इशिमोकु किंको ह्यो, अथवा केवल इशिमोकु, एक आधुनिक ट्रेडर के शस्त्रागार में सर्वाधिक विश्वव्यापी शक्तिशाली टूलों के बीच स्थान रखता है। विभिन्न बाजार परिस्थितियों के अनुकूल होने की इसकी योग्यता और अन्य तकनीकी टूलों के साथ एकीकृत होने में इसका लचीलापन इसे तकनीकी विश्लेषण का एक अभिन्न अंग बनाते हैं। इशिमोकु ट्रेडर्स की न केवल रुझानों को पहचानने और उनका उत्थान करने में बल्कि स्पष्ट प्रवेश और निकास संकेतकों के माध्यम से जोखिमों को प्रबंधित करने में भी सहायता करता है। इसकी अद्वितीयता बहु तकनीकी डेटा को एक सरल और समझयोग्य स्वरूप में समूहित करने की योग्यता में निहित होती है। ये गुण एक ट्रेडिंग टूलकिट में इशिमोकु संकेतक को शामिल करते समय फॉरेक्स और अन्य वित्तीय बाजारों पर सफल ट्रेड्स की संभावना को महत्वपूर्ण रूप से बढ़ाते हैं।

निर्माण इतिहास

इशिमोकु संकेतक के निर्माता, ट्रेडिंग जगत में सर्वाधिक प्रसिद्ध तकनीकी संकेतकों में एक, गोइची होसोदा थे, जिन्हें वित्तीय जगत में सांजिन इशिमोकु के रूप में बेहतर जाना जाता है। तकनीकी विश्लेषण पर उनके महत्वपूर्ण प्रभाव के बावजूद, उनके जीवन के बारे में जानकारी कुछ कम और सीमित है। यह ज्ञात है कि होसोदा का जन्म 20वीं सदी के प्रारंभ में जापान में हुआ था। उन्होंने अपना कैरियर एक पत्रकार के रूप में प्रारंभ किया और शीघ्र ही स्टॉक बाजार में अध्ययन करना प्रारंभ किया। 1930 के दशक में, गोइची होसोदा ने एक प्रणाली का विकास करना प्रारंभ किया जो गतिकीय रूप से बदलते हुए वित्तीय बाजारों का बेहतर विश्लेषण करती। उनका लक्ष्य एक ऐसा संकेतक बनाना था जो न केवल रुझान की दिशा का निर्धारण करता बल्कि प्रवेश और निकास के साथ-साथ समर्थन एवं प्रतिरोध स्तरों को इंगित करने वाले संकेतकों को भी प्रदान करता। इस संकेतक पर उनका कार्य 30 वर्षों से अधिक रहा।

यह केवल 1968 में ही था, परीक्षण और परिष्करणों के दशकों के बाद, कि गोइची होसोदा ने "इशिमोकु किंको ह्यो" नामक अपना सिद्धांत प्रकाशित किया, जो "बैलेंस चार्ट का त्वरित दृश्य" के रूप में अनुवाद करता है। प्रणाली ने जापानी ट्रेडर्स के बीच शीघ्रता से लोकप्रियता प्राप्त की और फिर विश्वभर में फैल गया। होसोदा का निधन 1982 में हो गया, और वे सर्वाधिक प्रभावी तकनीकी विश्लेषण टूलों में से एक के रूप में एक विरासत छोड़ गए जो अभी भी विश्वभर में करोड़ों ट्रेडर्स द्वारा उपयोग में है।

प्रचालन और अनुप्रयोग रणनीतियों के सिद्धांत

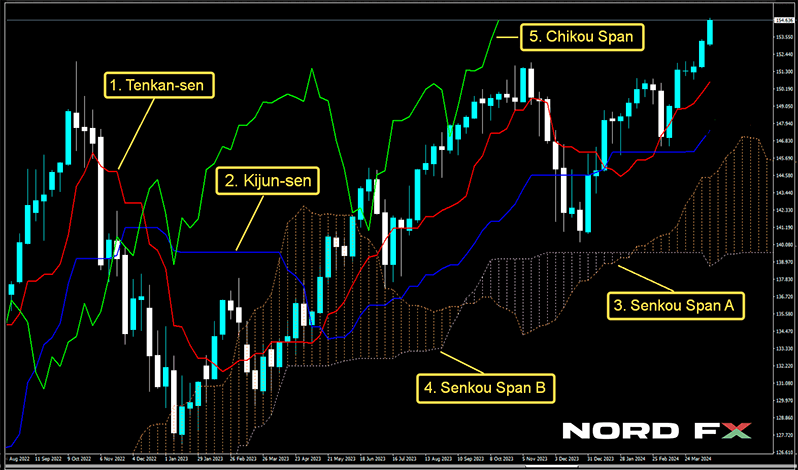

इशिमोकु अपनी अद्वितीय चार्ट दृश्यता के कारण आसानी से पहचानने योग्य है, जो पाँच मुख्य रेखाओं को शामिल करता है जो समर्थन और प्रतिरोध, रुझान दिशा, और इसकी मजबूती का निर्धारण करने में सहायता करती हैं। संकेतक के घटक हैं: 1. टेंकन-सेन (परिवर्ती रेखा) – पिछली 9 अवधियों में उच्च और निम्न का औसत; 2. किजुन-सेन (मानक रेखा) – पिछली 26 अवधियों में उच्च और निम्न का औसत; 3. सेंकु स्पैन A (अग्रणी स्पैन A) – अनुमानित 26 अवधियों से पूर्व टेंकन-सेन और किजुन-सेन के बीच औसत; 4. सेंकु स्पैन B (अग्रणी स्पैन B) – अनुमानित 26 अवधियों से पूर्व पिछली 52 अवधियों में उच्च और निम्न का औसत; 5. चिको स्पैन (पश्च रेखा) – अनुमानित 26 अवधियों पूर्व समाप्ति मूल्य।

प्रचालन में, संकेतक बाजार संतुलन का विश्लेषण करता है और मूल्य गतिकियों का एक व्यापक दृश्य प्रदान करता है। प्राथमिक संकेतक, जिसकी ट्रेडर्स इस संकेतक का उपयोग करने के लिए तलाश करते हैं, टेंकन-सेन और किजुन-सेन रेखाओं की क्रॉसिंग है। इसके अलावा, "क्लाउड" (कूमो) समर्थन और प्रतिरोध का निर्धारण करने के लिए एक महत्वपूर्ण क्षेत्र के रूप में कार्य करता है। यदि मूल्य क्लाउड के ऊपर होता है, तो यह एक ऊपरी रुझान को; यदि नीचे होता है, तो एक निचले रुझान को इंगित करता है।

इस संकेतक का उपयोग करने वाली सर्वाधिक लोकप्रिय रणनीतियों के बीच हैं: 1. रेखाओं के क्रॉस को ट्रेड करना (लंबा प्रवेश करना जब टेंकन-सेन किजुन-सेन को नीचे से काटता है; अल्प प्रवेश करना जब टेंकन-सेन किजुन-सेन को ऊपर से काटता है)। 2. क्लाउड के आधार पर ट्रेड करना (खरीदना जब मूल्य क्लाउड से ऊपर है और सेंकु स्पैन A तथा सेंकु स्पैन B रेखाएँ, एक ऊपरी रुझान का संकेत देते हुए काटती हैं; बेचना जब मूल्य क्लाउड से नीचे है और रेखाएँ एक निचले रुझान को इंगित करते हुए काटती हैं। 3. पश्च रेखा का उपयोग करना (लंबा प्रवेश करना जब चिको स्पैन एक ऊपरी रुझान के भीतर नीचे से मूल्य को काटता है; छोटा प्रवेश करना जब चिको स्पैन एक निचले रुझान के भीतर ऊपर से मूल्य को काटता है। 4. गतिक समर्थन और प्रतिरोध के रूप में क्लाउड की रणनीति (4.1. रुझान के सुधार और निरंतरता के बाद प्रतिलाभ जब क्लाउड के प्रति मूल्य की एक अस्थायी वापसी के बाद, यह इससे परिलक्षित होता है। 4.2. रुझान बदलाव जब मूल्य क्लाउड को तोड़ता है और इसके पीछे समेकित होता है)।

इशिमोकु का उपयोग किसी भी अंतराल पर किया जा सकता है, किंतु यह विशेष रूप से दैनिक (D1), चार-घंटे (H4), और घंटेवार (H1) चार्ट्स पर प्रभावी होता है। धैर्य और अनुशासन का प्रदर्शन करना भी बहुत महत्वपूर्ण है, और एक ट्रेडिंग निर्णय करने के पूर्व, चुनी हुई ट्रेडिंग रणनीति के भीतर संकेतकों के पूर्ण निर्माण के लिए प्रतीक्षा करना आवश्यक है।

इशिमोकु और डेरिवेटिव संकेतकों का विकास

20वीं सदी के मध्य में गोइची होसोदा द्वारा इसके निर्माण के बाद से, इशिमोकु संकेतक काफी विकास से गुजरा है और कई अन्य तकनीकी विश्लेषण टूलों के निर्माण को प्रभावित किया है।

– आधुनिक बाजारों से अनुकूलन। इशिमोकु का मूल रूप से विकास जापानी स्टॉक बाजारों के लिए किया गया था, जो 9, 26, और 52 दिनों की अवधियों की पसंद की व्याख्या करते हुए (क्रमश: एक सप्ताह, महीना और दो महीनों में ट्रेडिंग दिनों की संख्या के अनुसार) एक सप्ताह में छ: दिन कार्य करता था। हालाँकि, चूँकि इसने पश्चिमी बाजारों में लोकप्रियता प्राप्त की, इसलिए ट्रेडर्स ने इन मापदंडों को एक पाँच दिवसीय कार्यकारी सप्ताह और अल्प समयांतरालों जैसे घंटेवार और मिनट चार्ट्स के अनुकूल करना प्रारंभ कर दिया, जिससे इशिमोकु का इंट्राडे ट्रेडिंग और स्कैल्पिंग में प्रभावी उपयोग हुआ।

– डेरिवेटिव संकेतक। इशिमोकु के सिद्धांतों के आधार पर कई डेरिवेटिव संकेतकों का निर्माण किया गया है, जो संतुलन मूल्य और समय स्थानांतरण की समान परिकल्पनाओं का उपयोग करते हैं। उदाहरण के लिए, इशिमोकु B/B (इशिमोकु चौड़ाई और संतुलन) संकेतक का विकास इशिमोकु क्लाउड के भीतर मूल्य वितरण का विश्लेषण करके बाजार की "चौड़ाई" और "संतुलन" का मूल्यांकन करने के लिए किया गया। यह अस्थिरता और संभावित बाजार पलटाव बिंदुओं के स्तर का निर्धारण करने में सहायता करता है। अन्य संकेतक, इशिमोकु MTF (मल्टी टाइम फ्रेम), एक चार्ट पर एकाधिक समयावधियों का एक साथ विश्लेषण करने की अनुमति देता है। यह दीर्घकालिक और अल्पकालिक रुझानों एवं समर्थन/प्रतिरोध स्तरों की दृश्यता को बढ़ाता है।

– युग्मित रणनीतियाँ। इशिमोकु का उपयोग आमतौर पर ट्रेडिंग संकेतों की सटीकता को बढ़ाने के लिए अन्य लोकप्रिय संकेतकों के साथ किया जाता है। उदाहरण के लिए, इशिमोकु का उपयोग सापेक्ष सुदृता सूचकांक (RSI) अथवा अन्य कथनों के साथ रुझान, समर्थन/प्रतिरोध स्तरों की दिशा का निर्धारण करने और बाजार की ओवरबॉट अथवा ओवरसॉल्ड परिस्थितियों का आकलन करने के लिए किया जाता है। इशिमोकु और MACD को युग्मित करना बाजार में प्रवेश करने और उससे निकलने के लिए क्षणों का निर्धारण करने में सहायता कर सकता है, जहाँ पूर्व संकेतक रुझान और मुख्य स्तरों का निर्धारण करता है, और बाद वाला रुझान गतियों और संभावित पलटावों की दृढ़ता की पुष्टि करता है।

– विशिष्ट बाजारों के लिए विविधताएँ और सुधार। अवश्य, कुछ वित्तीय बाजारों, जैसे क्रिप्टोकरेंसी अथवा कमॉडिटी बाजार, की विशिष्टताओं से अनुकूलित इशिमोकु के सुधार भी हैं। इन सुधारों में मानक समयावधियों में बदलाव करना और संकेतों के लिए अतिरिक्त फिल्टर्स जोड़ना शामिल होता है। उदाहरण के लिए, क्रिप्टोकरेंसी बाजार के लिए, जिसे उच्च अस्थिरता द्वारा वर्गीकृत किया जाता है और 24/7 कार्य करता है, ट्रेडर्स मूल्य बदलावों को तीव्र करने के लिए संकेतक को अधिक संवेदी बनाने हेतु अकसर इशिमोकु की मानक अवधियों को घटाते हैं। कमॉडिटी बाजारों पर, जहाँ रुझान फॉरेक्स की तुलना में अधिक समय तक रह सकते हैं, अवधियों को यादृच्छिक शोर को बेहतर छाँटने और अधिक महत्वपूर्ण रुझान गतियों पर ध्यान केंद्रित करने के लिए कभी-कभी बढ़ाया जाता है।

– लघुगणकीय ट्रेडिंग के साथ एकीकरण। इशिमोकु सेटिंग्स समायोजनों के लिए आवश्यकता, जैसा कि कई अन्य संकेतकों के साथ आवश्यकता होती है, के बिना रुझानों और मुख्य स्तरों को स्पष्ट रूप से परिभाषित करने की अपनी योग्यता के कारण एक्सपर्ट एडवाइजर्स (EAs) के लिए ट्रेडिंग लघुगणकों के डेवलपरों के बीच भी लोकप्रिय है। यह इसे स्वचालित ट्रेडिंग प्रणालियों में, जहाँ अनिश्चितता और उद्देश्यता गंभीर रूप से महत्वपूर्ण होते हैं, एकीकरण के लिए लगभग एक आदर्श उम्मीदवार बनाता है।

शैक्षणिक संसाधन और साहित्य

समय के साथ, पुस्तकों, वेबीनारों और पाठ्यक्रमों सहित कई शैक्षणिक संसाधनों का निर्माण इशिमोकु के चारों ओर हुआ है। ये सामग्रियाँ ट्रेडर्स को यह समझने में सहायता करती हैं कि इस संकेतक का उपयोग सर्वाधिक प्रभावी रूप से कैसे किया जाए और विभिन्न बाजारों में वास्तविक ट्रेडिंग प्रथाओं की ओर से कैसे उदाहरण प्रदान किए जाएँ। यहाँ विशिष्ट फायनेंशरों और ट्रेडरों की ओर से कुछ उद्धरण निम्न हैं:

– अलेक्जेंडर एल्डर, एक रूसी अमेरिकी पेशेवर ट्रेडर और "स्टॉक एक्सचेंज पर कैसे खेलें और जीतें" सहित लोकप्रिय ट्रेडिंग पुस्तकों के लेखक: "इशिमोकु मेरे ट्रेड्स के लिए एक उत्कृष्ट फिल्टर के रूप में कार्य करता है। यह शीघ्रता से किसी रुझान का दृढ़ता का आकलन करने और गलत संकेतों से बचने में सहायता करता है।"

– कैरोल ऑसबोर्न, जटिल संकेतकों में विशिष्टता करने वाले एक प्रसिद्ध ट्रेडर और विश्लेषक: "इशिमोकु क्लाउड किसी अन्य टूल द्वारा बेमेल किए गए समर्थन और प्रतिरोध का दृश्य निरूपण प्रदान करता है।"

– लैरी विलियम्स, एक दिग्गज फ्यूचर्स ट्रेडर और ट्रेडिंग रणनीतियों और बाजार विश्लेषण पर कई पुस्तकों के लेखक: "मैं प्रवेश और निकासी बिंदुओं का निर्धारण करने के लिए इशिमोकु का उपयोग करता हूँ; यह ऐसा जैसे यह मेरे लिए बाजार को पढ़ता है।"

– स्टैनले क्रोल, जोखिम प्रबंधन में विशिष्टता करने वाले एक ट्रेडर और दीर्घकालिक निवेशक: "इशिमोकु न केवल रुझान की दिशा को इंगित करता है बल्कि यह समझने में भी सहायता करता है कि रुझान अपनी मजबूती को खोना कब प्रारंभ कर रहा है।"

– जॉन बॉलिंगर, एक विश्लेषक और लोकप्रिय "बॉलिंगर बैंड्स" संकेतक के निर्माता: "इशिमोकु क्लाउड बॉलिंगर बैंड्स के विश्लेषण में गहराई जोड़ता है, जो बाजार अस्थिरता के एक अधिक सटीक निर्धारण की अनुमति देती है।"

– मार्क मिनेरविनी, एक U.S. ट्रेडिंग चैंपियन और निवेश रणनीतियों पर कई पुस्तकों के लेखक:"इशिमोकु रुझान आधारित रणनीतियों को विकसित करने के लिए आदर्श है, विशेष रूप से जब आप जोखिमों को कम करना और स्पष्ट स्टॉप-लॉस स्तरों को निर्धारित करना चाहते हैं।"

मुख्य कमियाँ

उपरोक्त प्रशंसा के बावजूद, विभिन्न स्रोत इस संकेतक की कमियों का भी उल्लेख करते हैं। ट्रेडर्स को विचार करना चाहिए कि इशिमोकु के संकेत, ऐतिहासिक डेटा का उपयोग करने वाले अन्य संकेतकों के समान, संभवत: पीछे रह जाएँ और वर्तमान बाजार परिस्थितियों को हमेशा सटीक रूप से परिलक्षित न करें।

अन्य कमी प्राथमिक रूप से पिप्सिंग और स्कैल्पिंग में संलग्न लोगों से संबंधित होती है। चूँकि संकेतक के मुख्य घटक की गणना दीर्घ अवधियों पर डेटा के आधार पर की जाती है, इसलिए तीव्र और तीक्ष्ण मूल्य बदलावों की संभवत: उचित रूप से गणना न हो। परिणामस्वरूप, मजबूत बाजार अस्थिरता की परिस्थितियों में, इशिमोकु संभवत: निर्णय-निर्माण प्रक्रिया को जटिल बनाते हुए गलत संकेत प्रदान करे।

एक तीसरी कमी के रूप में, इशिमोकु की ओर से संकेतों की व्याख्या करने की जटिलता का उल्लेख किया जाता है, विशेष रूप से नौसीखिए ट्रेडरों के लिए। संकेतक में पाँच मुख्य रेखाएँ होती हैं, प्रत्येक की अपनी स्वयं की विशिष्टता होती है, इसलिए एक रेखा की ओर से संकेत दूसरी रेखाओं की ओर से संकेतों से मेल न खाएँ। यह विशेष रूप से अल्पकालिक ट्रेडिंग में अरुचिकर होता है जब बहुत तेज निर्णयों की आवश्यकता होती है। इसलिए, जैसा कि ऊपर उल्लेख किया गया, इशिमोकु संकेतक का अन्य तकनीकी विश्लेषण टूलों के साथ उपयोग करना उचित है। यह गलत संकेतों को फिल्टर करने और लाभदायक ट्रेड्स की संख्या को बढ़ाने में सहायता करेगा।

वापस जाएं वापस जाएं