EUR/USD: Долар переходить в наступ

● З початку липня індекс долара DXY знижувався, досягнувши восьмимісячного мінімуму в 100,51 27 серпня. Основною причиною цього негативного тренду було занепокоєння щодо можливого уповільнення економіки США. За оцінками ринків, для підтримки економіки Федеральна резервна система (ФРС) мала б розпочати пом’якшення своєї монетарної політики (QE) та агресивно знижувати процентні ставки. Ще у липні кілька членів Федерального комітету з відкритих ринків (FOMC) були готові голосувати за зниження ставки. Однак вони утрималися від цього, вирішивши дочекатися вересня, щоб ухвалити рішення на основі більш актуальних макроекономічних показників. Зниження ставки на 25 базисних пунктів (bps) на засіданні FOMC 18 вересня майже одноголосно очікується. Більше того, минулого тижня ймовірність зниження на 50 bps досягла 35%. Ф'ючерсний ринок також оцінював, що загальне зниження вартості запозичень у доларах до кінця року складе 95-100 bps. Як наслідок, такі дії центрального банку США мали призвести до різкого зростання апетиту до ризику та додаткового тиску на активи-притулки, включно з валютою США.

З огляду на прогнози уповільнення економіки США, учасники ринку почали обговорювати зменшення розбіжності з Єврозоною та Великою Британією. Відповідно, євро та фунт стали головними бенефіціарами, що чітко відображено на графіках EUR/USD та GBP/USD. Однак, як каже давня мудрість, все хороше має колись закінчитися. Життя, як і смуги зебри, чергує між добрими та поганими часами. Таким чином, після періоду зростання, євро та фунт зараз увійшли в темнішу фазу. (Хоча, якщо бути чесним, це не зовсім темна, лише дещо сіра фаза).

● Виявляється, що ситуація в США не така вже й погана. Згідно з попередніми даними, оприлюдненими в четвер, 29 серпня, ВВП країни зріс на 3,0% у другому кварталі, перевищивши прогноз у 2,8% та попередній показник у 1,4%. Того ж дня статистика ринку праці показала, що кількість первинних заявок на допомогу з безробіття у США залишилася практично незмінною — 231 тис. порівняно з прогнозом у 232 тис. та попереднім показником у 233 тис. Крім того, основний індекс споживчих витрат (Core PCE), ключовий показник інфляції, залишився стабільним у серпні на рівні 2,6% у річному обчисленні, що відповідає показнику липня і трохи нижче прогнозу в 2,7%.

● З усіх наведених вище цифр зрозуміло, що побоювання щодо уповільнення економіки та охолодження ринку праці США значно перебільшені. Також передчасно заявляти про остаточну перемогу над інфляцією, так само як і передчасно припускати, що ФРС знизить процентні ставки на 100 базисних пунктів до кінця року. Як мудро зазначив Рафаель Бостік, президент Федерального резервного банку Атланти, було б небажано опинитися в ситуації, коли після пом’якшення монетарної політики доведеться знову її посилювати. Як каже ще одне прислів’я, "поспіх до добра не доведе".

Ідею про те, що немає необхідності поспішати, додатково підкріплює заміна літнього Джо Байдена на Камалу Гарріс у президентських перегонах. Вперше з квітня минулого року опитування The Wall Street Journal показують, що рейтинг кандидата від Демократичної партії, хоча й трохи, але перевищує рейтинг республіканця Дональда Трампа. Тому прогнози рецесії в економіці США також слід відкласти на певний час. У цьому контексті економісти Citigroup вважають, що вересень стане періодом, коли потенційний результат президентських виборів може стати джерелом значної волатильності. Однак незалежно від того, як коливатимуться рейтинги кандидатів, цей фактор невизначеності продовжуватиме підтримувати долар як безпечну валюту.

● Усе вищезазначене свідчить про те, що ринки можуть суттєво переоцінювати швидкість і масштаби QE з боку Федеральної резервної системи. З іншого боку, вони можуть недооцінювати рішучість Європейського центрального банку (ЄЦБ) діяти аналогічним чином.

Варто нагадати, що 6 червня загальноєвропейський регулятор знизив процентну ставку на 25 базисних пунктів до 4,25%. Багато хто припускав, що після цього кроку ЄЦБ зробить паузу та спостерігатиме за діями ФРС (де ставка становить 5,5%). Однак цілком можливо, що такі очікування є помилковими. Слабкість економіки Німеччини та інших країн Єврозони має підштовхнути ЄЦБ до більш активних кроків у напрямку QE. (Макроекономічні дані, опубліковані у вівторок, 27 серпня, показали зниження ВВП Німеччини на -0,1% у квартальному обчисленні порівняно з +0,2% у першому кварталі). Інфляція також різко знижується: за попередніми даними, індекс споживчих цін (CPI) Німеччини знизився з +0,3% до -0,1% у місячному обчисленні. Така ж тенденція спостерігається в Єврозоні в цілому: згідно з даними, опублікованими в п’ятницю, 30 серпня, річний CPI тут знизився з 2,6% до 2,2%. Це дуже близько до цільового рівня в 2,0%. Тому цілком можливо, що на своєму засіданні 12 вересня ЄЦБ, обираючи між боротьбою з інфляцією та підтримкою економіки, може віддати перевагу останньому та знову знизити ставку на 25 базисних пунктів.

● Схоже, що учасники ринку врахували наші аргументи. Принаймні, після стрибка до 1,1201 пара EUR/USD повернулася до рівнів 19 серпня до кінця тижня, завершивши п’ятиденний період на рівні 1,1047. (Пара GBP/USD демонструвала подібну динаміку, де це розворот також може стати першим кроком у зміні тренду з півночі на південь).

Середній прогноз для EUR/USD у короткостроковій перспективі виглядає так: 75% аналітиків виступають за подальше зміцнення долара і зниження пари, тоді як 25% очікують її зростання. У технічному аналізі на D1, 25% осциляторів забарвлені в червоний колір, 35% — у зелений, а решта 40% — нейтрально-сірі. Серед індикаторів тренду 35% стали на бік червоних, тоді як 65% проголосували за зелених. Найближча підтримка для пари знаходиться в зонах 1,0985-1,1015, 1,0880-1,0910, 1,0780-1,0825, 1,0725, 1,0665-1,0680 та 1,0600-1,0620. Зони опору знаходяться в областях 1,1090-1,1105, 1,1170-1,1200, а потім 1,1230-1,1275, 1,1350 та 1,1480-1,1505.

● Наступний тиждень обіцяє бути досить насиченим подіями, цікавим і мінливим. Починаючи з вівторка, 3 вересня, до четверга, 5 вересня, будуть опубліковані дані про ділову активність (PMI) у різних секторах економіки США. Крім того, 4, 5 і 6 вересня можна очікувати хвилю статистики на ринку праці США, включно з ключовими показниками, такими як рівень безробіття та кількість нових робочих місць, створених у несільськогосподарському секторі (NFP). Що стосується Єврозони, то в четвер, 5 вересня, будуть опубліковані дані про роздрібні продажі в регіоні. І наприкінці робочого тижня, 6 вересня, буде оголошено обсяг ВВП Єврозони. Крім того, трейдери повинні пам’ятати, що понеділок, 2 вересня, є святом у США, оскільки країна відзначає День праці.

КРИПТОВАЛЮТИ: ФРС, "чашка з ручкою" та "банановий сезон" безумства

● Інфляція є одним із ключових показників, що впливають на монетарну політику та рішення щодо процентної ставки Федеральної резервної системи США. Вони, у свою чергу, є одними з основних факторів, що визначають привабливість криптовалют для інвесторів. Нещодавнім прикладом цього стала голубина промова голови Центрального банку США Джерома Пауелла на щорічному економічному симпозіумі в Джексон Хоулі, США, 23 серпня. Пауелл не виключив серію зниження ставок до кінця року. Ринок відреагував на це падінням індексу долара DXY до 100,60 і майже 7% стрибком пари BTC/USD, з $60 800 до $65 000.

Однак ралі не продовжилося. Восьмиденний період чистих притоків до спотових BTC-ETF, протягом якого вони залучили понад 756 мільйонів доларів, завершився у вівторок, 27 серпня. За цей день із криптовалютних фондів було вилучено понад 127 мільйонів доларів. У результаті пара BTC/USD обвалилася і знайшла підтримку лише в зоні $58 000. Природно, що провідна криптовалюта потягнула за собою ринок альткоїнів.

● На думку аналітиків QCP Capital, причиною обвалу ринку стала невизначеність серед учасників щодо майбутнього провідної криптовалюти. Як результат, трейдери швидко зафіксували прибутки. У цій ситуації, хоча ринкові настрої залишаються бичачими, QCP Capital вважає, що швидкого зростання цін на BTC поки очікувати не варто. Необхідні сигнали відновлення інтересу до BTC з боку великих інституційних інвесторів, щоб відновити активне зростання. Майкл ван де Поппе, голова та засновник MN Trading, також вважає, що біткоїн ще не повністю вийшов із "діапазону мінімумів" між $61 000 і $62 000. На його думку, вирішальний прорив із цього діапазону є необхідним для підтвердження ралі до історичного максимуму BTC.

Аналітики Glassnode погоджуються зі своїми колегами. Вони вважають, що в короткостроковій перспективі малоймовірно, що BTC перевищить позначку $70 000. Однак, за їхніми спостереженнями, "як ончейн-показники, так і безстрокові контракти показують, що період рівноваги добігає кінця, з початком підвищення волатильності та обсягів торгів", що може дозволити активу вийти зі свого вузького цінового коридору.

● Самсон Моу, біткоїн-максималіст і відома особистість у криптоспільноті, викликав занепокоєння, різко зменшивши свій прогноз ціни на BTC в десять разів. Ще недавно, у липні, Моу заявляв, що провідна криптовалюта досягне $1 мільйона протягом року. Однак у новому коментарі він заявив, що "доки ціна біткоїна залишається нижче $0,1 мільйона, монети продаються зі знижкою". Цей коментар змусив криптоспільноту вважати, що він міг втратити віру в потужний бичачий ралі. Позначка $0,1 мільйона стосується $100 000, що означає, що будь-яка ціна нижче цієї суми вважається зниженою, і $100 000 — це те, що Моу зараз вважає справедливою вартістю біткоїна. (Для довідки, Самсон Моу є криптоінвестором, підприємцем, блогером та телеведучим. Він був генеральним директором блокчейн-компанії Pixelmatic і головним стратегом у Blockstream. Зараз він є генеральним директором компаній JAN3 і Pixelmatic.)

Ще один впливовий інвестор, Ентоні Скарамуччі, генеральний директор SkyBridge Capital, поділяє схожу думку щодо "справедливої" вартості біткоїна. Він продовжує підтримувати свій прогноз, що цифрове золото зросте до $100 000 завдяки підтримці спотових BTC-ETF. Однак тепер він попереджає, що досягнення цієї мети може затриматися з кінця 2024 до 2025 року через регуляторну невизначеність і зростання кількості криптошахрайств. "Я можу помилятися щодо термінів, але не щодо фактичного результату. Я щиро вірю, що біткоїн досягне $100 000; це може зайняти лише більше часу", — написав він.

● Відомий макроекономіст Генрік Зеберг переконаний, що рецесія в США неминуча і може настати вже в четвертому кварталі цього року. Більше того, він вважає, що це буде найгірша рецесія з часів Великої депресії 1929 року. За словами Зеберга, майбутній ведмежий ринок розгорнеться у два етапи: дефляційна фаза, за якою послідує стагфляція, з проміжним відновленням, коли ФРС втрутиться в 2025 році. Після цього відбудеться "блоу-офф топ", коли ціни злетять до неприйнятних рівнів, перш ніж різко впасти.

Поряд із цим прогнозом Зеберг переглянув свої цільові показники для фондових індексів і біткоїна в бік підвищення. За його моделлю бізнес-циклу BlowOffTop, ціна провідної криптовалюти до кінця 2024 року повинна зрости до $115 000-$120 000. Однак економіст застерігає, що це зростання буде короткочасним.

< p>Артур Хейс, колишній генеральний директор криптовалютної біржі BitMEX, також висловив свою думку, припустивши, що зниження процентних ставок Федерального резерву може тимчасово зменшити привабливість традиційних фінансових інструментів, змушуючи спекулятивних інвесторів зосереджуватися більше на криптовалютах. Однак Хейс попереджає, що це зниження ставок "матиме лише короткостроковий ефект, подібний до швидкого припливу енергії від цукру". Він вважає, що активи, такі як біткоїн, ймовірно, виграють від підвищеної ліквідності на фінансових ринках, але в цілому рішення ФРС може ще більше посилити інфляційний тиск.

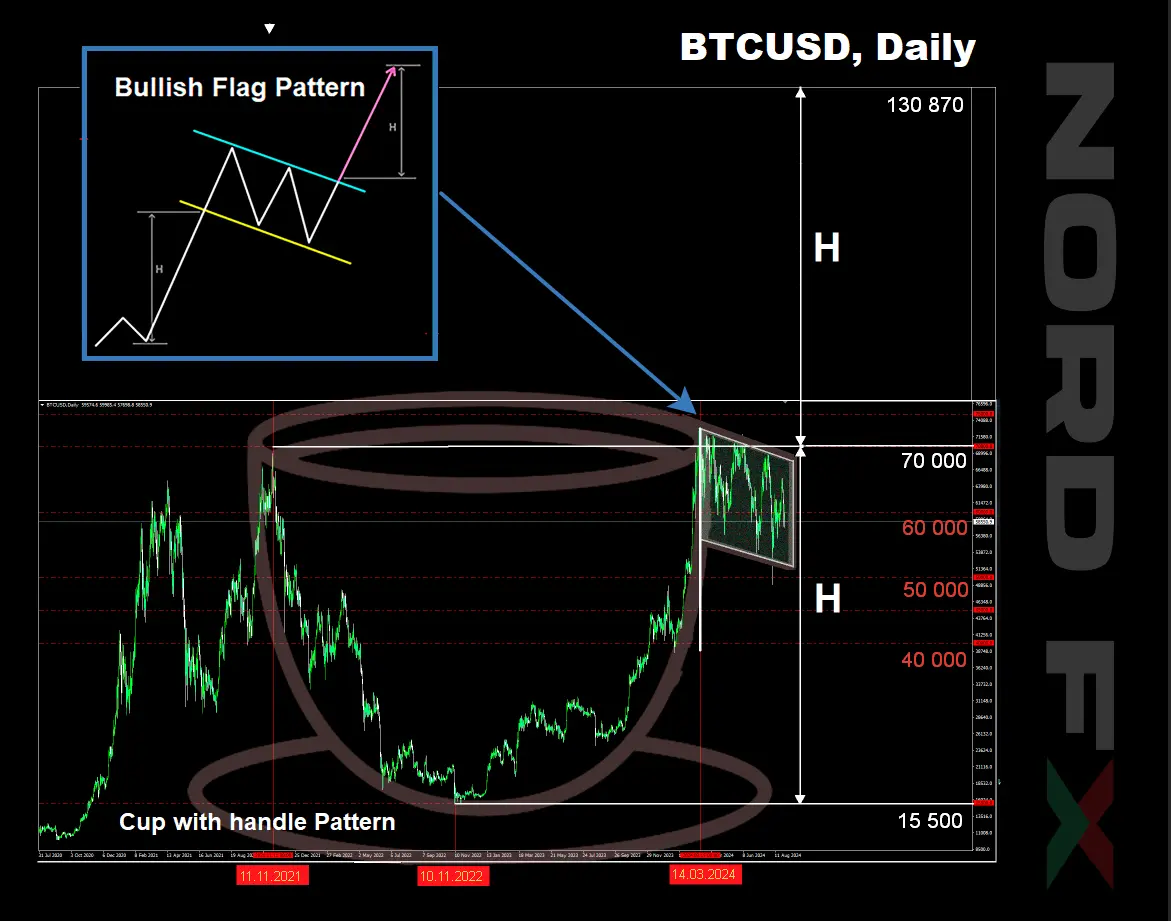

● Перейшовши від фундаментального аналізу до технічного, варто відзначити прогноз аналітика, відомого як MetaShackle. Він припускає, що постійна консолідація біткоїна в дедалі вужчому діапазоні цін робить його прорив неминучим. У більшому масштабі цей діапазон виступає як "ручка" для трирічної "чашки". "BTC формує величезну 'чашку з ручкою' на денному/тижневому графіку. Така формація ніколи раніше не спостерігалася в історії криптовалют, і вона неодмінно призведе до неймовірного стрибка до рівнів, які шокують світ", — пише MetaShackle.

Модель "чашка з ручкою" є бичачою графічною формацією в торгівлі. Зазвичай вона складається з округлого дна (чашки), за яким слідує незначний спад (ручка), що вказує на потенційний прорив вгору. "Найбільша чашка з ручкою в історії криптовалют", як описує MetaShackle, починається з піку біткоїна в листопаді 2021 року на рівні $69 000. Після цього був ведмежий ринок, який консолідувався протягом наступних двох років, утворюючи чашку з дном на рівні $15 500. Протилежний край "чашки" позначений новим історичним максимумом у березні 2024 року на рівні $73 800. Після цього формування "чашки" завершилося, і розпочалася фаза "ручки". Ця наступна фаза триває шість місяців, консолідуючись із невеликим низхідним трендом.

Трейдери використовують цю модель для визначення цільових цін, вимірюючи глибину "чашки" та проектуючи цю відстань вгору від точки прориву "ручки". За розрахунками MetaShackle, BTC може зрости від дна на 761% і піднятися до $130 870.

Ще один відомий аналітик Герт ван Лаген також вважає, що графік показує перехід біткоїна з низхідного тренду в висхідний. Він зазначає, що біткоїн наразі рухається навколо "ручки", "на межі входу в бананову зону", що означає період, коли BTC і альткоїни відчувають вибухове зростання цін. Раніше Джеймі Кутс із Real Vision зазначив, що провідна криптовалюта ось-ось увійде в "сезон безумства". За словами Кутса, до кінця року ціна біткоїна може перевищити $150 000.

Два тижні тому ми згадували іншого аналітика, Rekt Capital, який передбачив зростання вартості першої криптовалюти в жовтні. Його прогноз базувався на іншій моделі, що формується на графіку BTC/USD: "бичачий прапор", де висота прориву дорівнює висоті флагштока.

● На момент написання цього огляду, ввечері п’ятниці, 30 серпня, пара BTC/USD торгується в районі $59 100. Загальна ринкова капіталізація криптовалютного ринку становить $2,07 трлн, що зменшилася з $2,24 трлн тиждень тому. Індекс страху та жадібності криптовалют піднявся з 27 до 34 пунктів, але залишається в зоні страху.

● І нарешті, кілька обнадійливих статистичних даних. Згідно з даними консалтингової компанії Henley and Partners, кількість біткоїн-мільйонерів (тих, хто має понад $1 млн у BTC) зросла на 111% з січня 2024 року, досягнувши 85 400 осіб. Якщо врахувати не лише власників основного активу, а й крипто-мільйонерів загалом, то кількість ще більша: 172 300 осіб. Це на 95% більше, ніж рік тому, коли їх було 88 200. Кількість людей з цифровими активами вартістю $100 млн або більше зросла на 79% до 325 осіб. До лав крипто-мільярдерів увійшли шість нових членів, загальна кількість яких тепер становить 28.

Аналітична група NordFX