EUR/USD: "Чорний понеділок" після "Сірого п'ятниці"

● Минулого тижня все почалося не з понеділка, як звичайно, а з... п’ятниці. Точніше кажучи, ключовою подією, що вплинула на динаміку долара, стало оприлюднення даних про ринок праці США у п’ятницю, 2 серпня, що спричинило занепокоєння на ринках. Звіт Бюро статистики праці США (BLS) показав, що кількість робочих місць у несільськогосподарському секторі (NFP) у липні зросла лише на 114 тисяч, що значно нижче як червневого показника в 179 тисяч, так і прогнозу в 176 тисяч. Крім того, було виявлено, що рівень безробіття зростає вже четвертий місяць поспіль, досягнувши 4,3%.

Ці невтішні дані викликали паніку серед інвесторів, що призвело до зниження прибутковості облігацій Казначейства та масового розпродажу ризикованих активів. Варто зазначити, що фондові індекси США: S&P500, Dow Jones, та Nasdaq Composite, а також японський Nikkei, вже почали знижуватися ще за день до цього, реагуючи на результати засідань Федерального резерву та Банку Японії. Звіт BLS став останньою краплею, після якої інвесторів охопив страх, і фондові ринки продовжили своє падіння.

● Здавалося б, у такій ситуації, коли глобальна схильність до ризику знижується, долар як "валюта-притулок" мав би зміцніти. Однак цього не сталося. Індекс долара DXY стрімко пішов униз разом із фондовими індексами. Чому? Ринки вирішили, що для того, щоб врятувати економіку від рецесії, Федеральний резерв буде змушений вжити найбільш рішучих заходів для пом’якшення своєї грошово-кредитної політики. Після оприлюднення звіту BLS агентство Bloomberg повідомило, що ймовірність зниження ставки на 50 базисних пунктів (б.п.) у вересні зросла до 90%. В результаті пара EUR/USD піднялася до 1,0926, але закінчила тиждень на рівні 1,0910.

● Але криза на цьому не завершилася. 2 серпня можна назвати "Сірим п'ятницею", тоді як понеділок, 5 серпня, дійсно став "Чорним понеділком" для фінансових ринків. Аналітики Goldman Sachs оцінили ймовірність рецесії в економіці США протягом наступного року на рівні 25%, тоді як JPMorgan пішов далі, прогнозуючи 50% шансів.

Побоювання щодо рецесії в США викликали серію падінь на фондових ринках по всьому світу. Індекс Nikkei 225 Японії впав на 13,47%, а південнокорейський Kospi втратив 8,77%. Торги на Стамбульській фондовій біржі в Туреччині були призупинені невдовзі після відкриття в понеділок через падіння індексу BIST-100 на 6,72%. Європейський фондовий ринок також відкрився на нижчому рівні. Пан’європейський індекс STOXX 600 впав на 3,1%, досягнувши найнижчого рівня з 13 лютого. Лондонський індекс FTSE 100 знизився більш ніж на 1,9%, досягнувши найнижчої точки з квітня.

Після різкого падіння на азіатських та європейських ринках індекси США також пішли вниз. На початку торгів у понеділок індекс Nasdaq Composite впав більш ніж на 4,0%, S&P 500 — на більш ніж 3,0%, а індекс Dow Jones знизився приблизно на 2,6%. Що стосується долара, то індекс DXY досяг дна на рівні 102,16, тоді як пара EUR/USD зафіксувала локальний максимум на рівні 1,1008.

● Ситуація почала стабілізуватися у другій половині понеділка. Скориставшись значним зниженням цін, інвестори почали купувати акції, а долар також почав відновлюватися. В цілому, те, що почалося з ринку праці, на ньому ж і закінчилося. Ймовірно, проблеми в цьому секторі були спричинені тимчасовими звільненнями через наслідки руйнівного урагану Беріл, який обрушився, серед інших місць, на узбережжя Мексиканської затоки США наприкінці червня та на початку липня 2024 року. Отже, свіжі дані, які показують різке зниження кількості заяв на допомогу по безробіттю в Техасі, заспокоїли інвесторів. Загалом, оприлюднена 8 серпня цифра склала 233 тисяч, що нижче як попереднього показника у 250 тисяч, так і прогнозу в 241 тисячу.

Здається, що будь-які розмови про рецесію зараз зняті з порядку денного. В результаті ймовірність зниження ставки на 50 б.п. на засіданні Федерального резерву у вересні знизилася з 90% до 56%. Більше того, якщо в понеділок ринок очікував зниження ставки до кінця 2024 року на майже 150 б.п., то пізніше ці очікування впали нижче 100 б.п.

● Підсумовуючи "Сірий п'ятницю" і "Чорний понеділок", слід зазначити, що хоча пара EUR/USD відреагувала на події цих днів підвищеною волатильністю, її динаміку не можна назвати унікальною. Спочатку пара зросла на 200 пунктів, потім відійшла назад майже на половину цього руху і закінчила минулий тиждень на рівні 1,0915.

Станом на вечір 9 серпня 50% опитаних аналітиків очікують, що долар продовжить відновлювати свої позиції в найближчому майбутньому, і пара піде на південь. 20% аналітиків голосували за зростання пари, а решта 30% зайняли нейтральну позицію. У технічному аналізі 90% індикаторів тренду на D1 спрямовані на північ, 10% — на південь. Серед осциляторів 90% також забарвлені в зелений колір (15% перебувають у зоні перекупленості), а решта 10% — у нейтральний сірий.

Найближча підтримка для пари знаходиться в зоні 1,0880-1,0895, далі йдуть рівні 1,0825, 1,0775-1,0805, 1,0725, 1,0665-1,0680, 1,0600-1,0620, 1,0565, 1,0495-1,0515, і 1,0450, з кінцевою зоною підтримки на 1,0370. Зони опору розташовані навколо 1,0935-1,0950, 1,0990-1,1010, 1,1100-1,1140 і 1,1240-1,1275.

● Наступний тиждень принесе значну кількість макроекономічних даних, які можуть значно вплинути на настрої учасників ринку. У вівторок, 13 серпня, буде оприлюднений Індекс цін виробників США (PPI). У середу, 14 серпня, будуть опубліковані переглянуті дані по ВВП Єврозони. Крім того, на цей день очікується висока волатильність, оскільки буде оголошено ключовий інфляційний індикатор — Індекс споживчих цін США (CPI). 15 серпня будуть оприлюднені дані про роздрібні продажі на ринку США. Також у четвер буде традиційно опублікована статистика щодо кількості первинних заявок на допомогу по безробіттю в Сполучених Штатах. З огляду на вищезгадані причини, ця цифра, ймовірно, приверне підвищену увагу інвесторів. Тиждень завершиться оголошенням Індексу споживчих настроїв США від Мічиганського університету, який буде оголошений 16 серпня.

GBP/USD: Чи зросте до 1,3000?

● На відміну від пари EUR/USD, і незважаючи на події 2-5 серпня, пара GBP/USD навіть знизилася до п'ятитижневого мінімуму на рівні 1,2664 8 серпня. Під час останнього ведмежого ралі фунт втратив майже 380 пунктів проти долара. Пару було підштовхнуто до локального мінімуму рішенням Банку Англії (BoE) знизити процентну ставку до 5,0%, а також статистикою безробіття в США, опублікованою 8 серпня.

Однак пізніше долар трохи відійшов на тлі повернення апетиту до ризику на фінансових ринках. Основні індекси Уолл-стріт показали значне зростання, лідером якого став Nasdaq Composite, який піднявся на 3%. Фунт також знайшов певну локальну підтримку в британській статистиці. Обсяг роздрібних продажів, за даними Британської асоціації роздрібної торгівлі (BRC), зріс на 0,3% у липні після зниження на -0,5% попереднього місяця. Крім того, Індекс ділової активності в будівництві Великої Британії (PMI) піднявся з 52,5 до 55,3 пункту, що є найшвидшим темпом зростання за останні два роки.

● На думку кількох експертів, багато (якщо не все) в поведінці пари GBP/USD буде залежати від темпів пом’якшення грошово-кредитної політики Федеральним резервом та Банком Англії (BoE). Якщо процентна ставка в США буде знижена агресивно, тоді як Банк Англії затримає аналогічні заходи до кінця 2024 року, биків на фунт може з’явитися сильна можливість спробувати підштовхнути пару до рівня 1,3000.

● На даний момент пара GBP/USD завершила минулий тиждень на рівні 1,2757. Що стосується прогнозів на найближчі дні, 70% експертів очікують зміцнення долара та зниження пари, тоді як решта 30% дотримуються нейтральної позиції. Щодо технічного аналізу на таймфреймі D1, 50% індикаторів тренду забарвлені в зелений колір, і така ж кількість у червоний. Серед осциляторів жоден не є зеленим, 10% зайняли нейтральну сіру позицію, і 90% червоні, з яких 15% сигналізують про умови перепроданості.

У разі зниження пара зіткнеться з рівнями підтримки та зонами на 1,2655-1,2685, далі на 1,2610-1,2620, 1,2500-1,2550, 1,2445-1,2465, 1,2405 і, нарешті, 1,2300-1,2330. Якщо пара зросте, вона зіткнеться з опором на рівнях 1,2805, потім 1,2855-1,2865, 1,2925-1,2940, 1,3000-1,3040 і 1,3100-1,3140.

● Що стосується економічної статистики Великобританії, то наступного тижня у вівторок, 13 серпня, буде оприлюднено комплекс даних щодо ринку праці. Наступного дня будуть опубліковані дані споживчої інфляції (CPI). У четвер, 15 серпня, будуть оприлюднені показники ВВП, а в п’ятницю, 16 серпня, буде опублікована статистика роздрібних продажів на споживчому ринку Великобританії.

USD/JPY: Підвищення ставки поки не буде

● Оглядаючи події "Чорного понеділка", важливо відзначити, що Nikkei, ключовий індекс Токійської фондової біржі, який представляє ціни акцій 225 провідних японських компаній, того дня зазнав рекордного падіння, втративши 13,47% і впавши до семимісячного мінімуму. Такого різкого падіння не спостерігалося з часів "Чорного понеділка" 1987 року та фінансової кризи 2011 року. Фінансовий сектор очолив спад, акції Chiba Bank впали майже на 24%. Акції Mitsui & Co., Mizuho Financial Group та Mitsubishi UFJ Financial Group Inc. також різко знизилися, приблизно на 19%. Посилення ієни проти долара (більш ніж на 12% за останні чотири тижні) ще більше тиснуло на японський фондовий індекс, оскільки це негативно впливає на валютну виручку експортно-орієнтованих компаній.

Однак життя, як зебра, за чорною смугою зазвичай слідує біла. Менш ніж через день після "Чорного понеділка" Nikkei 225 продемонстрував історичне відновлення, піднявшись на 10,12%, що стало рекордом в історії Токійської фондової біржі.

Особливо цікавою була реакція міністра фінансів Японії Шунічі Судзукі на події. 8 серпня він заявив, що "уважно стежить за волатильністю ринку акцій, але не має наміру вживати жодних заходів". Він також додав, що "деталі монетарної політики залежать від Банку Японії (BoJ)".

● Також варто згадати слова заступника голови Банку Японії Шінічі Учіди, який заявив у середу, 7 серпня, що регулятор не підвищуватиме процентні ставки далі, поки волатильність фінансових ринків залишається високою. Раніше Банк Японії вперше з 2008 року підвищив базову процентну ставку на 0,25%. Після цього рішення ієна різко зміцнилася щодо долара. Однак, за словами економістів німецького Commerzbank, BoJ знову опинився у дуже складній ситуації.

"Можна майже пошкодувати японську ієну", - пишуть вони. Після бурхливих подій останніх тижнів пара USD/JPY стабілізувалася на рівні 147,00. "Спокій останніх кількох днів більше схожий на нестабільну рівновагу", - зазначає Commerzbank. "Наразі курс здається стабілізованим, але очікується, що США знизять ключові процентні ставки приблизно чотири рази до кінця року. Однак наші економісти все ще не очікують рецесії в США, тому вони продовжують очікувати лише два зниження ставки".

"У такому випадку USD/JPY має поступово підніматися", - роблять висновок економісти німецького банку, прогнозуючи досягнення рівня 150,00.

● Пара USD/JPY завершила минулий тиждень на рівні 146,61. Прогноз експертів на найближчий час виглядає так: 40% аналітиків проголосували за рух пари вгору, 25% очікують її зниження, а решта 35% зайняли нейтральну позицію. Серед індикаторів тренду та осциляторів на таймфреймі D1 90% вказують на подальше зниження, тоді як 10% - на зростання.

Найближчий рівень підтримки знаходиться приблизно на рівні 144,30, далі йдуть рівні 141,70-142,40, 140,25, 138,40-138,75, 138,05, 137,20, 135,35, 133,75, 130,65 і 129,60. Найближчий рівень опору знаходиться в зоні 147,55-147,90, далі йдуть рівні 154,65-155,20, 157,15-157,50, 158,75-159,00, 160,85, 161,80-162,00 і 162,50.

● У четвер, 15 серпня, будуть оприлюднені попередні дані по ВВП Японії за II квартал 2024 року. Крім того, трейдери повинні врахувати, що понеділок, 12 серпня, є державним святом у Японії, коли країна відзначає День гір.

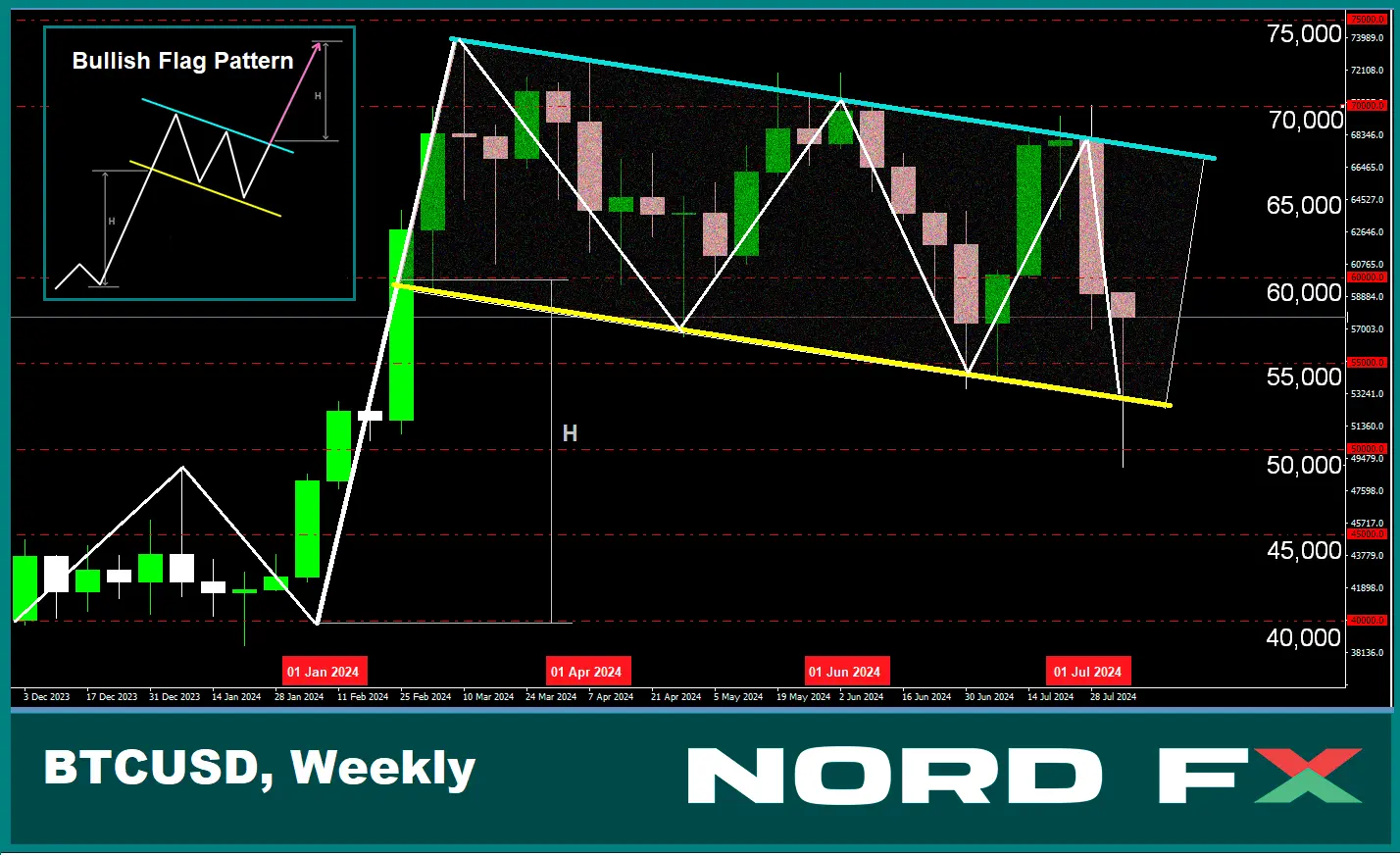

КРИПТОВАЛЮТИ: "Чорний понеділок" і бичачий прапор для біткоїна

● Ще один ведмежий цикл для біткоїна розпочався 29 липня, після того як пара BTC/USD досягла максимуму на рівні $70,048. Провідна криптовалюта продовжує перебувати під тиском можливого продажу монет, повернених кредиторам збанкрутілої біржі Mt. Gox, а також активів, раніше конфіскованих правоохоронними органами, зокрема в США.

Зниження ціни біткоїна відбувається на тлі втечі інвесторів від ризику та ширшого розпродажу на глобальному фондовому ринку, викликаного занепокоєнням щодо перспектив світової економіки, особливо в таких країнах, як Японія та США. Негативні настрої посилюються через напруженість на Близькому Сході, невизначеність щодо грошово-кредитної політики Федерального резерву та політики нового президента США, який буде обраний у листопаді.

У п’ятницю, 2 серпня, спотові ETF на біткоїн зазнали найбільших відтоків за останні три місяці. Головний спеціаліст з інвестицій у криптовалюти в Evergreen Growth Хейден Хьюз вважає, що цифрові активи стали жертвами завершення угод carry trade із використанням японської ієни після того, як Банк Японії підвищив процентні ставки. Однак більш очевидним драйвером розпродажу стало оприлюднення надзвичайно розчаровуючих даних ринку праці США 2 серпня.

Ці дані викликали побоювання щодо можливої рецесії в США, спричинили зниження прибутковості казначейських облігацій, викликали паніку на Уолл-стріт і призвели до розпродажу ризикових активів, включаючи акції та криптовалюти.

● У "Чорний понеділок", 5 серпня, біткоїн тимчасово впав до $48,945, тоді як Ethereum впав до $2,109. Це падіння стало найрізкішим з часів краху біржі FTX у 2022 році. Ліквідація довгих позицій із використанням кредитного плеча становила майже $1 мільярд, а загальна капіталізація ринку криптовалют зменшилася більш ніж на $400 мільярдів з недільного вечора. Варто зазначити, що ця подія мала більший вплив на альткоїни: з $1 мільярда примусових ліквідацій менше 50% припадало на біткоїн, а його ринкове домінування зросло на 1% за тиждень, досягнувши 57%.

Описуючи останні події, також важливо підкреслити, що паніка здебільшого була обмежена короткостроковими утримувачами (STH), які зазнали 97% від загальних збитків. Натомість довгострокові утримувачі (LTH) скористалися падінням ціни для поповнення своїх гаманців, причому їхні утримання (за винятком адрес ETF) зросли до рекордних 404,4 тис. BTC.

● Аналітики Bernstein вважають, що реакція біткоїна як ризикового активу на широкі макроекономічні та політичні сигнали не є несподіванкою. "Схожа ситуація сталася раніше під час раптового краху в березні 2020 року. Однак ми залишаємося спокійними", - пояснюють вони в Bernstein. Експерти зазначають, що запуск спотових ETF на BTC запобіг зниженню ціни до $45,000. Цього разу вони прогнозують, що реакція криптоіндустрії на зовнішні чинники також буде стриманою. Це підтверджується поступовим відновленням цін, що почалося з другої половини 5 серпня. Здається, що те саме можна сказати і про спотові ETF на Ethereum. Їхні інвестори також стали більш активними, скориставшись падінням цін. Протягом перших двох днів тижня чистий приплив коштів до цих фондів становив $147 мільйонів, що є найкращим результатом з моменту їх запуску.

● Аналітики Bernstein також вважають, що в короткостроковій перспективі на ціну провідної криптовалюти впливатиме "фактор Трампа". "Ми очікуємо, що біткоїн і ринки криптовалют залишатимуться в обмеженому діапазоні до виборів у США, коливаючись у відповідь на такі каталізатори, як президентські дебати та остаточний результат виборів", - зазначають експерти Bernstein. Однак, на думку Артура Хейза, співзасновника та колишнього генерального директора криптовалютної біржі BitMEX, "Не має значення, хто виграє президентські перегони: обидві сторони друкуватимуть гроші, щоб покрити витрати. Ціна біткоїна в цьому циклі буде дуже високою, сотні тисяч доларів, можливо, навіть $1 мільйон."

● Як було зазначено раніше, основним фактором ринкового краху з 2 по 5 серпня стали розчаровуючі макроекономічні дані зі США. На думку багатьох аналітиків, ця ситуація має спонукати Федеральний резерв розпочати цикл стимулювання економіки та зниження процентних ставок вже у вересні. Це означає, що найближчим часом ринки, ймовірно, побачать нові вливання доларової ліквідності. Нещодавні потрясіння на традиційних ринках "збільшують ймовірність того, що менш жорстка грошово-кредитна політика [від ФРС] надійде швидше, ніж пізніше, що є добре для криптовалют", стверджує Шон Фаррелл, керівник відділу цифрових активів Fundstrat Global Advisors.

● Аналітик, відомий як Rekt Capital, вважає, що зростання ціни біткоїна може відбутися вже в жовтні. Він припускає, що поточний графік формує бичачий прапор, що вселяє оптимізм. "Хоча біткоїн показує потенціал для короткострокового відхилення вниз, провідна криптовалюта поступово наближається до своєї історичної точки прориву приблизно через 150-160 днів після халвінгу", - зазначає Rekt Capital. Однак він застерігає, що, хоча очікується прорив ціни, малоймовірно, що біткоїн досягне нового історичного максимуму, як це було у березні, у середньостроковій перспективі. Експерт також підкреслив, що поточний стан крипторинку свідчить про те, що BTC навряд чи опуститься до $42,000, оскільки покупці демонструють сильну підтримку активу.

● Відомий аналітик і трейдер Пітер Брандт, глава Factor LLC, зазначив, що нещодавній крах ринку створив ситуацію, схожу на ту, яка спостерігалася у 2016 році. Вісім років тому біткоїн впав на 27% після халвінгу в липні, і цього року ціна монети знизилася на 26%.

Після досягнення дна на рівні $465 у серпні 2016 року ціна біткоїна зросла на 144% до початку січня 2017 року. Проводячи паралель між цими тенденціями, Брандт припускає, що незабаром може з'явитися висхідний тренд, який потенційно приведе BTC до нового історичного максимуму (ATH) до початку жовтня. Якщо цифрове золото зросте в тій же мірі, що і в 2016 році, його ціна досягне $119,682.

Однак існують і більш песимістичні погляди. Наприклад, засновник блокчейн-проєкту ITC Crypto Бенджамін Коуен вважає, що динаміка ціни біткоїна може слідувати патерну, подібному до 2019 року, коли монета подорожчала в першій половині року і знецінилася в другій. У такому разі низхідний тренд триватиме, і BTC може побачити нові мінімуми.

● Якщо провідна криптовалюта втратила 21% своєї вартості з суботи по понеділок (3-5 серпня), то основний альткоїн Ethereum впав на 30%. Група QCP впевнена, що це пов’язано з продажем Ethereum компанією Jump Trading. За їхніми даними, Jump Trading розблокувала 120,000 wETH токенів у неділю, 4 серпня. Більшість із цих токенів було продано 5 серпня, що негативно вплинуло на ціну Ethereum та інших активів. Група QCP припускає, що маркетмейкер або терміново потребував ліквідності через маржинальні виклики на традиційному ринку, або вирішив повністю вийти з ринку з причин, пов’язаних із токенами LUNA.

Для довідки, 21 червня 2024 року Комісія з торгівлі товарними ф'ючерсами США (CFTC) розпочала розслідування діяльності Jump Trading, оскільки компанія придбала токени LUNA за 99,9% нижче ринкової вартості, а подальший продаж цих токенів спричинив обвал ціни активу.

● Станом на вечір п’ятниці, 9 серпня, пара BTC/USD відновила значну частину своїх втрат і торгується на рівні $60,650. Однак Ethereum не вдалося досягти такого ж успіху, оскільки пара піднялася лише до зони $2,590. Загальна ринкова капіталізація криптовалютного ринку становить $2,11 трлн (знизилася з $2,22 трлн тиждень тому). Індекс страху і жадібності криптовалют, який спочатку впав з 57 до 20 пунктів, перемістившись із зони жадібності прямо в зону екстремального страху, потім піднявся до 48 пунктів, досягнувши нейтральної зони.

Аналітична група NordFX

Відмова від відповідальності: Ці матеріали не є інвестиційною рекомендацією або керівництвом для роботи на фінансових ринках і надаються виключно в інформаційних цілях. Торгівля на фінансових ринках є ризикованою і може призвести до повної втрати вкладених коштів.

Повернутися Повернутися