EUR/USD: Очікується бурхливий тиждень

● Нагадаємо, що понеділок 27 травня був святковим днем у США. Однак у вівторок бики по долару взяли ситуацію під контроль, і Індекс DXY почав зростати, спираючись на значне зростання Індексу довіри американських споживачів (з 97.5 до 102.0 при прогнозі 96.0). Відповідно, пара EUR/USD рушила на південь.

Тиск на євро також чинили очікування того, що Європейський Центральний Банк (ЄЦБ) на своєму засіданні 06 червня з великою ймовірністю знизить ключову процентну ставку на 25 базисних пунктів (б.п.) – з 4.50% до 4.25%. Подібний намір підтвердив голова Банку Фінляндії Оллі Рен (Olli Rehn), який у понеділок заявив, що вважає своєчасним перехід у червні до голубиної риторики. Аналогічну думку висловив його колега Франсуа Вільруа де Галхау (Francois Villeroy de Galhau), голова Банку Франції, а наступного дня, у вівторок, 28 травня, цей крок підтримав і голова Банку Австрії Роберт Гольцманн (Robert Holzmann).

● На відміну від голубиного настрою європейських чиновників, представники ФРС займають більш жорстку позицію і хочуть переконатися в тому, що інфляція в США стійко рухається до цільового рівня 2.0%. Нагадаємо, що звіт, опублікований 15 травня Бюро статистики Міністерства праці США (BLS), показав, що Індекс споживчих цін (CPI) при прогнозі 0.4% в реальності за місяць знизився з 0.4% до 0.3% (м/м). В річному вираженні інфляція також впала з 3.5% до 3.4%. Обсяг роздрібних продажів продемонстрував ще більш сильне падіння – з 0.6% до 0.0% в місячному вираженні (прогноз 0.4%). Ці дані показали, що інфляція в країні, хоча і чинить опір на окремих ділянках, все ж таки знижується. І якщо раніше учасники ринку очікували першого зниження ставки наприкінці 2024 року або навіть на початку 2025 року, то після публікації цих даних знову виникли розмови про можливе зниження ставки ФРС вже цієї осені. Перед публікацією попередніх даних по ВВП США ймовірність зниження ставки у вересні становила 41%.

● Опублікований у четвер 30 травня звіт Бюро економічного аналізу показав, що за попередніми даними зростання економіки США в 1-му кварталі суттєво уповільнилося і становило в річному численні 1.3% у першому кварталі, що нижче як прогнозу 1.6%, так і показника 4 кварталу 2023 року – 3.4%. Слабке зростання ВВП на початку цього року експерти пояснюють головним чином динамікою споживчих витрат. У 1-му кварталі вони підвищилися на 2.0%, а не на 2.5%, як припускалося раніше. Змінилася в оновлених даних Міністерства торгівлі США і оцінка Базового індексу споживчих витрат, що не враховує енергію та продовольство (Core PCE). За підсумками 1-го кварталу показник становив 3.6%, а не 3.7%. Зниження всіх цих показників, на думку аналітиків, викликане цілою сукупністю факторів: вичерпанням накопичених населенням у пандемію COVID-19 засобів, циклом жорсткості монетарної політики ФРС та стриманим зростанням доходів населення.

● На цьому тлі долар трохи ослаб, і пара EUR/USD рушила на північ. Ще один бичачий імпульс вона отримала після того, як Статистичне управління Європейського Союзу (Євростат) представило у п'ятницю 31 травня попередню оцінку щодо інфляції в єврозоні, яка прискорилася вперше цього року. Так, зростання споживчих цін (CPI) у річному вираженні становило у травні 2.6% порівняно з 2.4% у квітні, що був мінімальним з листопада минулого року. Консенсус-прогноз припускав прискорення інфляції лише до 2.5%. Базова інфляція (CPI Core), яка не враховує ціни на електроенергію та продукти харчування, також зросла з 2.7% у квітні до 2.9% у травні (прогноз 2.8%). Все це стало тривожним дзвінком для тих інвесторів, які сподівалися на те, що ЄЦБ цього року не тільки один раз знизить ставку, але робитиме це й далі.

● Під кінець робочого тижня увага ринку зосередилася на даних по споживчому ринку США. Згідно з даними Бюро економічного аналізу інфляція в країні, виміряна Індексом цін витрат на особисте споживання (PCE), у квітні залишалася стабільною на рівні 2.7% (р/р). Базовий PCE, який виключає волатильні ціни на продовольство та енергоносії, зріс на 2.8% (р/р), що збіглося з прогнозом. Інші деталі звіту показали, що особисті доходи зросли на 0.3% у місячному численні у квітні, тоді як особисті витрати збільшилися на 0.2%.

● Після виходу цих даних Індекс долара DXY виявився під невеликим тиском, пара EUR/USD отримала ще один третій висхідний імпульс. Але надовго його не вистачило, і зрештою після всіх цих коливань EUR/USD повернулася до Pivot Point останніх двох із половиною тижнів, поставивши останній акорд на позначці 1.0848. Що стосується прогнозу аналітиків на найближчий час, то на момент написання огляду ввечері 31 травня всі 100% із них проголосували за зміцнення долара. Зрозуміло, що такий прогноз пов'язаний з очікуваним 06 червня рішенням ЄЦБ щодо зниження процентної ставки. Але раптом воно не станеться? Або, можливо, цей прогноз уже врахований ринком у котируваннях? І тоді замість зміцнення долара ми отримаємо зворотну реакцію. У трендових індикаторів на D1 всі 100% пофарбовані у зелений колір, у осциляторів таких у два рази менше – 50%. Ще 15% пофарбувалися у червоний колір та 35% – у нейтрально-сірий.

Найближча підтримка для пари розташована в зоні 1.0830-1.0840, далі 1.0800-1.0810, 1.0725-1.0740, 1.0665-1.0680, 1.0600-1.0620. Зони опору знаходяться в районах 1.0880-1.0895, 1.0925-1.0940, 1.0980-1.1010, 1.1050, 1.1100-1.1140.

● Наступний тиждень, судячи з усього, буде дуже насиченим та волатильним. Так, у понеділок 03 червня та у середу 05 червня вийдуть дані по діловій активності (PMI) у виробничому секторі та секторі послуг США. 04, 06 та 07 червня нас очікує ціла злива статистики з американського ринку праці, включаючи публікацію у п'ятницю важливих даних по рівню безробіття та кількості нових робочих місць, створених поза сільськогосподарським сектором країни (NFP). Найбільш бурхливим днем тижня все ж таки найімовірніше стане не п'ятниця, а четвер 06 червня. Цього дня спочатку вийдуть дані з роздрібних продажів у Єврозоні, а потім відбудеться засідання Європейського Центрального Банку. Увага ринку буде прикута не тільки до рішень ЄЦБ щодо ставки, а й до наступної прес-конференції керівників банку та їхніх коментарів щодо майбутньої грошово-кредитної політики.

GBP/USD: Туманні часи, туманні прогнози

● Ми вже писали, що перспективи британської валюти, як і національної економіки, виглядають досить туманно. Показав падіння Індекс ділової активності (PMI) і не тільки він. Багато в чому песимізм пов'язаний з різким падінням роздрібних продажів у квітні, які знизилися одразу на 2.7% (р/р) при минулому показнику зростання на 0.4%. Додаткову невизначеність вносить той факт, що на 04 липня призначено позачергові вибори до Парламенту країни. Як заявив прем'єр-міністр Ріші Сунак, "економічна нестабільність – це тільки початок". Звучить, погодьтеся, лякаюче. Якщо це тільки початок, то що ж буде далі? Але найдивовижніше, що в такій ситуації, починаючи з 22 квітня, фунт зміцнював свої позиції. За цей час пара GBP/USD піднялася на 500 пунктів і 28 травня зафіксувала локальний максимум на круглій цифрі 1.2800.

● Що стосується термінів початку зниження процентної ставки Банку Англії (BoE), тут також усе нагадує туман над Темзою. Так аналітики банку JP Morgan (JPM), хоча і дотримуються свого прогнозу щодо зниження ставки у серпні, але при цьому попереджають, "що ризики явно змінилися у бік більш пізнього зниження. І тепер йтиметься про те, чи зможе Банк Англії взагалі пом'якшити свою політику цього року". Стратегі Goldman Sachs, Deutsche Bank і HSBC теж змінили свої прогнози щодо зниження ставки. Усі вони поки що пересунули дату з червня на серпень.

● Пара GBP/USD поставила останній акорд тижня на позначці 1.2741. Економісти сингапурського United Overseas Bank (UOB) припускають, що поточне зміцнення британської валюти закінчилося. В UOB вважають, що найближчі 1-3 тижні "фунт, швидше за все, торгуватиметься зі знижувальним ухилом, але для більш значного відкату йому необхідно пробитися нижче 1.2670. З іншого боку, якщо фунт прорветься вище 1.2770 (рівень "сильного опору"), це означатиме, що він, швидше за все, торгуватиметься в діапазоні, а не відкотиться нижче".

Медіанний прогноз аналітиків на найближчий час виглядає так: за рух пари на південь проголосували 75%, за північний вектор віддали голоси решта 25%.

Що стосується технічного аналізу, то на відміну від експертів, усі 100% трендових індикаторів і осциляторів на D1 вказують на північ, проте 15% останніх подають сигнали про перекупленість. У разі подальшого падіння пари її чекають рівні та зони підтримки 1.2670-1.2700, 1.2575-1.2600, 1.2540, 1.2445-1.2465, 1.2405, 1.2300-1.2330. У разі зростання пари вона зустріне опір на рівнях 1.2760, 1.2800-1.2820, 1.2885-1.2900.

● На наступному тижні виходу будь-якої важливої статистики про стан економіки Сполученого Королівства не заплановано.

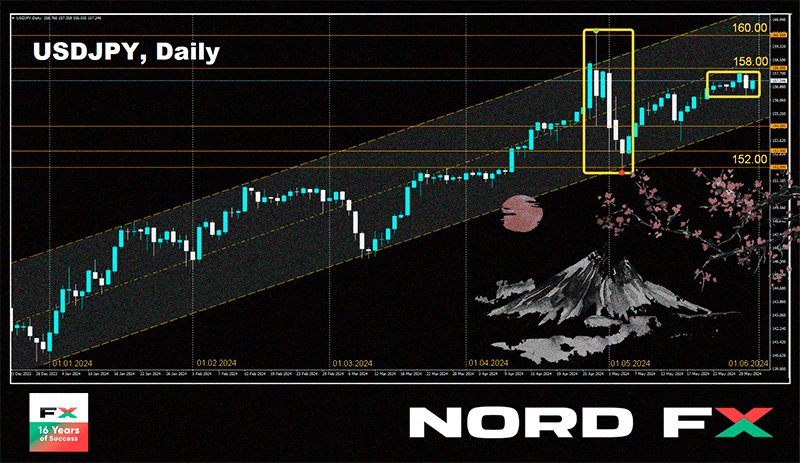

USD/JPY: Дуже спокійний тиждень

● Минулого тижня для єни пройшло на диво спокійно. Першу половину п'ятиденки пара USD/JPY рухалася в супер-вузькому боковому каналі 156.60-157.00, але потім на тлі даних із США та японської макростатистики торговий діапазон дещо розширився – до 156.36-157.70. Якщо подивитися на стрибки котирувань наприкінці квітня – початку травня, складно повірити, що це та сама валютна пара. Цікаво, що фінансові влади Японії так і не дали офіційного підтвердження, чи проводили вони інтенсивні закупівлі єни 29 квітня і 1 травня, щоб підтримати її курс. Але, як пише Bloomberg, якщо порівняти депозити у Банку Японії, то можливо, що на ці валютні інтервенції було витрачено близько 9.4 трлн єн ($60 млрд), що є новим місячним рекордом для таких фінансових операцій.

● Однак, якщо ці $60 млрд і допомогли, то незначно – долар уже відіграв половину втрат. Оскільки процентні ставки у США та Європі ще не знижувалися, а ставка по єні перебуває на вкрай низькому рівні 0.1%, чиновники Міністерства фінансів та Банк Японії (BoJ) намагаються виграти час, доки цей розрив не почне скорочуватися. Так, наприклад, приводом для деякого зміцнення єни стали коментарі члена Правління BoJ Сейдзі Адачі (Seiji Adachi), який заявив 30 травня, що керівники японського ЦБ можуть підвищити процентну ставку. Але ось питання про те, коли це може статися, залишається відкритим. І відповідати на нього чиновники вперто не хочуть. Так, у своєму традиційному виступі у п'ятницю, 31 травня, міністр фінансів Японії Сюн'їті Судзукі (Shunichi Suzuki) традиційно заявив, що валютні курси мають відображати фундаментальні показники і що він буде належним чином реагувати на їх надмірні рухи.

● У п'ятницю, 31 травня, було опубліковано блок важливої макростатистики щодо стану японської економіки. Індекс споживчих цін (CPI) у Токіо показав, що інфляція у травні зросла до 2.2% (р/р). У квітні цей показник був на рівні 1.8%, що відповідало мінімуму за 26 місяців. Базова інфляція у Токіо також зросла до 1.9% з 1.6% (р/р), а CPI без урахування волатильних цін на продукти харчування та енергоносії піднявся з 1.8% до 2.2% (р/р). (Треба зазначити, що інфляція у Токіо зазвичай вища, ніж по всій країні, показники якої публікуються через три тижні. Тому столичний CPI є попереднім, але не остаточним показником інфляційної динаміки на загальнонаціональному рівні.)

Поточне зростання інфляції могло б збільшити впевненість у майбутньому посиленні монетарної політики Банку Японії. Однак страх перед низькою інфляцією і різким зміцненням єни утримує BoJ від підвищення процентної ставки і від скорочення розриву зі ставками по інших основних світових валютах. Сильна єна піде на шкоду національним експортерам. Не сприяє підвищенню вартості запозичень і падіння промислового виробництва в країні, яке у квітні скоротилося на -0.1% як у місячному, так і в річному вираженні.

● Останній акорд тижня пара USD/JPY поставила на рівні 157.25. Аналітики United Overseas Bank (UOB) вважають, що найближчі 1-3 тижні "у долара є можливості для зростання, але враховуючи слабкий висхідний імпульс, будь-яке просування ймовірно буде повільним. Рівень 157.50, можливо, буде важко подолати, а опір на 158.00 навряд чи буде досягнуто в найближчий час".

Якщо говорити про усереднений прогноз експертів, то лише 20% із них вказують на південь, решта 80% зайнявши нейтральну позицію дивляться на схід. Інструменти технічного аналізу явно позбавлені подібних сумнівів та розбіжностей. Тому всі 100% трендових індикаторів та осциляторів на D1 вказують на північ, при цьому 15% останніх вже перебувають у зоні перекупленості. Тут необхідно нагадати, що якщо зелений/північний колір індикаторів щодо євро та британського фунта вказує на їхнє посилення, то щодо єни він, навпаки, говорить про її ослаблення. Тому трейдерам, напевно, буде цікаво звернути увагу на пари EUR/JPY та GBP/JPY, динаміка яких останнім часом виглядає дуже вражаюче.

Найближчий рівень підтримки розташований у районі 156.25-156.60, далі йдуть зони та рівні 155.50-155.90, 153.10-153.60, 151.85-152.35, 150.80-151.00, 149.70-150.00, 148.40, 147.30-147.60, 146.50. Найближчий опір знаходиться у зоні 157.40, потім йдуть 157.70-158.00, 158.60, 160.00-160.20.

● Якихось важливих подій чи публікацій, що стосуються стану економіки Японії, на наступному тижні не передбачається.

КРИПТОВАЛЮТИ: Бичачі та ведмежі перспективи ефіріуму

● Другий тиждень пильна увага учасників крипторинку прикута до головного альткоїна. 23 травня Комісія з цінних паперів та бірж США (SEC) затвердила заявки за формою 19b-4 від восьми емітентів спотових біржових фондів на основі Ethereum. (Що, на думку експертів банку JP Morgan, було продиктовано зовсім не бажанням підтримати цифрові активи, а стало виключно політичним рішенням, спрямованим на підтримку Джо Байдена напередодні президентських виборів у США). Якою б не була справжня причина цього кроку регулятора, але тепер усіх цікавить, куди підуть котирування ефіріуму.

● Торгуватися новонароджені ETH-ETF зможуть лише після затвердження SEC заяв за формою S-1. За словами біржового аналітика Bloomberg Джеймса Сейффарта (James Seyffart), це може зайняти "тижні чи місяці", хоча з великою ймовірністю це станеться вже в середині червня. На думку CEO DeFiance Capital Артура Чеонга (Arthur Cheong), ще до початку торгів ціна ефіріуму може зрости до $4500. А аналітики компанії CCData вважають, що за 100 днів після запуску ETH-ETF ціна зросте до $5000 за монету. Такий прогноз вони зробили, ґрунтуючись на лінійній регресії та статистиці ціни біткойна після запуску спотових BTC-ETF. Аналіз CCData виходить з припущення, що приплив коштів в аналогічні ефіріум-фонди становитиме щонайменше 50% від припливу в Bitcoin-ETF, тобто близько $3.9 млрд на 100-денному відрізку.

● Популярний аналітик Ларк Девіс (Lark Davis) спрогнозував у найближчому майбутньому зростання біткойна до $150000, ефіріуму – до $15000, пояснивши таке різке подорожчання наміченою динамікою ринку. Головною причиною зростання Девіс також називає спотові BTC-ETF, до яких тепер приєднаються ETH-ETF. Це ще більше підігріє ентузіазм крипторинку. Наразі у спотових BTC-ETF зберігається 1002343 монети (≈ $68 млрд), що становить близько 5% від обігової пропозиції флагманського активу. Такий вражаючий показник, на думку Девіса, ясно говорить про зростаюче визнання криптовалюти та про інтерес до неї з боку інституційних інвесторів, особливо із США.

● CEO платіжного сервісу Strike Джек Маллерс (Jack Mallers) прогнозує, що вже під час нинішнього бичачого ралі біткойн зможе досягти $250000, а можливо і зрости у ціні до $1 млн. У подкасті з засновником компанії Pomp Investments Ентоні Помпліано (Anthony Pompliano) Маллерс пояснив свій сміливий прогноз тим, що біткойн ще перебуває на ранній стадії свого розвитку. За його словами, ринок облігацій зараз стикається з проблемами, тому центральні банки можуть ввести значний обсяг ліквідності у фінансову систему для її стабілізації. Такий приплив ліквідності спровокує зростання вартості ризикових активів, включаючи головну криптовалюту.

Джек Маллерс не погоджується з тим, що біткойн – це бульбашка чи інструмент для спекуляцій. Актив стає все більш популярним у фінансових гігантів з Уолл-стріт, а його обмежена пропозиція у 21 млн монет робить BTC максимально стійким до інфляції на відміну від державних валют та золота. "Біткойн можна назвати найтвердішою формою грошей – завдяки фіксованому графіку появи монет та проведенню халвінгів кожні чотири роки. Швидкість випуску нових монет поступово знижується, при цьому підвищується довгострокова цінність біткойна", – аргументував свою позицію керівник Strike.

● Аналітики фінансово-інвестиційної компанії Motley Fool теж націлилися на цифру з шістьма нулями. Вони припустили, що курс біткойна зросте до $400000 і не виключено може навіть досягти позначки $1 млн. Причина цього називалася вже багато разів: вливання грошей від інституційних інвесторів через спотові біржові ETF. Аналітики Motley Fool зазначили, що на ринок біткойна виходить все більше пенсійних фондів та хедж-фондів, в управлінні яких знаходяться багатомільярдні суми. Завдяки криптовалютним ETF вони можуть безперешкодно включати біткойн (а незабаром і ефіріум) до своїх інвестиційних портфелів.

За даними аналітиків, близько 700 інвестиційних компаній вже вклали кошти в такі фонди. Проте частка інституційних інвесторів у біткойн-ETF наразі становить лише близько 10% від загальної кількості. За підрахунками Motley Fool, якщо фінансові установи інвестують у біткойн близько 5% своїх активів, то ринкова капіталізація першої криптовалюти може перевищити $7 трлн, чим і пояснюється її прогнозний курс у $400000.

● Набагато менше оптимізму прозвучало у прогнозі старшого аналітика Bloomberg Майка МакГлоуна (Mike McGlone). На його думку, волатильність біткойна залишає його позаду золота та долара США в інвестиційній привабливості. Крім того, він вважає, що акції скоро впадуть на тлі очікуваної рецесії, але BTC постраждає ще сильніше, ніж фондовий ринок. При цьому МакГлоун підкреслив, що прив'язаний до долара США стейблкоін Tether (USDT) зазвичай торгується вдвічі більше на день, ніж біткойн. "Я можу в будь-який момент отримати доступ до долара США у будь-якій точці світу зі свого телефону за допомогою Tether. Tether – торговий токен номер один. Це криптовалюта номер один для торгівлі. Це долар. Увесь світ перейшов на долар. Чому? Тому що це найменше погана з усіх фіатних валют", – вважає експерт Bloomberg.

● Але якщо Майк МакГлоун лише знизив привабливість біткойна, то засновник Cardano Чарльз Хоскінсон (Charles Hoskinson) просто його поховав. Він прирівняв біткойн до релігії і заявив, що індустрія переросла залежність від нього. За словами Хоскінсона, "індустрія більше не потребує біткойна для виживання". При цьому засновник Cardano вказав на критичні загрози для головної криптовалюти, серед яких недостатня адаптивність та залежність від алгоритму Proof-of-Work.

Аналітики Franklin Templeton навпаки вважали L2-протоколи поряд з Ordinals, Runes та примітивами DeFi одним із головних драйверів відродження інновацій у біткойні. Вступився за першу криптовалюту і CEO Strike Джек Маллерс. На його думку, Lightning Network, створене для проведення миттєвих та дешевих транзакцій, рішення другого рівня на основі блокчейну BTC здатне ще більше підвищити попит на першу криптовалюту. Адже завдяки цьому, як вважає Маллерс, біткойн можна використовувати для повсякденних покупок чи розплатитися ним, наприклад, за чашечку кави. А екс-CEO криптобіржі BitMEX Артур Хейс (Arthur Hayes) назвав нативний токен блокчейну Cardano (ADA) "собачим лайном" через низьке використання у протоколах.

● На момент написання огляду ввечері п'ятниці 31 травня ADA котирується на рівні 0.45 USD за монету, біткойн з ефіріумом почуваються значно краще: пара BTC/USD торгується на рівні $67600, ETH/USD – $3790. Загальна капіталізація крипторинку становить $2.53 трлн ($2.55 трлн тиждень тому). Індекс страху та жадібності біткойна (Crypto Fear & Greed Index) за 7 днів майже не змінився і перебуває в зоні Greed на рівні 73 пунктів (74 тиждень тому).

● Відзначимо, що минулого тижня парі ETH/USD так і не вдалося прорватися вище опору $4000. Локальний максимум було зафіксовано у понеділок 27 травня на висоті $3974. Відсутність миттєвого пампу пояснюється тим, що всі, хто хотів, уже встигли купити ефіріуми напередодні історичного рішення SEC. При цьому, на думку низки аналітиків, висока ймовірність того, що відразу після запуску довгоочікуваних біржових спотових фондів ефіріум піде в глибоке просідання, аналогічно до того, як це було в січні з біткойном. Тоді за 12 днів він упав на 21%.

Однією з ключових причин просідання BTC на той момент стала розблокування активів фонду GBTC від Grayscale, який був перетворений на спотовий із трастового. Тоді він почав щодня втрачати інвестиції на $500 млн. Не виключено, що щось подібне може статися і з Ethereum, де у фонді ETHE від Grayscale накопичено ETH на $11 млрд. Як тільки цей фонд буде перетворений на спотовий, а його активи розблокуються, короткострокові інвестори можуть почати фіксувати прибуток, що не виключає падіння ETH/USD до сильної зони підтримки $2900-3200.

● Песимісти серед ведмежих факторів також називають невизначений юридичний статус альткоїна, оскільки SEC досі чітко не сформулювала, чим є ETH – товаром чи цінним папером. Крім того, у регулятора накопичилося багато претензій до програми стейкінгу.

Стейкінг – це спосіб заробітку на криптовалюті, за якого користувач "заморожує" певну кількість монет у гаманці на алгоритмі Proof of Stake (PoS), щоб підтримувати роботу мережі. Натомість він отримує винагороду у вигляді додаткових монет. На думку легенди Уолл-стріт Пітера Брандта (Peter Brandt), "найбільші катастрофи у криптовалютній сфері, яким ще тільки належить статися, будуть пов'язані саме зі стейкінгом". Експерт зазначив, що саме такі активи, як Ethereum, зазвичай здаються в оренду для отримання подібного доходу, часто у формі відсотків, і це дуже нагадує йому зруйновані фінансові піраміди. У міру того, як стейкінг отримує все більше поширення, попередив Брандт, він може привернути до себе підвищену увагу з боку центральних банків, державних казначейств та інших органів влади. Наслідком цього стане посилення регулювання, що суттєво змінить криптопростір і може навіть призвести до припинення стейкінгу та банкрутств тих, хто цим займається.

Аналітична група NordFX

Попередження: Ці матеріали не є рекомендацією для інвестування чи керівництвом до роботи на фінансових ринках і носять суто ознайомлювальний характер. Торгівля на фінансових ринках є ризикованою і може призвести до повної втрати внесених грошових коштів.

Повернутися Повернутися