EUR/USD: Intervensi Verbal oleh Federal Reserve Yang Mendukung Dolar

- Pada ulasan sebelumnya, kami telah membahas secara ekstensif mengenai intervensi verbal yang dilakukan oleh para pejabat Jepang yang bertujuan untuk memperkuat yen melalui pernyataan publik mereka. Kali ini, tindakan serupa dilakukan oleh para pejabat FOMC (Federal Open Market Committee), yang dipimpin oleh Ketua Federal Reserve, Jerome Powell. Pada pertemuan tanggal 20 September, FOMC memutuskan untuk mempertahankan suku bunga di level 5,50%. Hal ini sebagian besar sudah diperkirakan, karena pasar berjangka telah mengindikasikan probabilitas 99% untuk hasil tersebut. Namun, dalam konferensi pers berikutnya, Powell mengindikasikan bahwa perjuangan melawan inflasi masih jauh dari selesai, dan target 2,0% mungkin baru akan tercapai pada tahun 2026. Oleh karena itu, kenaikan suku bunga sebesar 25 basis poin sangat mungkin terjadi. Menurut Ketua Fed, tidak ada resesi di depan mata, dan ekonomi AS cukup kuat untuk mempertahankan biaya pinjaman yang tinggi untuk waktu yang lama. Lebih lanjut, terungkap bahwa 12 dari 19 anggota FOMC mengantisipasi kenaikan suku bunga menjadi sebesar 5,75% dalam tahun ini. Menurut perkiraan ekonomi Komite, tingkat suku bunga ini diperkirakan akan bertahan selama beberapa waktu. Secara khusus, perkiraan terbaru menunjukkan bahwa suku bunga hanya dapat diturunkan menjadi 5,1% setahun dari sekarang (berlawanan dengan 4,6% yang dinyatakan sebelumnya), dan penurunan menjadi sebesar 3,9% diperkirakan akan terjadi dalam dua tahun mendatang (direvisi dari sebelumnya yang sebesar 3,4%).

Para pelaku pasar memiliki keyakinan yang beragam mengenai prospek ini, namun faktanya tetap bahwa pernyataan hawkish dari para pejabat telah mendukung dolar, meskipun tidak ada tindakan nyata. Terdapat kemungkinan bahwa Federal Reserve telah belajar dari kesalahan rekan-rekan Bank Sentral Eropa (ECB) mereka, yang telah membuat para pelaku pasar percaya bahwa siklus pengetatan moneter di zona euro telah berakhir. Sebagai pengingat, Presiden ECB Christine Lagarde menegaskan bahwa ia menganggap tingkat suku bunga saat ini masih dapat diterima, sementara Gubernur Bank of Greece, Yannis Stournaras, menyatakan bahwa, menurut pendapatnya, suku bunga telah mencapai puncaknya, dan langkah selanjutnya kemungkinan akan berupa penurunan. Sentimen serupa: bahwa tindakan pengetatan moneter di bulan September adalah yang terakhir, juga diungkapkan oleh kolega Stournaras, Boris Vujčić, Gubernur Bank Nasional Kroasia.

Sebagai hasil dari intervensi verbal Federal Reserve, Indeks Dolar (DXY) melonjak dari 104.35 ke 105.37 hanya dalam beberapa jam, sementara EUR/USD turun ke level 1.0616. Para ekonom di Oversea-Chinese Banking Corporation (OCBC) percaya bahwa, mengingat keputusan Fed untuk mempertahankan fleksibilitas terkait kenaikan suku bunga, tidak disarankan untuk mengantisipasi perubahan dovish di masa mendatang.

Ahli strategi dari Danske Bank berpendapat bahwa "Fed bersikap hawkish tanpa benar-benar menaikkan suku bunga." Namun, mereka berpendapat bahwa "meskipun Dolar terus menguat, mungkin ada beberapa potensi kenaikan untuk EUR/USD dalam waktu dekat." Danske Bank lebih lanjut menyatakan, "Kami percaya bahwa suku bunga puncak, perbaikan di sektor manufaktur dibandingkan dengan sektor jasa, dan/atau penurunan pesimisme terhadap China dapat mendukung EUR/USD selama sebulan ke depan. Namun, dalam jangka panjang, kami mempertahankan posisi strategis kami yang mendukung penurunan EUR/USD, dengan ekspektasi terobosan di bawah 1.0300 dalam 12 bulan ke depan.

Data aktivitas bisnis AS yang dirilis pada hari Jumat, 22 September, memberikan gambaran yang beragam. Indeks PMI Manufaktur naik menjadi 48.9, sementara PMI Jasa turun menjadi 50.2. Akibatnya, PMI Komposit tetap berada di atas ambang batas 50.0 tetapi menunjukkan sedikit penurunan, bergerak dari 50.2 ke 50.1

Setelah perilisan data PMI, EUR/USD mengakhiri minggu ini di 1.0645. Sebanyak tujuh puluh persen ahli mendukung penguatan lebih lanjut dari Dolar, sementara 30% memilih tren naik pada pasangan mata uang ini. Dalam hal analisis teknikal, tidak banyak yang berubah selama minggu yang hampir berakhir ini. Semua indikator tren dan osilator pada timeframe D1 masih dengan suara bulat mendukung mata uang Amerika dan berwarna merah. Namun, sebanyak 15% di antaranya menandakan kondisi oversold (jenuh jual) pada pasangan ini. Level support terdekat untuk pasangan ini berada di kisaran 1.0620-1.0630, diikuti oleh 1.0490-1.0525, 1.0370, dan 1.0255. Level-level resistance akan ditemui di zona 1.0670-1.0700, kemudian di 1.0745-1.0770, 1.0800, 1.0865, 1.0895-1.0925, 1.0985, dan 1.1045.

Untuk peristiwa minggu depan, Selasa, 26 September akan ada perilisan data pasar real estat AS, diikuti oleh pesanan barang tahan lama di AS pada hari Rabu. Pada hari Kamis, 28 September akan menjadi hari yang sibuk. Data inflasi awal (CPI) dari Jerman serta angka PDB AS untuk kuartal kedua akan dirilis. Selain itu, statistik pasar tenaga kerja AS juga akan dirilis, dan hari itu akan diakhiri dengan pidato dari Ketua Federal Reserve, Jerome Powell. Pada hari Jumat, kita juga dapat mengharapkan sejumlah data makroekonomi yang signifikan, termasuk Indeks Harga Konsumen (IHK) awal Zona Euro dan informasi mengenai konsumsi pribadi di Amerika Serikat.

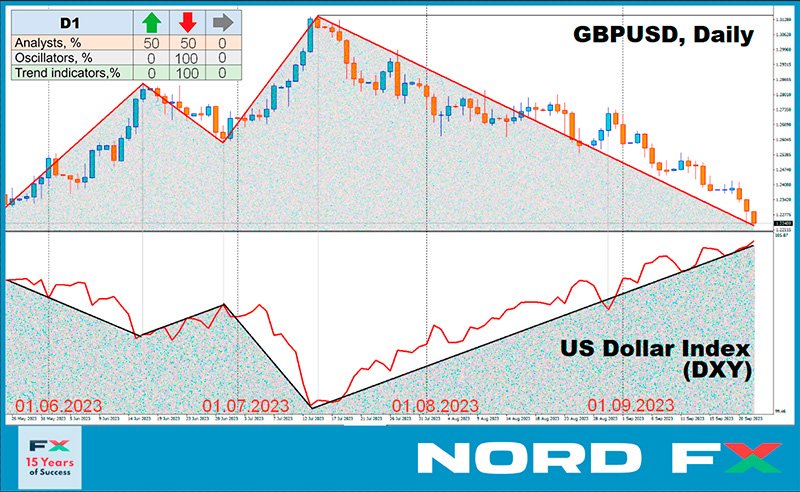

GBP/USD: BoE Menarik Dukungan untuk Pound

- Dunia keuangan tidak hanya berputar di sekitar keputusan Federal Reserve saja. Minggu lalu, Bank of England (BoE) juga bersuara. Pada hari Kamis, 21 September, Komite Kebijakan Moneter BoE mempertahankan suku bunga untuk Pound tidak berubah pada 5,25%. Meskipun keputusan serupa dari Federal Reserve telah diperkirakan, langkah BoE ini mengejutkan para pelaku pasar. Mereka telah mengantisipasi kenaikan sebesar 25 basis poin, yang tidak terwujud. Akibatnya, penguatan dolar dan pelemahan pound mendorong GBP/USD turun ke 1.2230

Keputusan BoE kemungkinan besar dipengaruhi oleh data inflasi Inggris yang menggembirakan yang dipublikasikan sehari sebelumnya. Indeks Harga Konsumen (IHK) tahunan turun menjadi sebesar 6,7%, dibandingkan dengan 6,8% sebelumnya dan perkiraan 7,1%. CPI inti juga turun dari sebelumnya sebesar 6,9% menjadi sebesar 6,2%, dibandingkan dengan perkiraan 6,8%. Dengan data-data tersebut, keputusan untuk berhenti sejenak dan tidak membebani ekonomi yang sudah berjuang tampak masuk akal. Alasan ini lebih lanjut didukung oleh Indeks Manajer Pembelian Jasa (Purchasing Managers' Index atau PMI) awal Inggris untuk bulan September, yang mencapai level terendah dalam 32 bulan terakhir di 47.2, dibandingkan dengan 49.5 di bulan Agustus dan perkiraan 49.2. PMI Manufaktur juga dilaporkan di 44.2, jauh di bawah level kritis 50.0

Menurut para ekonom di S&P Global Market Intelligence, "hasil PMI yang mengecewakan ini menunjukkan bahwa resesi di Inggris semakin mungkin terjadi. [Penurunan tajam dalam volume produksi yang ditunjukkan oleh data PMI sesuai dengan kontraksi PDB lebih dari 0,4% secara kuartalan, dan penurunan berbasis luas ini mendapatkan momentum tanpa prospek perbaikan segera."

Analis di salah satu bank terbesar di Amerika Serikat, Wells Fargo, percaya bahwa keputusan BoE menandakan hilangnya dukungan berbasis suku bunga untuk pound Inggris. Menurut perkiraan mereka, suku bunga saat ini sebesar 5,25% akan menandai puncak siklus, diikuti oleh penurunan bertahap menjadi 3,25% pada akhir tahun 2024. Oleh karena itu, mereka berpendapat bahwa "dalam konteks ini, pergerakan pound ke 1.2000 atau lebih rendah tidak keluar dari pertanyaan."

Rekan-rekan mereka di Scotiabank juga memiliki sentimen yang sama. Level terendah baru dan sinyal bearish atau penurunan yang kuat pada osilator untuk tren jangka pendek, jangka menengah, dan jangka panjang mengindikasikan peningkatan risiko penurunan pound ke 1.2100-1.2200.

Para ekonom di Commerzbank Jerman tidak mengesampingkan kemungkinan sedikit pemulihan untuk Pound jika prospek inflasi meningkat secara signifikan. Mereka percaya bahwa Bank of England telah membiarkan pintu terbuka untuk kenaikan suku bunga lagi. Pemungutan suara untuk mempertahankan suku bunga saat ini secara mengejutkan hampir sama yaitu 5:4, yang berarti empat anggota Komite Kebijakan Moneter memberikan suara mendukung kenaikan sebesar 25 basis poin. Hal ini menggarisbawahi tingkat ketidakpastian yang tinggi. Namun demikian, karena pelemahan ekonomi Inggris, prospek pound tetap bearish atau menurun.

GBP/USD menutup minggu lalu di 1.2237. Opini analis mengenai masa depan pasangan ini terbagi rata: 50% memperkirakan pergerakan turun lebih lanjut, sementara 50% lainnya mengantisipasi koreksi ke atas. Semua indikator tren dan osilator pada grafik D1 berwarna merah; selain itu, sebanyak 40% dari osilator ini berada di zona oversold (jenuh jueal), yang merupakan sinyal kuat untuk potensi pembalikan tren.

Jika pasangan ini melanjutkan lintasan turunnya, pasangan ini akan menghadapi level dan zona support di 1.2190-1.2210, 1.2085, 1.1960, dan 1.1800. Di sisi lain, jika pasangan ini naik, maka akan menghadapi resistensi di 1.2325, 1.2440-1.2450, 1.2510, 1.2550-1.2575, 1.2600-1.2615, 1.2690-1.2710, 1.2760, dan 1.2800-1.2815.

Dalam hal peristiwa ekonomi yang berdampak pada Inggris Raya untuk minggu mendatang, sorotan utama adalah perilisan data PDB negara tersebut untuk kuartal kedua, yang dijadwalkan pada hari Jumat, 29 September.

USD/JPY: Rapat Bank of Japan yang Kurang Bergairah

- Mengikuti rekan-rekan mereka di Federal Reserve dan Bank of England, Bank of Japan (BoJ) mengadakan pertemuan pada hari Jumat, 22 September. "Itu adalah pertemuan yang tidak bersemangat," komentar para ekonom di TD Securities. "Semua anggota dengan suara bulat memilih untuk mempertahankan kebijakan tidak berubah. Pernyataan tersebut sebagian besar mirip dengan yang dikeluarkan pada bulan Juli, dan tidak ada perubahan pada panduan ke depan." Suku bunga acuan tetap pada level negatif -0,1%.

Konferensi pers berikutnya yang dipimpin oleh Gubernur BoJ Kazuo Ueda juga mengecewakan para pendukung yen. Ueda tidak berbicara menentang pelemahan mata uang nasional; sebaliknya, ia menegaskan bahwa nilai tukar harus mencerminkan indikator fundamental dan tetap stabil. Kepala bank sentral juga mencatat bahwa regulator "dapat mempertimbangkan kemungkinan untuk mengakhiri kontrol kurva imbal hasil dan mengubah kebijakan suku bunga negatif ketika kami yakin bahwa pencapaian target inflasi 2% sudah dekat."

Pidato Menteri Keuangan Jepang Shunichi Suzuki juga merupakan bentuk intervensi verbal yang khas baginya. "Kami memantau nilai tukar mata uang dengan rasa urgensi dan kesegeraan yang tinggi," ujar sang menteri, "dan kami tidak mengesampingkan opsi apa pun untuk merespons volatilitas yang berlebihan." Ia menambahkan bahwa intervensi mata uang tahun lalu telah memberikan dampak yang diharapkan namun tidak mengindikasikan apakah langkah-langkah serupa dapat diharapkan dalam waktu dekat.

Obligasi Treasury AS bertenor 10 tahun dan pasangan mata uang USD/JPY secara tradisional berkorelasi langsung. Ketika imbal hasil obligasi naik, begitu pula nilai tukar dolar terhadap yen. Minggu ini, setelah pernyataan hawkish dari Federal Reserve, suku bunga obligasi AS bertenor 10 tahun melonjak ke puncak tertingginya sejak tahun 2007. Hal ini mendorong USD/JPY ke level tertinggi baru di 148.45. Menurut para ekonom di TD Securities, dengan mempertimbangkan kenaikan imbal hasil AS, pasangan mata uang ini dapat menembus di atas 150.00. Sementara itu, di bank Perancis Societe Generale, level target 149.20 dan 150.30 sedang dikutip.

Catatan terakhir dari sesi perdagangan lima hari terdengar di angka 148.36. Mayoritas dari para ahli yang telah disurvei (70%) setuju dengan pandangan rekan-rekan mereka di TD Securities dan Societe Generale mengenai kenaikan lebih lanjut dari USD/JPY. Koreksi ke arah bawah, dan kemungkinan penurunan tajam akibat intervensi mata uang, diperkirakan oleh 20% analis. Sisanya, 10% mengambil sikap netral. Seluruh 100% indikator tren dan osilator pada timeframe D1 berwarna hijau, meskipun 10% di antaranya menandakan kondisi overbought (jenuh beli). Level support terdekat berada di zona 146.85-147.00, diikuti oleh 145.90-146.10, 145.30, 144.50, 143.75-144.05, 142.20, 140.60-140.75, 138.95-139.05, dan 137.25-137.50. Resisten terdekat berada di 148.45, diikuti oleh 148.45, 148.85-149.20, 150.00, dan terakhir, level tertinggi bulan Oktober 2022 di 151.90.

Tidak ada data ekonomi signifikan terkait kondisi ekonomi Jepang yang dijadwalkan untuk dirilis pada minggu ini. Namun, para trader mungkin ingin menandai hari Jumat, 29 September di kalender mereka, karena data inflasi konsumen untuk wilayah Tokyo akan dipublikasikan pada hari itu.

CRYPTOCURRENCIES: Pertarungan Memperebutkan $27.000

- Pada hari Senin, 18 September, harga mata uang kripto terkemuka mulai melonjak, menarik seluruh pasar aset digital ke atas. Menariknya, alasan di balik lonjakan ini tidak secara langsung berkaitan dengan bitcoin, melainkan dengan dolar AS. Secara khusus, hal ini terkait dengan keputusan Federal Reserve mengenai suku bunga. Suku bunga dolar yang tinggi membatasi aliran investasi ke aset-aset yang lebih berisiko, termasuk mata uang kripto, karena investor besar lebih memilih imbal hasil yang stabil. Dalam hal ini, menjelang pertemuan Federal Reserve yang akan datang, para pelaku pasar yakin bahwa regulator tidak hanya akan menahan diri untuk tidak menaikkan suku bunga, tetapi juga akan mempertahankannya hingga akhir tahun. Mengikuti ekspektasi ini, BTC/USD melonjak, mencapai puncak $27.467 pada tanggal 19 Agustus, bertambah lebih dari 10% sejak tanggal 11 September..

Namun, meskipun tingkat suku bunga memang tidak berubah, menjadi jelas setelah pertemuan tersebut bahwa perjuangan melawan inflasi akan terus berlanjut. Oleh karena itu, harapan akan adanya perubahan dari sikap hawkish dari Fed harus dikesampingkan untuk saat ini. Akibatnya, harga bitcoin berbalik arah. Setelah menembus zona support di $27.000, harga kembali ke posisi awal.

Terlepas dari kemunduran yang terjadi baru-baru ini, banyak orang dalam komunitas kripto tetap yakin bahwa emas digital ini akan terus meningkat. Misalnya, seorang analis dengan nama alias Yoddha percaya bahwa bitcoin memiliki peluang untuk menyegarkan level tertinggi lokalnya dalam jangka pendek dan mencapai $50.000 pada akhir tahun. Setelah itu, ia menyarankan, koreksi ke $30.000 dapat terjadi pada awal tahun 2024, menjelang peristiwa halving atau pembagian dua. Blogger dengan nama Crypto Rover juga mengantisipasi bahwa masalah dalam ekonomi AS akan mendorong pertumbuhan BTC. Jika pasangan ini berhasil memantapkan dirinya di atas $ 27.000, ia memperkirakan harga akan bergerak menuju $ 32.000.

Seorang analis dengan nama DonAlt berpendapat bahwa bitcoin memiliki peluang untuk melakukan reli baru yang mengesankan dan memperbarui level tertinggi 2023. "Jika kita bangkit dan mengatasi resistensi yang sedang kita hadapi," tulisnya, "targetnya, saya yakin, bisa mencapai $36.000. [...] Saya tidak akan mengesampingkan kehilangan pintu masuk yang bagus di $30.000 karena jika harga lepas landas, mungkin akan naik terlalu cepat. [Namun] kita memiliki cukup alasan kuat untuk bergerak turun. Dalam kasus terburuk, saya akan menerima kerugian kecil jika harga jatuh ke kisaran $19.000 hingga $20.000."

Trader dan analis Jason Pizzino percaya bahwa siklus pasar bullish (kenaikan) bitcoin mulai terbentuk sekitar bulan Januari, dan proses ini masih belum selesai meskipun ada konsolidasi harga baru-baru ini. Menurut sang pakar, bitcoin akan mengkonfirmasi sentimen bullish jika melewati level kunci di $28.500. "Pasar ini jarang sekali mencapai level di bawah $25.000. Saya tidak mengatakan bahwa harga tidak dapat turun, namun selama enam bulan ini, penutupan mingguan telah berada di atas level tersebut. Sejauh ini, sejauh ini bagus, tapi kita belum berada di wilayah bull. Bulls perlu melihat penutupan di atas $26.550 setidaknya sesekali," kata Pizzino. "Masih banyak yang harus dilakukan oleh bulls. Saya akan mulai membicarakannya setelah kita melewati garis putih di level $28.500 lagi. Ini adalah salah satu level kunci bagi bitcoin untuk mulai bergerak ke atas dan kemudian mencoba menembus $32.000."

John Bollinger, pencipta indikator volatilitas Bollinger Bands, tidak mengesampingkan kemungkinan bahwa aset kripto terkemuka sedang bersiap untuk melakukan penembusan. Indikator ini menggunakan deviasi standar dari rata-rata pergerakan sederhana untuk menentukan volatilitas dan kisaran harga potensial untuk suatu aset. Saat ini, BTC/USD membentuk lilin harian yang menyentuh bagian atas. Hal ini dapat mengindikasikan pembalikan kembali ke band tengah atau, sebaliknya, peningkatan volatilitas dan pergerakan naik. Bollinger Bands yang sempit pada grafik menunjukkan bahwa skenario yang terakhir lebih mungkin terjadi. Namun, Bollinger sendiri berkomentar dengan hati-hati, percaya bahwa masih terlalu dini untuk menarik kesimpulan yang pasti.

PlanB, pencipta model S2FX yang terkenal, telah menegaskan kembali prakiraannya yang dibuat pada awal tahun ini. Ia mencatat bahwa titik terendah bulan November 2022 adalah titik terendah bitcoin, dan pendakiannya akan dimulai mendekati peristiwa halving. PlanB percaya bahwa halving pada tahun 2024 akan mendorong mata uang kripto terkemuka ini naik hingga $66.000, dan pasar bullish berikutnya pada tahun 2025 dapat mendorong harganya di atas angka $100.000.

Investor dan penulis buku terlaris "Rich Dad Poor Dad," Robert Kiyosaki, juga memiliki harapan yang tinggi terhadap peristiwa halving ini. Menurut sang pakar, ekonomi AS sedang berada di ambang krisis yang serius, dan mata uang kripto, khususnya bitcoin, menawarkan investor tempat berlindung yang aman selama masa-masa yang penuh gejolak ini. Kiyosaki memprediksi bahwa harga bitcoin dapat melonjak hingga $120.000 tahun depan, dan halving pada tahun 2024 akan menjadi katalisator utama untuk reli.

Sebagai kesimpulan, untuk menyeimbangkan perkiraan optimis yang disebutkan sebelumnya, mari kita bahas beberapa pesimisme. Menurut analis populer dan pembawa acara saluran DataDash, Nicholas Merten, pasar kripto dapat mengalami penurunan lagi. Ia mengutip penurunan likuiditas stablecoin sebagai indikator. "Hal ini adalah metrik yang bagus untuk mengidentifikasi tren di pasar mata uang kripto. Misalnya, dari bulan April 2019 hingga Juli 2019, bitcoin naik dari $3.500 menjadi $12.000. Selama periode yang sama, likuiditas stablecoin meningkat sebesar 119%. Kemudian kita melihat periode konsolidasi di mana likuiditas juga tetap pada tingkat yang konstan. Ketika bitcoin naik dari $3.900 menjadi $65.000 pada tahun 2021, likuiditas stablecoin melonjak sebesar 2.183%," sang pakar membagikan pengamatannya.

"Likuiditas dan pertumbuhan harga saling berhubungan. Jika likuiditas menurun atau konsolidasi, pasar kemungkinan tidak akan tumbuh. Hal ini berlaku untuk mata uang kripto dan pasar keuangan. Agar kapitalisasi pasar tumbuh, Anda membutuhkan likuiditas, tetapi apa yang kita lihat adalah penurunan likuiditas yang konstan, yang membuat penurunan harga mata uang kripto menjadi lebih mungkin terjadi," kata Nicholas Merten.

Pada saat ulasan ini ditulis, Jumat malam, 22 September, BTC/USD diperdagangkan di sekitar $26,525. Kapitalisasi pasar secara keseluruhan dari pasar kripto hampir tidak berubah, berada di $1,053 triliun (dibandingkan dengan $1,052 triliun seminggu yang lalu). Indeks Ketakutan & Keserakahan Kripto Bitcoin telah turun 2 poin, bergerak dari 45 ke 43, dan tetap berada di zona 'Ketakutan'.

NordFX Analytical Group

Pemberitahuan: Materi ini bukan merupakan rekomendasi investasi atau panduan untuk bekerja di pasar keuangan dan dimaksudkan untuk tujuan informasi saja. Perdagangan di pasar keuangan berisiko dan dapat mengakibatkan hilangnya seluruh dana yang disetorkan.

Kembali Kembali