اليورو/الدولار الأمريكي: سويسرا تعزز الدولار

● كان الحدث الرئيسي في الأسبوع الماضي بلا أدنى شك اجتماع اللجنة الفيدرالية للسوق المفتوحة (FOMC) الذي عقده بنك الاحتياطي الفيدرالي الأميركي في العشرين من مارس/آذار. وكما كان متوقعاً، قرر البنك المركزي الأميركي بالإجماع الإبقاء على سعر الفائدة الرئيسي عند أعلى مستوى له منذ 23 عاماً. 5.50% للجلسة الخامسة على التوالي. وبما أن المعدل كان متوقعًا، كان المشاركون في السوق أكثر اهتمامًا بشكل ملحوظ بتعليقات وتوقعات قيادة بنك الاحتياطي الفيدرالي. وجاء التصريح الأهم من رئيس الهيئة التنظيمية جيروم باول، الذي ذكر النظر في ثلاث مراحل لخفض تكلفة الاقتراض هذا العام، بإجمالي 75 نقطة أساس. تم رفع توقعات سعر الفائدة على المدى الطويل من 2.50% إلى 2.60%.

وفي التعليقات التي أعقبت الاجتماع، لوحظ النمو القوي في اقتصاد الولايات المتحدة. وتمت زيادة توقعات الناتج المحلي الإجمالي لهذا العام من 1.4% إلى 2.1%، ولعام 2025 من 1.8% إلى 2.0%. ويبدو أن سوق العمل يتمتع أيضاً بصحة جيدة، مع انخفاض معدلات البطالة. وبحسب التوقعات الجديدة، فقد يصل إلى 4.0%، مقارنة بالتوقعات السابقة البالغة 4.1%. بلغ عدد الوظائف الجديدة التي تم إنشاؤها خارج قطاع الزراعة (قوائم الرواتب غير الزراعية) في فبراير 275 ألفًا، وهو ما يتجاوز بشكل كبير الرقم السابق البالغ 229 ألفًا والتوقعات البالغة 198 ألفًا.

● بالنسبة للتضخم، فبينما تراجع، فإنه لا يزال "مرتفعا"، كما أشار البيان. أظهرت أرقام مؤشر أسعار المستهلك (CPI) لشهر فبراير زيادة بنسبة 3.2٪ على أساس سنوي. ومن المتوقع أن يستقر التضخم عند 2.4% بحلول نهاية عام 2024، ومن المتوقع أن يصل مؤشر نفقات الاستهلاك الشخصي الأساسي إلى 2.6%. وفي السابق، كان من المتوقع أن يصل كلا الرقمين إلى 2.4% في ديسمبر.

وشددت التعليقات على أن الهدف طويل المدى هو خفض التضخم إلى 2.0% مع تحقيق الحد الأقصى من التوظيف. ومن ثم، فإن بنك الاحتياطي الفيدرالي سوف يظل يقظاً بشأن المخاطر التضخمية. ويمكن إجراء تعديلات على معايير السياسة النقدية إذا ظهرت عوامل تعيق أهدافها. وتشمل هذه العوامل، على سبيل المثال لا الحصر، وضع سوق العمل، والنمو الاقتصادي، والتضخم في الولايات المتحدة، وحالة الاقتصاد العالمي، والأحداث الدولية.

وكما ذكرنا سابقًا، يتضمن السيناريو الرئيسي لعام 2024 ثلاثة تخفيضات في أسعار الفائدة بمقدار 25 نقطة أساس لكل منها. ومع ذلك، لم يستبعد أعضاء اللجنة الفيدرالية للسوق المفتوحة إمكانية إجراء تخفيضين فقط أو حتى تخفيض واحد. وأظهر استطلاع أجرته رويترز أن 72 من أصل 108 اقتصاديين، أو الثلثين، يتوقعون أن يتم أول خفض لسعر الفائدة في يونيو، ومن المتوقع أن يتم التخفيض اللاحق في خريف هذا العام.

● استجابت سوق الأوراق المالية بشكل إيجابي لنتائج اجتماع مجلس الاحتياطي الفيدرالي. ارتفعت مؤشرات S&P 500 وDow Jones وNasdaq جميعها، وهو رد فعل لم ينعكس في مؤشر الدولار (DXY)، حيث لم تكن الأخبار عن بداية تخفيف السياسة النقدية مرضية للمستثمرين. ونتيجة لذلك، ارتفع زوج يورو/دولار EUR/USD بشكل حاد. ومع ذلك، في 21 مارس، استعادت العملة الأمريكية خسائرها بعد أن قام البنك الوطني السويسري (SNB) بشكل غير متوقع بتخفيض سعر الفائدة الرئيسي بمقدار 25 نقطة أساس إلى 1.5٪ في اجتماعه الربع سنوي، على عكس توقعات السوق بالحفاظ على السعر عند 1.75٪.

وذكر البنك المركزي السويسري أن "تيسير السياسة النقدية أصبح ممكنا بفضل المكافحة الفعالة ضد التضخم على مدى العامين ونصف العام الماضيين". "لقد ظل التضخم أقل من 2٪ لعدة أشهر وهو ضمن النطاق الذي يتوافق مع تعريف استقرار الأسعار. ووفقا لآخر التوقعات، من المتوقع أن يظل التضخم ضمن هذا النطاق في السنوات المقبلة."

وهكذا، أصبح البنك الوطني السويسري أول بنك مركزي رئيسي يبدأ في تخفيف سياسته بعد دورة طويلة من زيادات أسعار الفائدة بسبب جائحة كوفيد-19. ونتيجة لذلك، "نسي" المتداولون إشارات خفض سعر الفائدة من بنك الاحتياطي الفيدرالي وبدأوا في شراء الدولار، حيث تظل حاليًا العملة الوحيدة ذات العائد المرتفع مع مستوى مخاطرة منخفض.

● تم توفير الدعم للدولار قرب نهاية أسبوع العمل أيضًا من خلال بيانات النشاط التجاري في الولايات المتحدة التي نُشرت في 21 مارس/آذار. وارتفع مؤشر مديري المشتريات المركب S&P Global Composite PMI إلى 52.5 من 52.2، بينما انخفض مؤشر مديري المشتريات لقطاع الخدمات. ومن 52.3 إلى 51.7، ظل أعلى من عتبة 50.0 التي تفصل بين النمو الاقتصادي والانكماش. وفي الوقت نفسه، تجاوز مؤشر النشاط التجاري لقطاع التصنيع في فيلادلفيا التوقعات، حيث وصل إلى 3.2، وانخفض عدد مطالبات البطالة الأولية في الولايات المتحدة لهذا الأسبوع من 215 ألف إلى 210 ألف.

● أنهى زوج EUR/USD الأسبوع الماضي المكون من خمسة أيام عند مستوى 1.0808. وفيما يتعلق بالتوقعات للمستقبل القريب، فحتى كتابة هذه المراجعة مساء الجمعة 22 مارس، صوت 50% من الخبراء لصالح تعزيز الدولار ومواصلة تراجع الزوج. وانحاز 20% لليورو، واتخذ 30% موقفاً محايداً. من بين مؤشرات التذبذب على D1، 15% فقط باللون الأخضر، و85% باللون الأحمر، ويشير ربعها إلى أن الزوج في منطقة ذروة البيع. بالنسبة لمؤشرات الاتجاه، يمتلك الخضر 10%، بينما يتمتع اللون الأحمر بأغلبية مطلقة تبلغ 90%. يقع أقرب دعم للزوج في المنطقة 1.0795-1.0800، تليها 1.0725، 1.0680-1.0695، 1.0620، 1.0495-1.0515، و1.0450. توجد مناطق المقاومة في المناطق 1.0835-1.0865، 1.0900-1.0920، 1.0965-1.0980، 1.1015، 1.1050، و1.1100-1.1140.

● سيكون أسبوع التداول القادم أقصر من المعتاد بسبب يوم الجمعة العظيمة في الدول الكاثوليكية، حيث سيتم إغلاق البنوك وأسواق الأوراق المالية. وسيكون أيضًا الأسبوع الأخير من الشهر والربع الأول. سيقوم المشاركون في السوق بتلخيص هذا الربع، وسيكون هناك عدد قليل من الإصدارات الإحصائية المهمة. مع ذلك، من الجدير بالذكر في التقويم يوم الخميس 28 مارس، عندما سيتم نشر بيانات مبيعات التجزئة في ألمانيا، بالإضافة إلى البيانات السنوية المنقحة حول الناتج المحلي الإجمالي الأمريكي وحجم مطالبات البطالة. وفي يوم الجمعة 29 مارس، وعلى الرغم من العطلة، سيتم نشر إحصاءات السوق الاستهلاكية في الولايات المتحدة، ومن المقرر أن يتحدث رئيس الاحتياطي الفيدرالي جيروم باول.

زوج إسترليني/دولار GBP/USD: تحول الصقور من بنك إنجلترا إلى حمائم

● أشارت البيانات المتعلقة بتضخم أسعار المستهلكين في المملكة المتحدة، والتي صدرت يوم الأربعاء 20 مارس، أي قبل يوم واحد من اجتماع بنك إنجلترا، إلى تباطؤ طفيف وانخفضت قليلاً عن التوقعات. تباطأ مؤشر أسعار المستهلك على أساس سنوي من 4.0% إلى 3.4%، مقابل 3.5% المتوقعة. انخفض مؤشر أسعار المستهلكين الأساسي لشهر فبراير، على أساس سنوي، إلى 4.5% بعد ثلاثة أشهر من الاستقرار عند 5.1%. على العكس من ذلك، شهد مؤشر أسعار المستهلكين زيادة شهرية بنسبة 0.6% بعد انخفاض بنفس الحجم في يناير، إلا أن هذه الزيادة لا تزال أقل من توقعات السوق البالغة 0.7%. وشهد شهر فبراير انخفاضًا في أسعار شراء المنتجين بنسبة 0.4%، مع خسارة سنوية قدرها 2.7%، لتعود إلى المستويات التي شهدتها في مايو 2022 بسبب انخفاض أسعار الطاقة والمعادن وبعض المنتجات الزراعية.

وقبل ساعات قليلة فقط من اجتماع الهيئة التنظيمية، تم أيضًا إصدار بيانات النشاط التجاري الأولية، والتي أظهرت نتائج إيجابية ولكن متباينة. ارتفع مؤشر مديري المشتريات التصنيعي إلى 49.9، مقتربًا بشكل وثيق من مستوى 50.0 الحرج (مع توقعات عند 47.8 وقيمة سابقة تبلغ 47.5). وفي المقابل، انخفض مؤشر قطاع الخدمات من 53.8 إلى 53.4، على الرغم من التوقعات باستقراره. ونتيجة لذلك، انخفض مؤشر مديري المشتريات المركب من 53.0 إلى 52.9، ليظل ضمن منطقة النمو الاقتصادي.

● فيما يتعلق باجتماع بنك إنجلترا يوم الخميس 21 مارس، كما كان متوقعًا، أبقى البنك المركزي على سعر الفائدة الرئيسي للجنيه الاسترليني دون تغيير عند 5.25% للاجتماع الخامس على التوالي. صرح المحافظ أندرو بيلي أن الاقتصاد لم يصل بعد إلى المرحلة التي يمكن فيها خفض أسعار الفائدة لكنه أضاف أن كل شيء يتحرك في "الاتجاه الصحيح".

● وجاءت المفاجأة عندما قام اثنان من أعضاء لجنة السياسة النقدية في بنك إنجلترا، اللذان صوتا في السابق لصالح زيادة سعر الفائدة، بعكس موقفهما، مما أدى إلى تجدد بيع الجنيه الاسترليني. وفقًا للخبراء الاقتصاديين في بنك MUFG الياباني، فإن نتيجة التصويت "تبرر زيادة احتمالية خفض أسعار الفائدة في وقت مبكر عما توقعنا. [...] ما إذا كان بنك إنجلترا سيتخذ القرار النهائي في يونيو أو أغسطس يظل سؤالًا مفتوحًا". نحافظ على وجهة نظرنا بأنه سيكون هناك خفض لسعر الفائدة بمقدار 100 نقطة أساس هذا العام." وأضاف المتخصصون في MUFG: "قد يعاني الجنيه الاسترليني أكثر على المدى القصير إذا تعززت قناعة السوق بخفض أسعار الفائدة في يونيو، إلى جانب الحجم المحتمل لتخفيضات أسعار الفائدة هذا العام".

"في الواقع، اتخذ بنك إنجلترا خطوة أخرى نحو خفض أسعار الفائدة"، هذا ما يردده زملاؤهم في بنك كومرتس الألماني. "لكن ما إذا كان هذا سيحدث في وقت أقرب مما كان متوقعا، وذلك ببساطة لأن أيا من صناع السياسة لم يصوت لصالح زيادة سعر الفائدة، ليس واضحا تماما بعد." ويعتقد كومرتس بنك أنه "على خلفية الشعور العام الحذر الذي أثاره التخفيض غير المتوقع لأسعار الفائدة من قبل البنك المركزي السويسري، انتهى الأمر بالجنيه الإسترليني على الجانب الخاسر وأصبح ثاني أسوأ عملة. وأيضًا، اعتمادًا على معنويات السوق، لديه الفرصة ليصبح واحداً من أفضل العملات". من العملات الأكثر عرضة للخطر."

● بدأ الأسبوع الماضي عند مستوى 1.2734، وأغلق زوج GBP/USD عند 1.2599. انقسمت آراء المحللين حول اتجاهه على المدى القريب: صوت النصف (50٪) لصالح انخفاض الزوج، و25٪ لصالح صعوده، وحافظ 25٪ على الحياد. قراءات المؤشر على D1 هي نفسها تمامًا بالنسبة لزوج EUR/USD. ومن بين مؤشرات التذبذب، يتجه 15% فقط شمالًا، و85% جنوبًا، ويشير ربعهم إلى أن الزوج في منطقة ذروة البيع. بالنسبة لمؤشرات الاتجاه، يوصي 10% بالشراء، و90% بالبيع. وفي حال تحرك الزوج جنوباً فإنه سيواجه مستويات ومناطق دعم عند 1.2575، 1.2500-1.2535، 1.2450، 1.2375، 1.2330، 1.2085-1.2210، 1.2110، 1.2035-1.2070. وفي حالة الحركة الصعودية، ستواجه مستويات مقاومة عند المستويات 1.2635، 1.2730-1.2755، 1.2800-1.2820، 1.2880-1.2900، 1.2940، 1.3000، و1.3140.

● لا توجد أحداث هامة تتعلق باقتصاد المملكة المتحدة مقررة في الأسبوع القادم. يجب على المتداولين أيضًا أن يضعوا في اعتبارهم أن يوم 29 مارس هو يوم عطلة رسمية في البلاد بسبب يوم الجمعة العظيمة.

الدولار الأمريكي/الين الياباني: كيف أغرق بنك اليابان الين

● من الناحية النظرية، إذا ارتفع سعر الفائدة، تزداد قوة العملة. ولكن هذا فقط من الناحية النظرية. يمكن أن يختلف الواقع بشكل كبير، كما يتضح من اجتماع بنك اليابان يوم الثلاثاء الموافق 19 مارس/آذار.

حتى تلك اللحظة، كان بنك اليابان هو البنك المركزي الوحيد في العالم الذي حافظ على مستوى سعر فائدة سلبي عند -0.1% منذ فبراير/شباط 2016. والآن، ولأول مرة منذ 17 عامًا، رفعته الهيئة التنظيمية إلى نطاق 0.0%. 0.1% سنويا. كما تخلت عن السيطرة على عائدات السندات الحكومية لعشر سنوات (YCC). ووفقا لتقارير وسائل الإعلام، فإن هذه الخطوة "تمثل خروجا عن سياسة التيسير النقدي الأكثر عدوانية وغير تقليدية التي شهدناها في التاريخ الحديث". ومع ذلك، بعد هذا القرار المهم، بدلًا من الارتفاع، انخفض الين، ووصل الدولار الأمريكي/الين الياباني إلى أعلى مستوى له عند 151.85. يعتقد المحللون أن هذا حدث لأن كل إجراء من إجراءات البنك المركزي هذه يلبي توقعات السوق وقد تم تسعيره بالفعل.

● قدمت بيانات التضخم في اليابان لشهر فبراير، والتي تم نشرها قرب نهاية أسبوع العمل، بعض الدعم للعملة اليابانية. أفاد مكتب الإحصاء في البلاد أن مؤشر أسعار المستهلك الوطني السنوي ارتفع بنسبة 2.8٪، مقارنة بـ 2.2٪ سابقًا. ونتيجة لذلك، خلص المستثمرون إلى أن استمرار ضغط الأسعار فوق المستوى المستهدف وهو 2.0% من شأنه أن يسمح لبنك اليابان بالحفاظ على أسعار الفائدة عند مستوى إيجابي.

ومع ذلك، فإن الحفاظ على المعدلات لا يعني زيادتها. وكما كتب الاقتصاديون من ING، أكبر مجموعة مصرفية في هولندا، فإن موقف الين يعتمد بشكل أكبر على تخفيضات سعر الفائدة من قبل بنك الاحتياطي الفيدرالي أكثر من اعتماده على رفع سعر الفائدة من قبل بنك اليابان. وقالوا: "سيكون من الصعب على الين أن يتعزز بشكل مستدام بما يتجاوز التقلبات المحيطة برفع سعر الفائدة حتى يتم تخفيض أسعار الفائدة في الولايات المتحدة".

● تلقى الين دعماً آخر، ولكنه ضعيف للغاية، نتيجة للتكهنات المتزايدة حول التدخل المحتمل من جانب الحكومة اليابانية في مجال العملة، وبعبارة أبسط، حول التدخلات في العملة. وقد أعلن وزير المالية الياباني شونيتشي سوزوكي أن تحركات العملة يجب أن تكون مستقرة وأنه يراقب عن كثب تقلبات أسعار الصرف. لكن هذه مجرد كلمات وليست أفعالاً ملموسة، وبالتالي لم تساعد العملة الوطنية بشكل كبير. ونتيجة لذلك، اختتم الأسبوع مع تسجيل الزوج للملاحظة النهائية عند 151.43.

● فيما يتعلق بالمستقبل القريب لزوج USD/JPY، يضم المعسكر الهبوطي للزوج 50% من الخبراء، و40% لم يقرروا بعد، وصوت 10% لصالح المزيد من تعزيز العملة الأمريكية. يبدو أن أدوات التحليل الفني غير مطلعة على الشائعات حول التدخلات المحتملة في العملة. وبالتالي، تشير جميع مؤشرات الاتجاه ومؤشرات التذبذب بنسبة 100% على D1 إلى الأعلى، مع وجود 20% منها في منطقة ذروة الشراء. توجد مستويات الدعم الأقرب عند 150.85، 149.70، 148.40، 147.30-147.60، 146.50، 145.90، 144.90-145.30، 143.40-143.75، 142.20، و140.25-140.60. وتقع مستويات ومناطق المقاومة عند 151.85-152.00 و153.15 و156.25.

● في يوم الجمعة الموافق 29 مارس، سيتم نشر قيم مؤشر أسعار المستهلك (CPI) لمنطقة طوكيو. وإلى جانب ذلك، لا توجد أحداث هامة أخرى تتعلق بالاقتصاد الياباني مقررة في الأيام القادمة.

العملات الرقمية : البيتكوين – الهدوء الذي يسبق النصف

● بعد أن وصلت عملة البيتكوين إلى أعلى مستوى جديد لها على الإطلاق عند 73,743 دولارًا في 14 مارس، أعقب ذلك موجة من عمليات البيع وجني الأرباح من قبل المضاربين على المدى القصير. تراجع زوج BTC/USD بشكل حاد، حيث خسر ما يقرب من 17.5٪. تم تسجيل الحد الأدنى المحلي عند 60,778 دولارًا، وبعد ذلك بدأت العملة المشفرة الرائدة تكتسب زخمًا مرة أخرى تحسبًا للانخفاض إلى النصف.

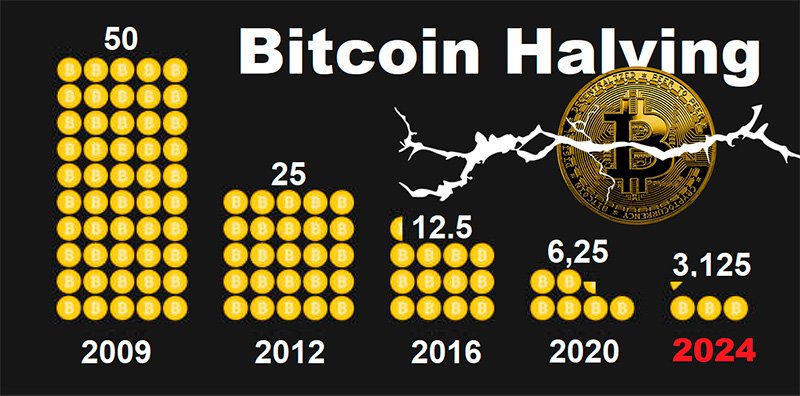

تجدر الإشارة إلى أن التنصيف هو حدث يحدث كل أربع سنوات تقريبًا، بعد أن يتم تعدين 210.000 كتلة أخرى، ويؤدي إلى خفض مكافأة التعدين لكتلة جديدة في blockchain للبيتكوين إلى النصف. ومن الطبيعي أن يثير هذا السؤال: لماذا يتم ذلك؟ تم تصميم النصف إلى النصف كآلية لمكافحة التضخم. مع انخفاض مكافآت عمال المناجم، يتم إنتاج عدد أقل من العملات الجديدة مع كل جولة. يهدف هذا إلى الحفاظ على ندرة عملة البيتكوين في السوق والتأثير بشكل إيجابي على سعر الرمز المميز من منظور العرض والطلب.

الحد الأقصى لإصدار البيتكوين هو 21 مليون قطعة نقدية. اعتبارًا من ديسمبر 2023، استخرج القائمون بالتعدين بالفعل 19.5 مليون عملة معدنية، وهو ما يقرب من 93% من الحجم الإجمالي. سيستمر التنصيف حتى يتم تعدين آخر عملة بيتكوين، والذي من المتوقع أن يحدث في وقت ما بين عامي 2040 و2048. في عام 2040 (النصف الثامن)، ستكون مكافآت القائمين بالتعدين 0.1953125 بيتكوين، وفي عام 2048 (النصف العاشر) – 0.048828125 بيتكوين. بعد ذلك، سيحصل القائمون بالتعدين على دخل فقط من رسوم المعاملات. من المرجح أن يتم التنصيف الرابع القادم في 20 أبريل من هذا العام، مع انخفاض مكافأة الكتل المستخرجة من 6.25 بيتكوين إلى 3.125 بيتكوين.

● بفضل الضجيج المحيط بصناديق الاستثمار المتداولة للبيتكوين الفورية وتأثير FOMO (الخوف من الضياع) تحسبًا للانخفاض إلى النصف، أصبح من الممكن بالفعل ملاحظة ندرة معينة في العملة المشفرة الرئيسية. وفقًا لـ Bitcointreasuries، فإن جزءًا كبيرًا من BTC مملوك لشركات الاستثمار الحكومية والخاصة والحكومات وصناديق الصرف والاستثمار. في المجموع، لديهم ما يقرب من 12٪ من إجمالي حجم عملات البيتكوين. يتم تخزين حوالي 10% في بورصات العملات المشفرة المركزية، و8.09% أخرى تنتمي إلى حسابات كانت غير نشطة لسنوات عديدة. إضافة إلى هذه الأرقام حصة الأصول المنسوبة إلى مؤسس البيتكوين، ساتوشي ناكاموتو (4.76%)، يمكن أن نستنتج أن حوالي 35% من العملات المستخرجة غير متاحة بالفعل لمستثمري القطاع الخاص الآخرين.

يتصدر Grayscale Bitcoin Trust وiShares Bitcoin Trust وFidelity Wise Origin Bitcoin Fund من حيث حجم ملكية البيتكوين بـ 380,241 BTC، و230,617 BTC، و132,571 BTC، على التوالي. أصبحت MicroStrategy أكبر حامل لعملة البيتكوين بين الشركات العامة مع 205000 BTC في ميزانيتها العمومية. وتحتل Marathon Digital المركز الثاني بمبلغ 15,741 بيتكوين، بينما تتقاسم Tesla وCoinbase Global المركزين الثالث والرابع بمبلغ 9,720 بيتكوين و9,480 بيتكوين على التوالي. من بين الشركات الخاصة وغير العامة الأخرى، تتصدر Block.one مستوى الملكية بـ 164,000 بيتكوين، وفقًا للمعلومات المتاحة. تليها بورصة MTGOX برصيد 141,686 بيتكوين. تمتلك الشركة المصدرة للعملة المستقرة Tether 66,465 بيتكوين. احتلت بورصة BitMEX المركز الرابع بـ 57,672 BTC.

في ترتيب ملكية البيتكوين بين الدول، تتصدر الولايات المتحدة الأمريكية بـ 215,000 بيتكوين، تليها الصين بـ 190,000 بيتكوين، والمملكة المتحدة بـ 61,000 بيتكوين، وألمانيا بـ 50,000 بيتكوين.

● قام المحللون في بنك ستاندرد تشارترد بمراجعة هدف سعر البيتكوين الخاص بهم لنهاية عام 2024 من 100000 دولار إلى 150000 دولار، مع احتمال وصول الإيثريوم إلى 8000 دولار بحلول نفس الفترة. وبحلول نهاية عام 2025، يمكن أن ترتفع قيمة العملة المشفرة الأولى والثانية إلى 200 ألف دولار و14 ألف دولار على التوالي. يبرر المتخصصون توقعاتهم من خلال ديناميكيات الذهب بعد الموافقة على صناديق الاستثمار المتداولة في البيتكوين وتحسين المعدن الثمين إلى نظيره الرقمي بنسبة 80٪ إلى 20٪.

وفقًا لخبراء ستاندرد تشارترد، يمكن أن ترتفع قيمة عملة البيتكوين أكثر - بما يصل إلى 250 ألف دولار - إذا وصلت التدفقات إلى صناديق الاستثمار المتداولة إلى 75 مليار دولار. ومن الممكن أيضاً أن تؤدي الإجراءات التي تتخذها صناديق الاستثمار السيادية إلى تسريع معدلات النمو. يقول محللو البنك: "نرى احتمالًا متزايدًا أن يعلن مديرو الاحتياطيات الرئيسيون عن شراء البيتكوين في عام 2024".

● ذكر دان تابيرو، الرئيس التنفيذي لشركة الاستثمار 10T Holdings، رقما مماثلا ــ 200 ألف دولار. قال: "لا أعتقد أن الأمر بهذا الجنون". وفقًا لحسابات الممول، فإن احتمال مضاعفة السعر الحالي ثلاث مرات يتوافق تقريبًا مع النسبة المئوية للفرق بين ذرى عامي 2017 و2021. علاوة على ذلك، من أدنى مستويات السوق الهابطة إلى ذروة عام 2021، زادت قيمة الذهب الرقمي 20 مرة. ويشير هذا إلى هدف بقيمة 300 ألف دولار كسيناريو إيجابي.

ويعتقد تابييرو أنه "من الصعب تحديد مؤشرات وتوقيت دقيق في هذه الأمور. وأعتقد أننا سنصل إلى تلك المنطقة خلال الـ 18 إلى 24 شهرًا القادمة، وربما قبل ذلك". "يشير انخفاض العرض خلال الزيادة السريعة في الطلب على صناديق الاستثمار المتداولة إلى جانب الانخفاض إلى النصف إلى وجود إمكانات نمو كبيرة. وأعتقد أن العملة المشفرة الأولى ستسحب الباقي معها." وأشار الرئيس التنفيذي لشركة 10T Holdings أيضًا إلى "فرص جيدة" للموافقة على صناديق الاستثمار المتداولة القائمة على Ethereum. ومع ذلك، فقد تردد في تحديد ما إذا كان سيتم تسجيل صناديق الاستثمار المتداولة هذه في شهر مايو أو ما إذا كان سيتم ذلك في وقت لاحق.

● ChatGPT من OpenAI، عندما سئل عما إذا كان سعر BTC يمكن أن يصل إلى علامة 100000 دولار قبل النصف، اعتبر هذا الهدف معقولًا. ووفقاً لحسابات الذكاء الاصطناعي، فإن التصحيح الأخير لا يؤثر على توقعات النمو، بل يؤكد فقط عدم دقة التوقعات في الأمد القريب. قدر ChatGPT احتمالية الوصول إلى 100000 دولار بنسبة 40%، في حين تم تقييم احتمالية الوصول إلى علامة 85000 دولار بنسبة 60%.

● حتى كتابة هذه المراجعة، مساء الجمعة 22 مارس، تم تداول BTC/USD بحوالي 63,000 دولار. انخفض إجمالي القيمة السوقية للعملات المشفرة إلى 2.39 تريليون دولار (من 2.58 تريليون دولار قبل أسبوع). انخفض مؤشر الخوف والجشع للعملات المشفرة من 83 إلى 75 نقطة، منتقلًا من منطقة الجشع الشديد إلى منطقة الجشع.

● على الرغم من التوقف الأخير في انخفاض عملة البيتكوين، فإن بعض الخبراء لا يستبعدون احتمال أن يشهد زوج BTC/USD تراجعًا آخر جنوبًا. على سبيل المثال، يعتقد كريس مارسزاليك، الرئيس التنفيذي لموقع Crypto.com، أن التقلب الحالي في عملة البيتكوين لا يزال منخفضًا مقارنة بالدورات السابقة. وهذا يعني أنه مع زيادة التقلبات، لا يمكن تحديد قمم جديدة فحسب، بل يمكن أيضًا تحديد مستويات منخفضة جديدة.

يعتقد المحللون في JPMorgan أن عملة البيتكوين قد تنخفض بنسبة 33٪ بعد التنصيف. وفي الوقت نفسه، فإن مايك نوفوغراتز، الرئيس التنفيذي لشركة Galaxy Digital، واثق من أن الحد الأدنى يبلغ 50000 دولار، وأن سعر العملة لن ينخفض أبدًا عن هذا المستوى ما لم يحدث بعض الأحداث المثيرة. ووفقا له، فإن نمو البيتكوين مدفوع في المقام الأول بشهية المستثمرين النهمة للعملة المميزة، بدلا من عوامل الاقتصاد الكلي مثل سياسة الاحتياطي الفيدرالي الأمريكي. وقد تجلى ذلك من خلال حقيقة أن سعر البيتكوين بالكاد لاحظ اجتماع مجلس الاحتياطي الفيدرالي في 20 مارس.

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات استثمارية أو إرشادات للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة