زوج يورو/دولار EUR/USD: الحركة الصعودية الضعيفة مقابل الحركة الهبوطية الضعيفة

● طوال الأسبوع الماضي، تم تداول زوج EUR/USD ضمن قناة ضيقة. الأخبار المؤيدة لليورو دفعته نحو مستوى المقاومة 1.0865، في حين أن التطورات الإيجابية للدولار أعادته إلى مستوى الدعم 1.0800. ومع ذلك، لم يكن لدى الثيران ولا الدببة القوة الكافية لاختراق خطوط الدفاع هذه.

● ضغطت بيانات الناتج المحلي الإجمالي الأولية للولايات المتحدة في الربع الرابع من عام 2023، والتي صدرت يوم الأربعاء 28 فبراير، على العملة الأمريكية لأنها جاءت أقل من التوقعات والرقم السابق - 3.2% مقابل 3.3% و4.9% على التوالي. إلا أن الدولار تمكن من تعويض خسائره في اليوم التالي. وكان هذا الانتعاش مرتبطا بمؤشر نفقات الاستهلاك الشخصي (PCE) في الولايات المتحدة، وهو مقياس يستخدمه بنك الاحتياطي الفيدرالي لحساب مستويات التضخم وعامل حاسم في تحديد الإجراءات المستقبلية للهيئة التنظيمية.

وكشف تقرير مكتب التحليل الاقتصادي الأميركي، الصادر في 29 فبراير/شباط، أن مؤشر نفقات الاستهلاك الشخصي الأساسي، الذي يستثني أسعار المواد الغذائية والطاقة المتقلبة، بلغ 2.8% على أساس سنوي في يناير/كانون الثاني. وكان هذا أقل بقليل من القيمة السابقة البالغة 2.9% ولكنه يتوافق تمامًا مع توقعات المحللين. وعلى أساس شهري، ارتفع معدل نفقات الاستهلاك الشخصي من 0.1% إلى 0.4%. تم تذكير المشاركين في السوق على الفور بالبيانات المنشورة مسبقًا حول تضخم المستهلكين (CPI) والمنتجين (PPI)، والتي كانت أعلى من المتوقع. وقد أقنعهم هذا بأنه على الرغم من انخفاض الناتج المحلي الإجمالي، فإن الجهة التنظيمية قد تستمر في تأجيل البدء في تخفيف سياستها النقدية. (في الوقت الحالي، تتوقع السوق أن يبدأ بنك الاحتياطي الفيدرالي دورة خفض أسعار الفائدة في يونيو).

التعليقات المتشددة من مسؤولي الاحتياطي الفيدرالي، بعد نشر تقرير نفقات الاستهلاك الشخصي، دعمت العملة الأمريكية. صرحت ماري دالي، رئيس بنك الاحتياطي الفيدرالي في سان فرانسيسكو، أن خفض أسعار الفائدة بسرعة كبيرة يمكن أن يؤدي إلى ركود التضخم. وفي الوقت نفسه، اقترح زميلها رافائيل بوستيك، رئيس بنك الاحتياطي الفيدرالي في أتلانتا، أنه قد يكون من المناسب البدء في خفض أسعار الفائدة في الصيف.

● تأثر بائعو العملة الأوروبية الموحدة أيضًا بالإحصاءات الضعيفة نسبيًا من منطقة اليورو، حيث أظهر حجم الإقراض الاستهلاكي في يناير أبطأ نمو منذ عام 2016. وارتفع هذا المؤشر بنسبة 0.3٪ فقط. ويشير الخبراء إلى أن الضغوط التي يتعرض لها المستهلكون بسبب ارتفاع أسعار الفائدة من البنك المركزي الأوروبي هي السبب الرئيسي لهذا الاتجاه، والذي يمكن أن يصبح حجة إضافية لخفضها.

وفيما يتعلق بالتضخم الاستهلاكي، كانت الأرقام في أوروبا مختلطة تمامًا. وجاءت البيانات التي نشرت في بداية الأسبوع الماضي من إسبانيا وفرنسا أقوى من التوقعات. وفي الوقت نفسه، في ألمانيا، انخفض مؤشر أسعار المستهلك من 3.1% إلى 2.7% على أساس سنوي، وهو ما يتماشى مع توقعات السوق. من الممكن أن تتأثر ديناميكيات زوج EUR/USD بالأرقام الإجمالية لمنطقة اليورو، والتي تم نشرها في اليوم الأول من فصل الربيع. أظهر التقرير الأولي الصادر عن يوروستات أن مؤشر أسعار المستهلك ارتفع بنسبة 2.6% على أساس سنوي في فبراير، وهو أقل من النمو البالغ 2.8% في يناير ولكن أعلى من التوقعات البالغة 2.5%. وانخفض التضخم الأساسي لهذا الشهر إلى 3.1% على أساس سنوي مقارنة بالرقم السابق البالغ 3.3%، لكنه تجاوز التوقعات البالغة 2.9%. وبينما انخفض التضخم على أساس سنوي، فقد ارتفع بشكل حاد على أساس شهري، من -0.4% إلى +0.6%.

● في نهاية أسبوع العمل، تم إصدار القيم النهائية لمؤشر مديري المشتريات في قطاع التصنيع في الولايات المتحدة، الأمر الذي خيب آمال المشاركين في السوق إلى حد ما. وانخفض مؤشر مديري المشتريات لشهر فبراير من 49.1 إلى 47.8 نقطة، على الرغم من التوقعات بارتفاعه إلى 49.5. نتيجة لذلك، بعد الارتداد من مستوى الدعم عند 1.0800، ارتفع زوج EUR/USD مرة أخرى، ليغلق الأسبوع عند 1.0839. أما بالنسبة للتوقعات على المدى القريب، فاعتبارًا من مساء الجمعة 1 مارس، صوت 45% من الخبراء لصالح تعزيز الدولار وتراجع الزوج. وانحاز 30% إلى اليورو، في حين أبدى 25% موقفاً محايداً. من بين مؤشرات التذبذب في D1، 20% فقط باللون الأحمر، و20% أخرى باللون الرمادي المحايد، و60% المتبقية باللون الأخضر، مع 10% منها في منطقة ذروة الشراء. ومن مؤشرات الاتجاه: 20% أحمر، و80% أخضر. أقرب مستويات الدعم للزوج تقع عند 1.0800، تليها 1.0725-1.0740، 1.0680-1.0695، 1.0620، 1.0495-1.0515، و1.0450. وتقع مناطق المقاومة عند 1.0845-1.0865، 1.0925، 1.0985-1.1015، 1.1050، 1.1110-1.1140، و1.1230-1.1275.

● أما بالنسبة للأسبوع القادم، فسيتم الإعلان عن قيمة مؤشر مديري المشتريات لقطاع الخدمات (PMI) في الولايات المتحدة يوم الثلاثاء الموافق 5 مارس. ومن المقرر أن يأتي يومي الأربعاء والخميس بمجموعة من البيانات من سوق العمل الأمريكي، ومن المقرر أن يتحدث رئيس الاحتياطي الفيدرالي جيروم باول في الكونجرس في نفس اليوم. سيكون الحدث الرئيسي لهذا الأسبوع هو اجتماع البنك المركزي الأوروبي يوم الخميس 7 مارس. ويتوقع المشاركون في السوق أن تترك الهيئة التنظيمية لعموم أوروبا سعر الفائدة دون تغيير عند 4.50%، وبالتالي فإن المؤتمر الصحفي اللاحق لقيادة البنك المركزي وتعليقاتهم حول السياسة النقدية المستقبلية سيكون ذا أهمية خاصة. قد تكون نهاية الأسبوع أيضًا متقلبة للغاية. في يوم الجمعة الموافق 8 مارس، سنتلقى أولاً بيانات حول الناتج المحلي الإجمالي لمنطقة اليورو للربع الرابع من عام 2023، تليها مجموعة من الإحصاءات المهمة جدًا من سوق العمل الأمريكي، بما في ذلك معدل البطالة ومتوسط مستوى الأجور وعدد الوظائف الجديدة التي تم إنشاؤها في الخارج. القطاع الزراعي (كشوف الرواتب غير الزراعية، NFP)

زوج إسترليني/دولار GBP/USD: هل ستدعم الميزانية الجنيه الاسترليني؟

● مع اقتراب موعد اجتماع البنك المركزي الأوروبي بعد بضعة أيام فقط، فمن غير المقرر انعقاد اجتماعات بنك الاحتياطي الفيدرالي وبنك إنجلترا لفترة من الوقت: يومي 20 و21 مارس/آذار، على التوالي. سيكون أقرب حدث رئيسي للجنيه الاسترليني في الأسبوع المقبل هو إعلان حكومة المملكة المتحدة عن الميزانية يوم الأربعاء، 6 مارس. هذه الميزانية هي ما قبل الانتخابات، وبالتالي، وفقًا للاستراتيجيين في بنك رابوبنك الهولندي، يمكن أن يكون لها تأثير كبير على العملة البريطانية، التي تعد في عام 2024 ثاني أنجح عملات مجموعة العشرة بعد الدولار الأمريكي.

تجدر الإشارة إلى أنه وفقًا للقواعد الحالية، يجب إجراء الانتخابات العامة في المملكة المتحدة في موعد أقصاه 28 يناير 2025. ووفقًا لصحيفة الغارديان، يميل رئيس الوزراء ريشي سوناك إلى إجراءها في النصف الثاني من عام 2024. ومع ذلك، ديلي وذكرت صحيفة تلغراف أن انتخابات مجلس النواب في البرلمان البريطاني يمكن أن تتم قبل ذلك: في ربيع هذا العام.

● ويتوقع الاقتصاديون في رابوبنك أن تتضمن ميزانية ما قبل الانتخابات حوافز مالية، والتي يمكن أن تكون بمثابة حافز جديد لتعزيز الجنيه. ويستلزم هذا تيسيراً معتدلاً للسياسة المالية، وربما ينطوي على تغييرات في التأمين الوطني أكثر من ضريبة الدخل. إن أي إصلاحات يمكن أن تعزز حوافز العمل أو تغييرات في التنظيم قد تعزز حوافز الاستثمار ستكون ذات أهمية خاصة للسوق. ومن شأن الزيادة في القوى العاملة أن تساهم في النمو الاقتصادي، وبالتالي يمكن اعتبارها عاملاً مناسبًا للجنيه البريطاني.

ويعتقد كل من رابوبنك وبنك MUFG الياباني أن مدى الحوافز المالية المحتملة من غير المرجح أن يكون كافيا لتحسين مقاييس الاقتصاد البريطاني بشكل كبير. ومع ذلك، حتى أن عددًا صغيرًا من هذه المحفزات من المرجح أن يعزز وجهة النظر العامة بأن بنك إنجلترا لن يكون في عجلة من أمره لخفض أسعار الفائدة ولن يفعل ذلك سواء في مايو أو يونيو.

● دعونا نتذكر أنه في اجتماعه المنعقد في الأول من فبراير، حافظ بنك إنجلترا على سعر الفائدة عند المستوى السابق وهو 5.25%. وذكر البيان المصاحب أن "هناك حاجة إلى مزيد من الأدلة على أن مؤشر أسعار المستهلك سوف ينخفض إلى 2.0% ويبقى عند هذا المستوى قبل خفض أسعار الفائدة". ويتوقع المشاركون في السوق أن يتم التخفيض الأول لسعر الفائدة في أغسطس. وقد تم بالفعل أخذ هذا التوقع في الاعتبار في الأسعار ويمنع زوج الجنيه الإسترليني/الدولار الأمريكي من الانخفاض.

ومع ذلك، إذا ظل التضخم دون تغيير عند 4.0% في فبراير وانكمش الناتج المحلي الإجمالي للبلاد بنسبة -0.3%، فيبدو أن الحكومة تعتزم دعم الاقتصاد بحوافز مالية جديدة. ومع ذلك، إذا لم تؤد هذه الإجراءات إلى نمو الناتج المحلي الإجمالي، فقد تتحول المناقشات مرة أخرى نحو خفض وشيك لسعر الفائدة، الأمر الذي من شأنه أن يضغط على الجنيه الاسترليني.

● أنهى زوج إسترليني/دولار GBP/USD الأسبوع الماضي عند المستوى 1.2652، حيث فشل في الخروج من القناة الجانبية متوسطة المدى عند 1.2600-1.2800. وفيما يتعلق بتوقعات المحللين للمستقبل القريب، فقد انقسمت آراءهم بالتساوي: ثلث صوتوا لتراجع الزوج، وثلث لصعوده، وثلث ظل على الحياد. من بين مؤشرات التذبذب في D1، يشير 25% منها إلى الهبوط، و40% منها إلى الصعود، و35% المتبقية إلى جانبيا. تظهر مؤشرات الاتجاه، كما كانت الحال قبل أسبوع، انحيازًا كبيرًا نحو العملة البريطانية - 80% تشير إلى الصعود و20% إلى الهبوط. وفي حال تحرك الزوج هبوطا فإنه سيواجه مستويات ومناطق دعم عند 1.2575-1.2600، 1.2500-1.2535، 1.2450، 1.2375، و1.2330. وفي حالة الارتفاع فإنه سيواجه مقاومة عند المستويات 1.2695-1.2710، 1.2785-1.2815، 1.2880، 1.2940، 1.3000، و1.3140.

● إلى جانب الإعلان عن ميزانية البلاد في 6 مارس، من غير المقرر إصدار إحصاءات اقتصادية كلية هامة فيما يتعلق باقتصاد المملكة المتحدة في الأسبوع المقبل.

الدولار الأمريكي/الين الياباني: توقعات البتلة

● هناك طريقة قديمة لقراءة الطالع باستخدام الزهرة. تأخذ فتاة زهرة في يدها وتقطف البتلات واحدة تلو الأخرى: الأولى تعني أن شخصًا ما سيحبها، والثانية تعني أنه لن يحبها، والثالثة تعني الحب، والرابعة تعني عدم الحب، وهكذا حتى البتلات. تنفد. ويعتقد أن المصير الذي أعلنته البتلة الأخيرة قد أصبح حقيقة. ويمكن تطبيق طريقة التنجيم هذه بشكل مناسب تمامًا على بنك اليابان: سوف يغير سياسته النقدية، ولن يتغير، سوف يتغير، لن يتغير...

أسعار الفائدة المنخفضة تجعل الين رخيصا، وهذا بدوره يحفز الصادرات، مما يجعل البضائع اليابانية قادرة على المنافسة في الأسواق الخارجية. لكن على الجانب الآخر، فإنه يخلق مشاكل للصناعة الوطنية لأنه يجعل الواردات أكثر تكلفة، وفي المقام الأول استيراد المواد الخام وموارد الطاقة.

وفي يناير/كانون الثاني، كان الميزان التجاري سلبيا بشكل حاد. وإذا كان الرصيد في ديسمبر لصالح الواردات (+69 مليار ين)، فقد انهار في يناير إلى سالب 1758 مليار ين. وبالنظر إلى التوازن لعام 2023 بأكمله، فغالبًا ما كانت الواردات تخسر أمام الصادرات. انخفض الإنتاج الصناعي بنسبة -7.5% في يناير، وهو أسوأ من النمو السابق بنسبة +1.4% والتوقعات بنسبة -6.7%. وعلى هذا فإن المسؤولين اليابانيين، كما هي الحال مع طريقة الزهرة، يتساءلون ما هو الأفضل والأكثر أهمية ــ دعم الاقتصاد أم مكافحة التضخم. وفي الوقت نفسه، لا يتخذ بنك اليابان أي خطوات ملموسة ولكنه يقتصر على تصريحات غامضة، وغالبًا ما تكون متناقضة للغاية.

● في 29 فبراير، في أعقاب التعليقات المتشددة من عضو مجلس إدارة بنك اليابان هاجيمي تاكاتا، ارتفع العائد على سندات الحكومة اليابانية من 0.68% إلى 0.71%، وانخفض الدولار الأمريكي/الين الياباني من 150.14 إلى 149.20. وذكر هذا المسؤول رفيع المستوى أن بنك اليابان يجب أن يدرس إمكانية اعتماد تدابير مضادة مرنة، بما في ذلك الابتعاد عن سياسات التيسير النقدي، والتي فسرها المستثمرون على أنها إشارة لرفع سعر الفائدة.

ومع ذلك، بعد يوم واحد فقط، صرح كازو أويدا، رئيس بنك اليابان، أن اقتصاد البلاد سيستمر في التعافي تدريجياً، وكان انخفاض الناتج المحلي الإجمالي في الربع الرابع بمثابة تصحيح إلى حد ما بعد النمو القوي الذي حفزه الاقتصاد. إعادة التشغيل بعد جائحة فيروس كورونا. ووفقا ليويدا، فإن التضخم يتناقص بوتيرة أسرع من المتوقع، دون أي ارتفاع في أسعار الفائدة. بعد ذلك، عكس زوج دولار/ين USD/JPY اتجاهه، متجهًا شمالًا مرتفعًا إلى 150.70.

● الميزة الرئيسية للين في الوقت الحالي هي أنه في حين تفكر البنوك المركزية الكبرى في مجموعة العشرة في تخفيف سياساتها، فإن بنك اليابان لا يمكنه إلا أن يفكر في تشديد سياسته. ومن الواضح أنه لن يخفض سعر الفائدة السلبي بالفعل عند -0.10%. لا يزال كومرتس بنك لا يستبعد احتمال أن يقرر بنك اليابان اتخاذ خطوات أولية نحو تطبيع سياسته النقدية قريبًا. وكتب الاقتصاديون في البنك: "ومع ذلك، نتوقع أن يكون هذا محدودًا بطبيعته". "كما حدث في عامي 2000 و2006، من المرجح أن تؤدي الزيادات الأولى في أسعار الفائدة إلى إبطاء التضخم. وبعد ذلك، لن يكون هناك المزيد من التطبيع". ونتيجة لذلك، يتوقع كومرتس بنك انخفاضًا تدريجيًا في زوج دولار/ين USD/JPY إلى 142.00 بحلول ديسمبر من هذا العام، يليه ارتفاع مطرد إلى 146.00 بحلول نهاية عام 2025.

● أغلق الأسبوع الماضي عند 150.10 للزوج، بعد صدور بيانات مؤشر مديري المشتريات الضعيفة في قطاع التصنيع الأمريكي. وبالنظر للمستقبل، فإن متوسط توقعات المحللين يشير إلى 60% لصالح الحركة الهبوطية لزوج دولار/ين USD/JPY، و20% لصالح الحركة الصعودية، و20% تظل غير حاسمة. في مؤشرات التذبذب D1، 65% منها باللون الأخضر (مع 10% في منطقة ذروة الشراء)، والنسبة المتبقية 35% تعرض لونًا رماديًا محايدًا. وبالمثل، فإن 65% من مؤشرات الاتجاه تكون باللون الأخضر، و35% باللون الأحمر. يقع أقرب مستوى دعم عند 149.60، يليه 149.20، 148.25-148.40، 147.65، 146.65-146.85، 144.90-145.30، 143.40-143.75، 142.20، و140.25-140.60. مستويات ومناطق المقاومة تقع عند 150.90، 151.70-152.05، و153.15.

● في تقويم الأسبوع المقبل، سيكون يوم الثلاثاء 5 مارس/آذار مميزًا للإعلان عن مؤشر أسعار المستهلك (CPI) في منطقة طوكيو. لا توجد أحداث مهمة أخرى تتعلق بالاقتصاد الياباني مقررة في المستقبل القريب.

العملات الرقمية : أرقام قياسية جديدة لـ "الملك العاري"

● في الأسبوع الماضي، سجلت عملة البيتكوين أعلى مستوياتها التاريخية مقابل العملات المحلية في العديد من البلدان. الآن، تهدف العملة المشفرة الرائدة إلى اختبار وربما تجاوز أعلى مستوى لها على الإطلاق عند 68,917 دولارًا، والذي وصلت إليه في 10 نوفمبر 2021. على الأقل، تشير الديناميكيات الحالية إلى هذا الهدف: بدءًا من 50,894 دولارًا يوم الاثنين، 26 فبراير، ارتفعت عملة BTC/USD إلى 63,925 دولارًا أمريكيًا بحلول يوم الأربعاء، مكتسبًا أكثر من 25% في ثلاثة أيام فقط. عند هذه النقطة، قفز مؤشر الخوف والجشع الخاص بالبيتكوين إلى 82 نقطة، ليدخل منطقة الجشع الشديد. وكما كتب مات سيمبسون، أحد كبار محللي السوق في سيتي إندكس: "إذا كان هذا سوقاً آخر، فمن المحتمل أن يتم تصنيفه على أنه "ذروة الانهاك - ابتعد عن هذه الفقاعة". لكن عملة البيتكوين دخلت مرحلة ارتفاع مكافئ، ولا توجد علامات فورية على تشكل الذروة.

● لنتذكر أنه في 1 فبراير، كان سعر تداول BTC هو 41,877 دولارًا. وهكذا، خلال 29 يومًا، ارتفع سعر الذهب الرقمي بنسبة 50% تقريبًا، مما يجعل شهر فبراير الماضي هو الشهر الأكثر نجاحًا للمستثمرين في السنوات الثلاث الماضية. لقد درسنا بدقة الأسباب الخمسة وراء الارتفاع المستمر في مراجعتنا السابقة، والتي تتراوح من الأكثر أهمية إلى الأقل أهمية. كانت الاستثمارات الكبيرة في صناديق الاستثمار المتداولة للبيتكوين الفورية بمثابة حافز للطلب المحموم على البيتكوين. ومع ذلك، كما أشار جيه بي مورجان، فإن مشتريات مستثمري العملات المشفرة بالتجزئة بمبالغ صغيرة نسبيًا قد تجاوزت التدفقات النقدية من الشركات الكبيرة في هذه المرحلة.

يعتقد محللو Glassnode أن الوضع الحالي يشبه الطفرة التي لوحظت في 2020-2021. تشير ديناميكيات تدفقات رأس المال، ونشاط البورصة، والرافعة المالية في مشتقات العملات المشفرة، والطلب من المضاربين من المؤسسات والأفراد، جميعها إلى انفجار في شهية المستثمرين للمخاطرة. كما ظهرت علامات على معنويات المضاربة في سوق المشتقات المالية. بلغ إجمالي الاهتمام المفتوح (OI) في عقود البيتكوين الآجلة 21 مليار دولار ويقترب أيضًا من مستويات النشوة لعام 2021. فقط في 7٪ من أيام التداول كانت قيمة OI أعلى. كانت الزيادة الكبيرة في تصفية المراكز القصيرة على عملة البيتكوين بمثابة حافز إضافي.

● قارن المستثمر، مؤسس شركة Heisenberg Capital، ومقدم تقرير Keizer، Max Keiser، الاستثمار في العملة المشفرة الرائدة بشراء أسهم شركة Berkshire Hathaway التابعة لوارن بافيت في مارس 1985، عندما كان سعر كل منها 1500 دولار. ومنذ ذلك الحين ارتفع سعر هذه الأسهم إلى 629 ألف دولار. وفقًا لكيزر، فإن عملة البيتكوين لديها القدرة على الارتفاع بأكثر من 41000٪. إذا شهدت العملة المشفرة الرائدة مثل هذا النمو السريع، فستبلغ قيمة كل عملة أكثر من 21 مليون دولار، وستتجاوز القيمة السوقية للأصول الرقمية 450 تريليون دولار. (للمقارنة، تبلغ القيمة السوقية الحالية لشركة أبل 2.82 تريليون دولار، مما يجعلها واحدة من أكثر الشركات قيمة في العالم، تليها مايكروسوفت بقيمة 2.0 تريليون دولار، وألفابت بـ 1.77 تريليون دولار، وأمازون بـ 1.6 تريليون دولار).

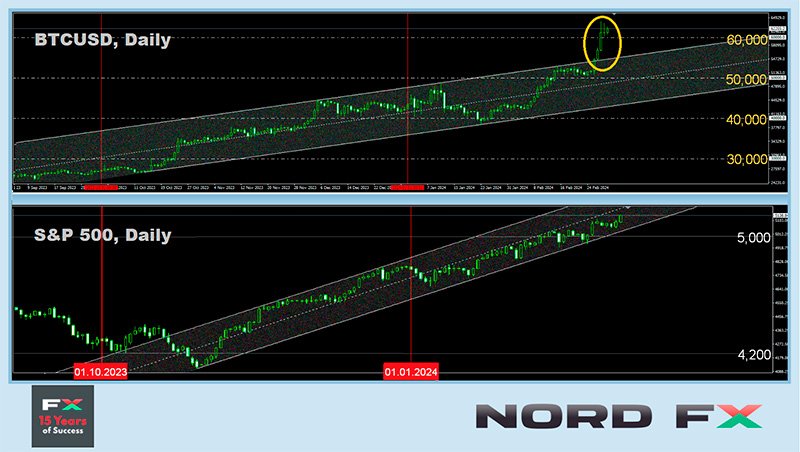

علاوة على ذلك، حذر ماكس كيزر التجار والمستثمرين من حدوث انهيار كبير محتمل في سوق الأسهم الأمريكية. وقال: "إن الانهيار المشابه لعام 1987 قادم. إن عملة البيتكوين هي الملاذ الآمن المثالي، حيث سيرتفع سعرها إلى ما يزيد عن 500 ألف دولار". تجدر الإشارة إلى أن عملة البيتكوين "انفصلت" تمامًا عن الأصول ذات المخاطر مثل الأسهم، وانخفض ارتباطها بمؤشرات الأسهم مثل S&P500 وDow Jones وNasdaq إلى الصفر تقريبًا.

● بعد أن اخترق BTC/USD مستوى 56,000 دولار أمريكي في 27 فبراير، قام التاجر الأسطوري والمحلل ورئيس شركة Factor LLC، بيتر براندت، بمراجعة توقعاته لسعر أول عملة مشفرة في عام 2025 من 120,000 دولار أمريكي إلى 200,000 دولار أمريكي. رفع الخبير المستوى مع تغلب عملة البيتكوين على الحد العلوي للمقاومة لقناة مدتها 15 شهرًا (على مخطط BTC/USD، هذه هي خطوط الاتجاه التي تربط بين أدنى مستويات نوفمبر 2022 وسبتمبر 2023، بالإضافة إلى أعلى مستويات شهر أبريل). 2023 ويناير 2024). وفقًا لبراندت، ستنتهي الدورة الصعودية الحالية في أغسطس-سبتمبر 2025. وبحلول ذلك الوقت، يجب أن تصل أسعار الذهب الرقمي إلى الهدف المعلن.

وفيما يتعلق بنقطة الخروج من المنصب، كتب براندت، بشكل نصف مازح ونصف جدي، أنه سيستخدم عيون الليزر على شبكة X "كمؤشر مناقض"، تمامًا كما هو الحال في عام 2021. وحث: "لذا يا رفاق،" "إذا كنت تريد أن تحافظ عملة البيتكوين على اتجاه قوي، فيرجى عدم نشر عيون الليزر على صورة ملفك الشخصي على وسائل التواصل الاجتماعي. فالعديد من عيون الليزر هي إشارة بيع."

تم ذكر رقم مماثل بواسطة ChatGPT-4. وفقًا لهذا الذكاء الاصطناعي، بحلول أغسطس 2025، يمكن أن يصل سعر البيتكوين إلى 179000 دولار. ومع ذلك، اعترف ChatGPT-4 بصعوبة التنبؤ الدقيق وحذر من أن "هذه الحسابات تخمينية وتعتمد على مجموعة واسعة من العوامل الاقتصادية والتنظيمية والتكنولوجية التي لا يمكن التنبؤ بها".

● فيما يتعلق بالعام الحالي 2024، قد يصل سعر أول عملة مشفرة إلى 150 ألف دولار خلال الأشهر العشرة المقبلة. وقد عبر عن هذا الرأي توم لي، المؤسس المشارك لشركة التحليلات Fundstrat، في مقابلة مع CNBC. وأوضح أن "صناديق الاستثمار المتداولة تزيد الطلب، ويقلل العرض إلى النصف، والتخفيف المتوقع للسياسة النقدية، كل ذلك يدعم الأصول ذات المخاطر والبيتكوين". وفي الوقت نفسه، يعتقد الخبير أنه لا ينبغي توقع حدوث تصحيح في سوق العملات المشفرة في المستقبل القريب. ومن منظور طويل المدى، كرر لي توقعاته لشهر يناير بأن تصل عملة البيتكوين إلى 500 ألف دولار في غضون خمس سنوات. وأضاف المؤسس المشارك لـ Fundstrat: "إنها أموال سليمة، وأعتقد أنها تثبت فائدتها. إنها مخزن رائع للقيمة، وأصول جيدة المخاطر، وآمنة أيضًا بشكل لا يصدق".

● اعتبارًا من كتابة المراجعة مساء الجمعة، 1 مارس، يتم تداول BTC/USD بالقرب من 62,500 دولار. تجاوزت القيمة السوقية الإجمالية لسوق العملات المشفرة عتبة مهمة تبلغ 2 تريليون دولار ووصلت إلى 2.34 تريليون دولار (ارتفاعًا من 1.95 تريليون دولار قبل أسبوع). ارتفع مؤشر الخوف والجشع للعملات المشفرة من 76 إلى 80 نقطة وهو في منطقة الجشع الشديد.

● وأخيرا، ذبابة في المرهم وسط الفرحة العامة. على عكس العديد من المتحمسين للبيتكوين، يعتقد الخبراء في البنك المركزي الأوروبي أن القيمة العادلة للبيتكوين هي... صفر. وهذا على الرغم من الموافقة على صناديق الاستثمار المتداولة للبيتكوين الفورية في الولايات المتحدة وارتفاع الأسعار الحالي.

في نوفمبر 2022، نشر خبراء البنك المركزي الأوروبي مقالًا بعنوان "الصمود الأخير للبيتكوين". هناك، أشاروا إلى استقرار أسعار العملة المشفرة على أنه "اللحظة الأخيرة المستحثة بشكل مصطنع قبل الطريق إلى عدم الأهمية في نهاية المطاف". ومنذ ذلك الحين، ارتفع سعر الذهب الرقمي من 17,000 دولار تقريبًا إلى 60,000 دولار تقريبًا. لكن ذلك لم يدفع المختصين في البنك إلى تغيير رأيهم. وفي مقال جديد بعنوان "موافقة مؤسسة التدريب الأوروبية - ملابس جديدة للملك العاري"، ذكروا أنهم كانوا على حق في حججهم الرئيسية منذ أكثر من عام. أولاً، فشلت عملة البيتكوين كعملة رقمية لامركزية عالمية للمدفوعات. ثانياً، لم تصبح العملة المشفرة أصلاً استثمارياً مناسباً ستزداد قيمته حتماً.

وجاء في المقال أن "البيتكوين لا يزال غير مناسب كاستثمار". "إنها لا تولد أي تدفقات نقدية (مثل العقارات) أو أرباح (مثل الأسهم)، ولا يمكن استخدامها بشكل منتج (مثل السلع)، ولا تقدم أي فوائد اجتماعية (مثل المجوهرات الذهبية)، أو قيمة ذاتية تعتمد على القدرات المتميزة (مثل أعمال فنية)،" يعتقد خبراء البنك المركزي الأوروبي. سيكون من المثير للاهتمام معرفة ما سيقولونه، على سبيل المثال، إذا تحققت توقعات ماكس كيسر، وكانت قيمة "الملك العاري" تبلغ 21 مليون دولار لكل عملة.

مجموعة نورد إف إكس التحليلية

ملاحظة: هذه المواد ليست توصيات استثمارية أو إرشادات للعمل في الأسواق المالية وهي مخصصة لأغراض إعلامية فقط. التداول في الأسواق المالية أمر محفوف بالمخاطر ويمكن أن يؤدي إلى خسارة كاملة للأموال المودعة.

العودة العودة