EUR/USD: Hawkish Sentiments of the Fed

● As expected, the key day of last week was Wednesday, 12 June. After the publication of inflation data in the USA, the dollar came under strong pressure. Fresh figures showed that in May, the overall inflation rate (CPI) in annual terms decreased to 3.3% compared to the expected 3.4%. On a monthly basis, the indicator dropped from 0.3% to 0% against the forecast of 0.1%. The Core Consumer Price Index (Core CPI), which does not take into account food and energy prices, was 0.2% (m/m) compared to April, which was below the forecast of 0.3%. Annually, this index grew by 3.4%, showing the slowest growth rate in the last three years (previous value 3.6%, forecast 3.5%).

This cooling of inflation increased market participants' expectations that the Fed might lower the interest rate twice this year, with the first stage of monetary policy easing occurring as early as September. As a result, the Dollar Index (DXY) fell from 105.3 to 104.3, and EUR/USD soared by more than 100 points, reaching a local high of 1.0851.

● However, the bears' joy regarding the dollar was short-lived. The results of the FOMC (Federal Open Market Committee) meeting of the US Federal Reserve returned the DXY to its starting point. The key interest rate was predictably left unchanged at 5.50%. At the same time, the new median forecast of FOMC members showed that the regulator confidently expects only one rate cut in 2024. Recall that in March, the Fed predicted three cuts in 2024 and three in 2025. Now, 15 out of 19 Fed leaders expect at least one or two cuts this year (7 for 25 basis points, 8 for 50 basis points), while the remaining 4 forecast the start of easing (QE) no earlier than 2025. Currently, CME Group's FedWatch indicates almost a 70% probability of the start of QE at the September FOMC meeting.

● Fed Chair Jerome Powell noted at the post-meeting press conference that the US labour market remains generally strong, although not overheated. The US economy continues to grow at a confident pace. According to him, further actions will depend on the balance of risks at each meeting. The Fed does not intend to allow a labour market collapse as a means of reducing inflation. If the economy remains resilient and inflation stable, the Fed is ready to maintain the current rate level for as long as necessary. If the labour market weakens or inflation falls faster than expected, the US central bank is ready to respond with a rate cut. At the same time, Powell noted that the regulator needs to see more "good data" to be confident in the sustainable movement of inflation towards the target level of 2.0%. Additionally, he warned markets against excessive expectations regarding the supposed monetary policy easing, adding that a single rate cut of 25 basis points will not have a significant impact on the economy.

● Powell's rather hawkish rhetoric was reinforced by the publication of new medium-term economic forecasts presented by the Fed following the meeting. Thus, the regulator raised the inflation forecast for 2024 to 2.6% from 2.4%, and for 2025 to 2.3% from 2.2%. The Fed hopes to return inflation to the target 2.0% only in 2026. The US GDP growth forecast remained unchanged throughout the forecast horizon – at 2.1% in 2024-2026. The Fed also kept the unemployment forecast in the US at 4.0% in 2024, increasing it to 4.2% from 4.1% in 2025, and to 4.1% from 4.0% in 2026.

● Besides this hawkish revision of the US central bank's economic forecasts, the dollar's further strengthening was facilitated by its role as a safe-haven currency. The future of the euro remains in question against the backdrop of political uncertainty in the Eurozone. On Sunday, 9 June, the results of the European Parliament elections, which shocked many, were announced: in Germany, France, and Belgium, far-right parties won while ruling parties suffered defeats. In France, President Emmanuel Macron's party garnered only 14.5% of the votes, resulting in the dissolution of the National Assembly and the appointment of early elections. Some market participants believe that political risks may send EUR/USD to the 1.0600 area or even lower in the coming weeks.

The weakening of the euro will also be facilitated by the fact that the European Central Bank has already begun a cycle of rate cuts. On Thursday, 6 June, the ECB Governing Council cut the key interest rate by 25 basis points to 4.25%. Since September 2023, inflation in the Eurozone has decreased by more than 2.5%, allowing the regulator to take such a step for the first time in a long while. Additionally, fresh macroeconomic data show that the target level of 2.0% may be achieved quite soon. For instance, the German CPI, the locomotive of the European economy, published on Wednesday, 12 June, showed a decline from 0.5% to 0.1% (m/m). ECB representative Bostjan Vasle stated on Thursday that "further rate cuts are possible if the disinflation process continues."

● The last chord of the past week saw EUR/USD at 1.0702. As for the forecast of analysts for the near future, as of the evening of 14 June, 60% of their votes were given for the pair's decline, 20% for its rise, and 20% remained neutral. As for technical analysis, 100% of trend indicators and oscillators on D1 sided with the dollar, all coloured red, although 20% of the latter are in the oversold zone. The nearest support for the pair lies in the 1.0670 zone, followed by 1.0600-1.0620, 1.0560, 1.0495-1.0515, 1.0450, 1.0370. Resistance zones are in the areas of 1.0740, then 1.0780-1.0810, 1.0865-1.0895, 1.0925-1.0940, 1.0980-1.1010, 1.1050, 1.1100-1.1140.

● In the coming week, on Tuesday, 18 June, it will be known what is happening with inflation (CPI) in the Eurozone, and statistics on the US retail market will also be released. On Wednesday, 19 June, it will be a holiday in the United States: the country celebrates Juneteenth. On Thursday, 20 June, the number of initial jobless claims in the US will be known, and the Philadelphia Fed Manufacturing Index will also be published. And at the very end of the workweek, on Friday, 21 June, a whole series of preliminary business activity (PMI) data will be received in various sectors of the German, Eurozone, and US economies. The publication of the Fed's Monetary Policy Report on the same day will also attract considerable interest.

GBP/USD: What Will the Bank of England Decide on 20 June?

● In autumn 2023, the BoE concluded that its monetary policy should remain tight for a prolonged period until inflation confidently stabilises at the target level of 2.0%. Based on this, despite a decrease in price pressure, at its meeting on 8 May, the Bank of England's Monetary Policy Committee (MPC) decided by a majority vote (seven to two) to keep the key interest rate at the previous level of 5.25%. (Two MPC members voted for a reduction to 5.0%).

According to the country's Office for National Statistics (ONS), since November 2022, the Consumer Price Index (CPI) has fallen from 11.1% to 2.3% – the lowest level since July 2021. The British central bank expects this figure to return to the target level in the near future but to increase slightly to around 2.5% in the second half of the year due to rising energy prices. Additionally, according to the May forecasts, CPI will be 1.9% in two years (Q2 2026) and 1.6% in three years (Q2 2027).

● British inflation expectations for the near future have also decreased to the lowest level in almost three years, indicating a return to historically average levels. In May, the country's residents on average expected consumer prices to rise by 2.8% over the next 12 months, compared to a forecast of around 3% in February. This is stated in the results of the British central bank's quarterly survey.

● Data on business activity (PMI) published in the first week of June indicated that the economy in the United Kingdom is relatively well. Activity in the manufacturing sector rose to 51.2 from 49.1 earlier. Some slowdown was shown by the PMI for the services sector – from 55.0 to 52.9, and the composite PMI – from 54.1 to 53.0. However, despite this, all these indicators remain above the 50.0 mark, separating growth from a slowdown in activity.

Certain concerns are raised by the UK labour market. Statistics published in early June showed a spike in jobless claims – by 50.4K in May after 8.4K the previous month. This is the largest monthly increase since the first COVID lockdowns. Before the pandemic, the last such spike was during the 2009 recession. Moreover, the unemployment rate for the February-April 2024 period rose to 4.4%. Of course, historically, this is a low level, but it is the highest in three years.

● The next Bank of England meeting will be held on Thursday, 20 June. Analysts generally forecast that the interest rate will remain unchanged at 5.25%. This forecast is supported by the slowdown in inflation decline rates. Additionally, there is a significant increase in UK wages (+6.0%), which could push prices up. This, in turn, reduces the likelihood of the British central bank transitioning to a softer monetary policy in the near future. The start of QE may be delayed until September or later.

The BoE's tight monetary policy creates prerequisites for future demand for the pound. Meanwhile, last week, GBP/USD was driven by overseas data. On US inflation data, it broke through the upper boundary of the 1.2700-1.2800 channel and rose to 1.2860, then, following the FOMC meeting results, it fell and broke through the lower boundary, dropping to 1.2656. The week ended at 1.2686.

● The median forecast of analysts for the near term is somewhat similar to the forecast for the previous pair. In this case, 50% of specialists voted for dollar strengthening, 25% for a northern trajectory, and 25% remained neutral. As for technical analysis on D1, the picture is also mixed. Trend indicators are evenly split 50:50 between red and green. Among oscillators, 60% point south (a quarter signal oversold), 20% look north, and the remaining 20% remain neutral. In case of further pair decline, support levels and zones are 1.2575-1.2600, 1.2540, 1.2445-1.2465, 1.2405, 1.2300-1.2330. In case of pair growth, resistance will be encountered at 1.2760, 1.2800-1.2820, 1.2865-1.2900.

● Besides the mentioned Bank of England meeting on 20 June, including its interest rate decision and subsequent press conference, it is necessary to note Wednesday, 19 June, when fresh consumer inflation (CPI) data for the UK will be released. Friday, 21 June, also promises to be interesting. On this day, retail sales volumes and preliminary business activity (PMI) indicators in various sectors of the UK's economy will be known.

USD/JPY: BoJ Changed Nothing but Promised Changes in the Future

● Unlike the Bank of England, the Bank of Japan (BoJ) meeting has already taken place, and its results were announced last Friday, 14 June. The yen's weakness in recent months has negatively impacted Asian currencies. In March, the central bank made its first move – raising the rate for the first time since 2007 (since 2016, it had kept it at a negative level of -0.1%). The regulator also abandoned the targeting of 10-year government bond yields. Investors closely watched the Japanese central bank for hints on whether it would further unwind monetary stimulus.

But for now, the BoJ decided not to change its accommodative monetary policy, maintaining the current pace of bond purchases at around 6 trillion yen ($38 billion) per month. However, it promised to present a plan for their gradual reduction at the next meeting in July. "We decided to subsequently reduce the volume of our purchases [within one to two years] to ensure more free formation of long-term interest rates in financial markets," the central bank statement said. At the same time, the regulator announced that it would gather market participants' opinions before making a specific decision.

The deposit rate for commercial banks was also left unchanged – officials unanimously voted to keep it in the range of 0.0%-0.1%, as expected. From this, experts once again concluded that the BoJ would not rush to tighten its quantitative easing (QT) monetary policy.

The French bank Societe Generale believes that given the pressure from the government due to the weak yen, the most likely scenario will be a reduction in bond purchases starting in August, with their purchases decreasing every three months and reaching zero by November 2025. Additionally, according to Societe Generale economists, the BoJ may raise the discount rate in September this year.

● Of course, USD/JPY could not ignore such events of the past week as the US CPI figures and the Fed meeting: its fluctuation range exceeded 240 points (155.71 at the low, 158.25 at the high). However, the five-day result was not so impressive: starting at 156.75, it ended at 157.37.

Experts' forecasts for the near term look like this: not a single vote was given for the pair's southern movement and yen strengthening, while the remaining votes were evenly split: 50% pointed north, and 50% remained neutral. As for technical analysis, all trend indicators on D1 are coloured green. The nearest support level is in the 156.80-157.05 zone, followed by 156.00-156.10, 155.45, 154.50-154.70, 153.10-153.60, 151.85-152.15, 150.80-151.00, 149.70-150.00, 148.40, 147.30-147.60, 146.50. The nearest resistance lies in the 157.70 area, followed by 158.25-158.60, 160.00-160.20.

● No significant economic statistics releases for Japan are scheduled for the upcoming week.

CRYPTOCURRENCIES: The Present and Future of Bitcoin Depend on the USA

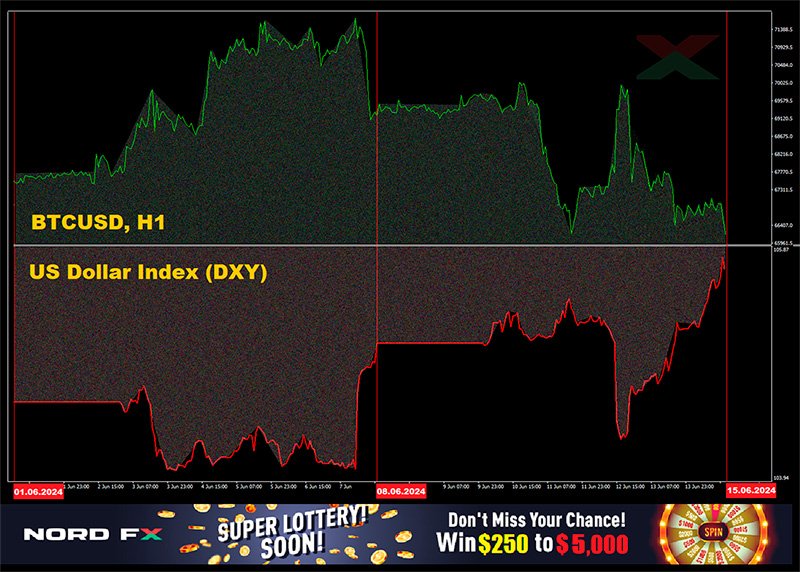

● In the absence of independent drivers, the crypto market has recently followed the dollar, which in turn follows the Fed, which follows the macro statistics from the USA. BTC/USD is like scales, with the main cryptocurrency on one side and the US dollar on the other. The dollar became heavier – bitcoin became lighter, and vice versa. On Friday, 7 June, strong statistics on the US labour market were released – the dollar became heavier, bitcoin lighter. On Wednesday, 12 June, it turned out that inflation in the USA was decreasing – the dollar weakened, bitcoin became heavier. And in the evening, the Fed calmed the markets regarding the interest rate – and the scales swung back. Just look at the BTC/USD and Dollar Index (DXY) charts – the inverse correlation leaves no doubt.

● In recent days, the flagship of the crypto market has lost about 7% in price. And the reason for this is the aforementioned monetary policy of the US Fed. Enthusiasm was not added by the fact that bitcoin-ETF inflows broke a 19-day streak. On 11 June alone, industry funds lost almost $65 million. The reasons are the same. They can be supplemented by the upcoming summer holiday season – a period of correction and lull in financial markets.

● Traders note that recently, "digital gold" has been trading in a narrow range between $66,000 and $72,000. One of the popular market participants considers the lower mark an ideal entry point, while entry at the upper boundary of the range, in his words, carries high risk. MN Capital founder and analyst Michael van de Poppe does not rule out that pressure from sellers will persist in the near future. In such conditions, bitcoin may correct to $65,000 and even lower. However, van de Poppe does not expect a deep price drop. According to him, a large amount of liquidity is concentrated around the $60,000 area. This suggests that this level now acts as a strong support area, and positive dynamics can be supported by geopolitical instability.

● According to surveys, more than 70% of the crypto community believe that BTC is on the verge of further growth. For instance, trader Captain Faibik is confident that bitcoin is preparing to break through the "expanding wedge" technical analysis pattern. According to him, breaking its upper boundary will open the path for the cryptocurrency to rise above $94,000. Trader Titan of Crypto, in turn, expects bitcoin to reach $100,000 this summer. The growth prospects of BTC are also indicated by the activity of large investors. According to industry representatives, whales are actively entering long positions on bitcoin. Cryptoquant CEO Ki Young Ju clarified that the $69,000 level has become particularly attractive for large investors.

● New Binance CEO Richard Teng, who replaced Changpeng Zhao, believes that bitcoin will soon exceed $80,000. Teng associates the potential new high with the work of spot BTC-ETFs, which have strengthened trust in the asset. The Binance CEO also allows for the legalisation of cryptocurrency if Donald Trump is elected President of the United States. Declaring himself the "crypto president," Trump said in May that the USA should lead the global crypto industry.

However, at present, cryptocurrency regulation measures are in the stage of development and implementation, which restrains investments. According to experts, current investments should be considered test cases. It should also be noted that spot ETFs have attracted significant liquidity only in the USA – there is no similar interest in most countries.

According to billionaire Mark Cuban, the attitude towards cryptocurrencies will be a key difference between US presidential candidates Donald Trump and Joe Biden, although neither understands this issue. "Do you really think [Trump] understands anything about cryptography other than making money from selling NFTs?" Cuban asked. And he answered himself: "Neither of [the candidates] understands. But I've said many times that Biden will have to choose between [SEC Chair] Gary Gensler and crypto-voters, otherwise it could cost him the White House."

● According to Bitfinex crypto exchange analysts, bitcoin's price could rise to $120,000-125,000 within a few months to half a year. Similar figures are named by BitGo crypto trust company CEO Mike Belshe. In his opinion, by the end of 2024, the first cryptocurrency will cost $125,000-135,000, and one of the catalysts will be the high level of US government debt. "Our macroeconomic climate continues to confirm the need for bitcoin. Undoubtedly, US government debt is out of control. [...] This situation supports the idea that bitcoin is the gold of the new generation," Belshe said.

He also noted that the US dollar is losing its position as the world reserve currency due to US foreign policy. The BitGo CEO believes that the country uses the dollar as a weapon and a means of manipulation. "Thus, the US debt crisis is one, foreign policy and sanction control is two. And BRICS offers alternative payment systems. [...] This is the story of why bitcoin exists," he concluded.

● At the time of writing this review on the evening of Friday, 14 June, BTC/USD is trading at $65,800. The total crypto market capitalisation is $2.38 trillion ($2.54 trillion a week ago). Bitcoin's capitalisation has reached a solid $1.30 trillion, which, as experts warn, reduces the effect of future inflows. Pessimists say the asset is already "overheated," and to reach $125,000, its capitalisation must almost double. In their opinion, such a colossal influx during the overbought period is unlikely, so one should expect a correction and subsequent consolidation. The possibility of such an outcome is also hinted at by the Bitcoin Fear & Greed Index: over 7 days, it fell from 77 to 70 points and moved from the Extreme-Greed zone to the Greed zones.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back