EUR/USD: Who Controls the Financial Market

● It is clear that interest rates rule the markets, not only in terms of actual changes but also regarding expectations about the timing and magnitude of future changes. From spring 2022 to mid-2023, the focus was on raising rates; now, the expectation has shifted towards their reduction. Traders are still uncertain about the Federal Reserve's decisions and timing, leading them to scrutinize macroeconomic statistics primarily for their impact on the likelihood of monetary policy easing by the regulator.

● At the beginning of last week, the dollar was under pressure due to weak data on business activity (PMI) in the US manufacturing sector. On Monday, 3 June, the Institute for Supply Management (ISM) reported that manufacturing activity in the country decreased in May from 49.2 to 48.7 points (forecast 49.6). As the index remained in contraction territory (below 50), there was renewed speculation among traders and investors about a possible Fed rate cut in September.

The US currency received some support from business activity data in the services sector. This time, the PMI was 53.8 points, higher than both the previous value of 49.4 and the forecast of 50.8, which slightly pleased the dollar bulls.

● Thursday, 6 June, was relatively calm. The European Central Bank's Governing Council lowered the interest rate by 25 basis points (bps) to 4.25%, as expected. This step fully aligned with forecasts and was already factored into EUR/USD quotes. Notably, the ECB had not lowered rates since 2019, began raising them in July 2022, and kept them unchanged at the same level during the last five meetings. Since September 2023, inflation in the Eurozone has decreased by more than 2.5%, allowing the regulator to take this step for the first time in a long while.

The ECB's statement following the meeting indicated that despite the rate cut, its monetary policy remains restrictive. The regulator forecasts that inflation will likely remain above the 2.0% target this year and next. Therefore, interest rates will remain at restrictive levels as long as necessary to achieve the inflation goal. The ECB raised its forecast for inflation, now expecting CPI to average 2.5% in 2024, 2.2% in 2025, and 1.9% in 2026м.

● As mentioned, the ECB's current decision was fully anticipated by the market, as predicted by all 82 economists surveyed by Reuters at the end of May. The more intriguing aspect is what will happen next. More than two-thirds of Reuters respondents (55 out of 82) believe that the ECB's Governing Council will cut the rate twice more this year – in September and December. This figure has increased compared to the April survey, where just over half of the economists made such a prediction.

● A local triumph for the dollar bulls occurred on Friday, 7 June, when the US Department of Labour report was released. The number of new jobs in the non-farm sector (NFP) was 272K in May, compared to the expected 185K. This result was significantly higher than the revised April figure of 165K. The data also showed a more substantial than expected increase in the average hourly earnings, an inflationary indicator, which grew by 0.4%, double the previous value of 0.2% and one and a half times higher than the forecast of 0.3%. The only slight negative was the unemployment rate, which unexpectedly rose from 3.9% to 4.0%. However, overall, this data benefited the dollar, and the EUR/USD pair, having bounced off the upper boundary of the 3.5-week sideways channel at 1.0900, ended the five-day period at its lower boundary of 1.0800.

● Regarding the analysts' forecast for the near future, as of the evening of 7 June, it is quite vague: 40% of experts voted for the pair's growth, and an equal number (40%) for its fall, with the remaining 20% maintaining neutrality. Technical analysis also provides no clear guidance. Among trend indicators on D1, 25% are green and 75% are red. Among oscillators, 25% are green, 15% neutral-grey, and 60% red, though a third of them signal the pair is oversold. The nearest support levels are 1.0785, then 1.0725-1.0740, 1.0665-1.0680, and 1.0600-1.0620. Resistance zones are at 1.0865-1.0895, then 1.0925-1.0940, 1.0980-1.1010, 1.1050, and 1.1100-1.1140.

● The upcoming week also promises to be quite interesting. The key day will be Wednesday, 12 June. On this day, consumer inflation (CPI) data for Germany and the United States will be released, followed by the FOMC (Federal Open Market Committee) meeting of the US Fed. It is expected that the regulator will keep the key interest rate unchanged at 5.50%. Therefore, market participants will be more focused on the FOMC's Economic Projections Summary and the subsequent press conference by the Fed leadership. The next day, Thursday, 13 June, will see the release of US Producer Price Index (PPI) data and initial jobless claims numbers. At the end of the week, on Friday, 14 June, the Fed's Monetary Policy Report will be available for review.

USD/JPY: Finance Minister Responds to Questions

● A week ago, we wrote that Japanese financial authorities had not confirmed whether they conducted intensive yen purchases on 29 April and 1 May to support its exchange rate. Bloomberg estimated that around ¥9.4 trillion ($60 billion) might have been spent on these currency interventions, setting a new monthly record for such financial operations. We questioned the long-term or even medium-term effectiveness of this expenditure.

● It seems that Japan's Finance Minister, Shunichi Suzuki, read our review, as he hastened to provide answers to the questions posed. In his statement, he first confirmed that (quote): "the decline in Japan's foreign reserves at the end of May partially reflects currency interventions." This suggests that yen purchases indeed took place. Additionally, the minister noted, "the effectiveness of such interventions should be considered," indicating his doubts about their feasibility.

Suzuki refrained from commenting on the size of the intervention funds but mentioned that while there is no limit on funds for currency interventions, their use would be limited.

● As previously mentioned, besides interventions (and the fear of them), another way to support the national currency is through tightening the monetary policy of the Bank of Japan (BoJ). Early last week, yen received support from rumours that the BoJ is considering reducing the volume of its quantitative easing (QE) programme. Such a decision could decrease demand for Japanese government bonds (JGBs), increase their yields (which inversely correlates with prices), and positively impact the yen's exchange rate. The Bank of Japan is expected to discuss reducing bond purchases at its meeting next Friday, 14 June.

● On Tuesday, 4 June, BoJ Deputy Governor Ryozo Himino confirmed concerns that a weak yen could negatively impact the economy and cause inflation to rise. According to him, a low national currency rate increases the cost of imported goods and reduces consumption, as people delay purchases due to high prices. However, Ryozo Himino stated that the Bank of Japan would prefer inflation driven by wage growth, as this would lead to increased household spending and consumption.

The yen received another blow from the dollar after the publication of US labour market data on 7 June. The USD/JPY pair surged as wage growth in the US sharply contrasted with the 25th consecutive month of declining wages in Japan in April.

● As the saying goes, hope dies last. Investors remain hopeful that the regulator will actively combat the yen's depreciation, creating long-term factors for USD/JPY to decline. For now, it ended the week at 156.74.

● The median forecast of analysts for the near term is as follows: 75% voted for the pair's decline and yen strengthening ahead of the BoJ meeting, while the remaining 25% took a neutral stance. None favoured the pair's upward movement. Technical analysis, however, presents a different picture: 100% of trend indicators on D1 are green. Among oscillators, 35% are green, 55% neutral-grey, and only 10% red. The nearest support level is around 156.00-156.25, followed by zones and levels at 155.45, 154.50-154.70, 153.10-153.60, 151.85-152.35, 150.80-151.00, 149.70-150.00, 148.40, and 147.30-147.60, with 146.50 being the furthest. The closest resistance is in the zone of 157.05-157.15, then 157.70-158.00, 158.60, and 160.00-160.20.

● Noteworthy events in the coming week include Monday, 10 June, when Japan's Q1 2024 GDP data will be released, and, of course, Friday, 14 June, when the Bank of Japan's Governing Council will make decisions on future monetary policy. However, like the Fed, the yen interest rate is likely to remain unchanged.

CRYPTOCURRENCIES: What Drives and Will Drive Bitcoin Upwards

● The launch of spot bitcoin ETFs in January caused an explosive price increase for the leading cryptocurrency. On 12 March, inflows into these funds reached $1 billion, and by 13 March, BTC/USD set a new all-time high, rising to $73,743. Then came a lull, followed by a post-halving correction, and finally, growth resumed in May. Early last week, net inflows into BTC-ETFs amounted to $887 million, the second largest in these funds' history. As a result, BTC/USD broke the $70,000 level and recorded a local high at $71,922.

● Young whales (holding over 1,000 BTC) demonstrated noticeable accumulation, adding $1 billion daily to their wallets. CryptoQuant's head, Ki Young Ju, notes that their current behaviour resembles 2020. At that time, consolidation around $10,000 lasted about six months, after which the price increased 2.5 times in three months. Key representatives of these young whales include major institutional investors from the US, who accounted for a third of all capital inflows into spot BTC-ETFs in Q1 (about $4 billion) from companies with over $100 million in assets under management.

● Besides BTC-ETFs, the recent growth was significantly influenced by April's halving. The Hash Ribbons indicator is giving an "optimal signal" to buy digital gold in the coming weeks, indicating a resumption of the asset's rally, according to Capriole Investments founder Charles Edwards. The metric shows miner capitulation that began two weeks ago. This period occurs when the 30-day moving average of the hash rate falls below the 60-day rate.

According to Edwards, miner capitulation happens roughly once a year, typically due to operational halts, bankruptcies, takeovers, or, as in this case, halving. The halving of the block reward makes equipment unprofitable, leading to its shutdown and hash rate decline. The last miner capitulation was in September 2023, when bitcoin traded around $25,000.

In the event of a new growth impulse, Edwards predicts the next medium-term target will be $100,000. However, he warns that summer traditionally sees a lull in financial markets, so the upward impulse might be delayed.

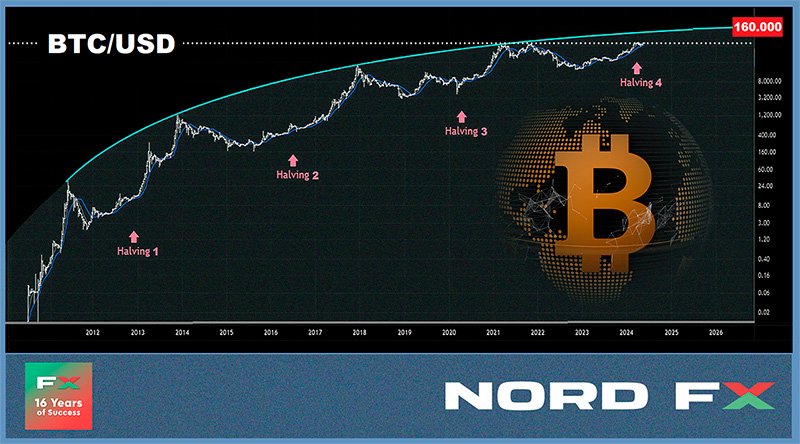

● Wall Street legend and Factor LLC head Peter Brandt highlights the "remarkable symmetry" of market cycles, with halving halving the weeks between the bottom and the peak. If Brandt's model is correct, BTC should reach a peak between $130,000-160,000 by September next year.

Venture investor Chamath Palihapitiya offers a much more optimistic forecast. Analysing bitcoin's post-halving dynamics, he notes the cryptocurrency achieved its greatest growth 12-18 months after the event. Palihapitiya predicts that if the growth trajectory after the third halving is repeated, bitcoin's price could reach $500,000 by October 2025. Using the average figures of the last two cycles, the target is $1.14 million.

● For the coming weeks, analyst Rekt Capital believes digital gold will need to confidently overcome the $72,000-$73,000 resistance zone to enter a "parabolic growth phase." Popular cryptocurrency expert Ali Martinez forecasts BTC will likely test the $79,600 price range. AI PricePredictions suggests that bitcoin could not only firmly establish above the critical $70,000 mark but also continue growing, reaching $75,245 by the end of June. This prediction is based on technical analysis indicators like the Relative Strength Index (RSI), Bollinger Bands (BB), and Moving Average Convergence Divergence (MACD).

● Two catalysts could drive the upcoming growth of the crypto market: the launch of spot exchange-traded funds based on Ethereum after SEC approval of S-1 applications, and the US presidential elections. According to Bloomberg exchange analyst James Seyffart, the SEC might approve the applications by mid-June, although it could take "weeks or months." JPMorgan experts believe the SEC's decision on ETH-ETFs was politically motivated ahead of the US presidential elections. These elections themselves are the second catalyst for a bull rally.

● A recent Harris Poll survey, sponsored by BTC-ETF issuer Grayscale, found that geopolitical tensions and inflation are prompting more American voters to consider bitcoin. The survey, which included over 1,700 potential US voters, revealed that 77% believe presidential candidates should at least have some understanding of cryptocurrencies. Additionally, 47% plan to include cryptocurrencies in their investment portfolios, up from 40% last year. Notably, 9% of elderly voters reported increased interest in bitcoin and other crypto assets following BTC-ETF approval. According to NYDIG, the total cryptocurrency community in the US currently numbers over 46 million citizens, or 22% of the adult population.

Evaluating this situation, Wences Casares, Argentine entrepreneur and CEO of venture company Xapo, believes the US could be one of the first to adopt a dual currency system. In this case, the dollar would be used for transactions with everyday goods and services, while cryptocurrency would be a store of value.

● At the time of writing, the evening of Friday, 7 June, BTC/USD trades at $69,220. The total crypto market capitalisation stands at $2.54 trillion ($2.53 trillion a week ago). The Crypto Fear & Greed Index rose from 73 to 77 points over the week, moving from the Greed zone to the Extreme Greed zone.

● In conclusion, the forecast for the next potential candidate for a spot ETF launch in the US after bitcoin and Ethereum. Galaxy Digital CEO Mike Novogratz believes it will be Solana, which showed impressive results over the past year. At the end of 2023, SOL was around $21 but exceeded $200 by March 2024, showing nearly tenfold growth. Currently, SOL is around $172 and ranks fifth in market capitalisation. Given Solana's current position, Novogratz is confident this altcoin has a good chance of being included in the pool of spot ETFs. Recently, BKCM investment company CEO Brian Kelly expressed a similar view.

NordFX Analytical Group

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

Go Back Go Back