欧元/美元(EUR/USD):疲软的多头VS疲软的空头

● 过去一整个星期,欧元/美元的成交价都处于一个狭窄的通道内。利于欧元的新闻,将欧元的价格推向1.0865,而对于美元积极的发展,使其回到了1.0800支撑位。然而,无论是多头还是空头,都没有足够的力量使汇价突破这些“防线”。

● 2月28日星期三公布的美国2023年第四季度GDP初步数据,由于低于预期值和前值(实际3.2%对3.3%和4.9%),而使美元承压。但第二天,美元就成功收复了损失。这一次的回升,与美国个人消费支出指数(PCE)有关,该指数通常是美联储用来计算通货膨胀水平的指标,也是决定该监管部门未来行动方向的重要因素。

美国经济分析局2月29日公布的报告显示,不含波动性较高的食品和能源价格在内的核心个人消费支出指数,1月份同比保持在2.8%。这一结果虽略低于前值2.9%,但与分析人士预测的情况完全相符。从月度计,个人消费支出从0.1%增长至0.4%。市场参与者立刻便想到了之前公布的消费者通胀指标(CPI)和生产者通胀指标(PPI)数据,这两个指标均超过了预期。这样的结果让他们相信,尽管国内生产总值有所下降,但美国的监管部门可能还会继续推迟启动货币政策放宽进程(目前,市场预期美联储将在6月份开始降息周期)。

美联储官员们在个人消费支出指数公布后所发表的鹰派评论,给美元带来了助力。旧金山联邦储备银行行长玛丽 戴利(Mary Daly)表示,太快调低利率水平可能会导致通胀停滞。与此同时,她的同僚,亚特兰大联邦储备银行行长 拉斐尔 博斯蒂克(Raphael Bostic)认为,在今年夏季开始进行降息可能是合适的。

● 欧洲单一货币的卖家,也受到了表现相对疲软的欧元区统计数据的影响,1月份消费借贷量显示出自2016年以来最慢速度增长。该指标仅增长了0.3%。专家们指出,欧洲央行高利率政策给消费者带来的压力,是促使这一发展趋势的主要原因,这也可能会成为降息的另一个理由。

而欧洲消费者通胀方面的数据,也是喜忧参半。上周初公布的西班牙和法国的数据,实际结果强于预期。与此同时,德国的消费者价格指数(CPI)同比从3.1%下降至2.7%,与市场预期一致。欧元/美元的走势可能是受到了公布于春天第一天的欧元区整体数据的影响。欧盟统计局的初步数据报告显示,欧元区2月份消费者价格指数同比增长了2.6%,低于1月份的增长2.8%,但高于预期水平2.5%。月度核心通胀与上月3.3%相比,同比下降至3.1%,但超过了预期水平2.9%。虽然年度通货膨胀率有所下降,但月度通胀率却大幅增长,从-0.4%增至+0.6%。

● 在上周即将结束的时候,美国制造业采购经理人指数(PMI)的最终数据公布,实际数字让市场人士略微感到失望。2月份PMI从49.1下降至47.8,而预期为上升至49.5。于是,欧元/美元在从支撑位1.0800反弹之后,再一次向上移动,最终以1.0839收盘。对于近期的走势预测,截至3月1日星期五晚间,45%的专家投票支持美元将走强而改货币对将下跌。30%的专家倾向于欧元,而25%的人持中立立场。日线(D1)图上振荡指标之中,仅有20%的指标呈红色,另外20%呈中性灰色,而其余60%的指标都呈绿色,这其中有10%的振荡指标已处于超买区。趋势指标之中,20%呈红色;80%呈绿色。对于这个货币对而言,距离最近的支撑位位于1.0800,接下来依次是1.0725-1.0740、1.0680-1.0695、1.0620、1.0495-1.0515和1.0450。阻力位区域位于1.0845-1.0865、1.0925、1.0985-1.1015、1.1050、1.1110-1.1140和1.1230-1.1275。

● 关于未来一周,3月5日星期二,美国服务业采购经理人指数(PMI)数据,将公布;星期三和星期四,将公布一批美国劳动力市场的数据,这一天,还安排了美联储主席杰罗姆 鲍威尔(Jerome Powell)的讲话;这周的主要事件,将是3月7日的欧洲央行会议,市场人士预计欧洲央行会将欧元利率水平继续保持在4.50%不变,所以随后召开的央行高层新闻发布会以及他们对于未来货币政策的评论,就将特别让人感兴趣;本周末的行情走势可能也会十分波动,3月8日星期五,我们首先将收到欧元区2023年第四季度国内生产总值的数据,接着是一批非常重要的美国劳动力市场统计数据,其中包括了失业率、平均工资水平以及农业部门以外新增就业岗位数量(非农就业人口,NFP大非农)。

英镑/美元(GBP/USD):预算会提振英镑吗?

● 距离欧洲央行会议召开只有短短几天时间了,而美联储和英国央行的会议也将在不久之后的3月20日和3月21日举行。对于英镑来说,未来一周里最近将要发生的重要事件,便是英国政府的财政预算将于3月6日星期三公布。这份预算是大选前的预算,因此,荷兰合作银行(Dutch Rabobank)策略师认为,该事件将对英镑产生重大影响,使其成为2024年G10集团国货币中仅次于美元的第二大成功货币。

值得注意的是,根据现行法规,英国大选须在2025年1月28日之前举行。据英国《卫报》报道,首相里希 苏纳克(Rishi Sunak)倾向于在2024年下半年举行全国大选。但《每日电讯报》报道称,英国议会下议院的选举可能会更早进行,最快是在春天。

● 荷兰合作银行的经济学家预计,大选前的预算将包括财政刺激政策,这可能会成为加强英镑的新刺激因素。这就需要适度地放宽经济政策,可能涉及更多国民保险而不是所得税收方面的改革。任何可能提高工作激励的改革,或可能提高投资激励的监管变化,都将引起市场的格外关注。劳动力的增加,将有助于经济的增长,因此,也可能被视为对英镑有利的因素。

荷兰合作银行和日本三菱日联银行都认为,潜在财政刺激的程度是不太可能足以让英国经济的指标得到显著改善。然而,即便是少量的此类刺激也可能强化人们的普遍看法,即英国央行不会急于降息,也不会在5月或者6月份进行降息。

● 让我们回忆一下,在2月1日的会议上,英国央行依然将英镑利率保持在之前的水平5.25%。随附的声明中提到,“在进行降息之前,需要有更多的证据表明消费者价格指数将下降至2.0%并在这个水平上一直保持下去。”市场人士正预计着该央行的首次降息将发生在8月份。这种预期已经成为定价因素,并阻止了英镑/美元的进一步下跌。

然而,在2月份的通胀率仍保持在4.0%不变,而GDP收缩-0.3%的情况下,英国政府似乎有了通过新的财政刺激措施来提振国内经济的打算。尽管如此,如果这些举措不能使GDP增长,那人们的讨论会再次转向即将到来的降息,从而令英镑承压。

● 英镑/美元上周收盘于1.2652,未能从中期横摆通道1.2600-1.2800突破。关于分析师对于该货币对近期走势的预测,他们的意见平分秋色:1/3的人支持汇价将下跌,1/3的人认为会上涨,1/3的人持中立立场。日线(D1)图上振荡指标之中,25%的指标看跌,40%看涨,其余35%指向横摆走势。趋势指标方面,跟一周前的情况一样,显示出对英镑的明显偏向,即80%的指标显示上涨,而20%显示下跌。当汇价出现下行波动时,将分别在1.2575-1.2600、1.2500-1.2535、1.2450、1.2375和1.2330,遇到支撑位和支撑区域。当出现上涨时,将依次是1.2695-1.2710、1.2785-1.2815、1.2880、1.2940、1.3000和1.3140,面对阻力。

● 除了3月6日将宣布的国家预算外,未来一周里不会有其他与英国经济有关的重大宏观经济统计数据公布。

美元/日元(USD/JPY):花瓣的预测

● 有一种用花来占卜的古老方法,女孩手里拿着一朵花,然后将花瓣一片片地摘下:第一片代表有人会爱上她,第二片代表不会,第三片表示会爱,第四片表示不会爱,以此类推,直到花瓣全部摘完。最后一片花瓣所宣告的命运,被认为会成为现实。这种占卜的方法用来对日本央行的预测是非常恰当的:他们将改变货币政策、还是不会改变,会,不会……

低利率使日元变得便宜,这反过来刺激了出口,使日本商品在外国市场上更具竞争力。但另一方面,这也给国内行业带来了困难,因为它使进口变得更加昂贵,主要是在原材料和能源的进口方面。

1月份,贸易差额急剧下降。12月份的贸易差还有利于进口(+690亿日元),到了1月份,就已暴跌到了-17,580亿日元。从2023年全年的贸易差来看,进口额往往低于出口额。1月份工业生产量下降-7.5%,比之前的增长+1.4%和预期的-6.7%还要糟糕。因此,日本的官员们就如同使用花瓣占卜术一般,想知道他们怎么做才是最好和更重要的选择,是支持经济还是对抗通胀。与此同时,日本央行也没有采取任何措施,而只是将自己限制在模棱两可的表态之中,并且这些表态还常常是极为矛盾。

● 2月29日,在日本央行理事会成员高天肇(Hajime Takata)发表鹰派言论之后,日本政府债券收益率从0.68%上涨至0.71%,美元/日元汇价也从150.14暴跌至149.20。这位高级官员表示,日本央行应考虑采用灵活对策的可能性,包括放弃采取货币宽松政策,这一表态被投资者解读为一种加息的信号。

然而,仅一天之后,日本央行行长植田和男表示,日本经济将继续逐步复苏,第四季度GDP的下降只是新冠疫情后经济重启刺激下强劲增长之后的些许回调。按照植田和男所言,在没有任何加息的情况下,通货膨胀正以比预期更快的速度下降。在此之后,美元/日元逆转方向,向上前行,一直涨到150.70。

● 当下,日元的主要优势在于,虽然G10各主要国家央行正在考虑放宽他们的货币政策,但日本央行只可能会考虑对其收紧。很明显,他们不会将已经处于负值的利率-0.10%调低。德国商业银行(Commerzbank)仍不排除日本央行可能很快会决定采取货币政策正常化的初步措施。“但是,实际上我们的这种预期是会受到限制的,”该银行经济学家写道,“与2000年和2006年一样,首次加息很可能会使通胀放缓。但这之后,不会有更进一步的正常化。”于是,德国商业银行预测,美元/日元将在今年12月前逐步下跌至142.00,接着道2025年年底,将稳步上涨至146.00。

● 上周,在美国制造业表现疲软的采购经理人指数(PMI)数据公布之后,美元兑日元以150.10收盘。展望未来,分析师们对美元/日元这个货币对的预测中值,以60%倾向于空头,20%支持多头,20%仍犹豫不决。日线(D1)图上振荡指标之中,65%呈绿色(其中10%指标处于超买区),其余35%指标呈中性灰色。同样的,65%的趋势指标呈绿色,而35%呈红色。距离最近的支撑位是在149.60,接下来依次是149.20、148.25-148.40、147.65、146.65-146.85、144.90-145.30、143.40-143.75、142.20和140.25-140.60。阻力位水平和区域分别在150.90、151.70-152.05和153.15。

● 在未来一周的金融日历中,3月5日星期二是一个值得关注的日子,这一天将公布东京地区消费者价格指数(CPI)的数据。除此之外,近期没有任何其他与日本经济有关的重大经济事件发生。

加密货币:“穿着新装国王”的新记录

● 上周,比特币兑多个国家本币的汇率创下了历史新记录。现在,这个领先的加密货币的目标,是要探测、甚至可能超越2021年11月10日创下的历史高点水平68,917美元。至少,目前的走势表明了这一目标,即从2月26日星期一以50,894美元开始,到周三,BTC/USD已飙升至63,925美元,短短三天涨幅便超过了25%。在此时,比特币恐惧&贪婪指数飙升至82点,进入了“极度贪婪”区。正如City Index高级市场分析师马特 辛普森(Matt Simpson)所言,“如果这是任何其他市场,它大概会被归类为“极度过热——赶快远离这个泡沫。”但是,比特币已经进入了抛物线式增长阶段,目前还没有峰值形成的迹象。”

● 让我们回顾一下,2月1日,比特币成交价41,877美元。也就是在29天里,数字黄金大约上涨了50%,使得过去的2月份成为投资者最近三年来最成功的月份。在之前的评论中,我们深入研究了牛市持续发展背后的五大原因,从最重要的到最不重要的。比特币现货ETF的大型投资者,成为了对比特币疯狂需求的催化剂。然而,正如摩根大通(JPMorgan)所指出的,目前散户加密货币投资者相对小额的购买量,甚至已经超过了来自大公司的现金流。

Glassnode的分析师认为,目前的情况看起来与2020年-2021年间所观察到的繁荣很像。资本流的动态、交易所的活跃度、加密货币衍生品的杠杆比率,以及机构投机者和散户投机者的需求,所有这些都表明了投资者的风险偏好呈爆炸式增长。衍生品市场也出现了投机情绪的迹象。比特币期货未平仓总利息(OI)已达到210亿美元,也接近了2021年的乐观水平。只有7%的交易日OI值偏高。比特币空头头寸清算的大量增多,是另一个诱发因素。

● Heisenberg Capital创始人、投资者、《Keiser Report》节目主持人马斯克 凯泽(Max Keiser)将对这种领先加密货币的投资,比作在1985年3月购买沃伦 巴菲特(Warren Buffett)旗下伯克希尔哈撒韦(Berkshire Hathaway)的股票,当时的股价是每股1,500美元。自此,这些股票的价格已经涨到了629,000美元。按照凯泽的话说,比特币有增长超过41,000%的潜力。如果这种领先加密货币经理了如此快速的增长,那每枚硬币的价格可能会超过2,100万美元,这种数字资产的市值会超过450万亿美元(相比之下,目前苹果公司(Apple Inc.)的市值为2.82万亿美元,是全世界最有价值公司之一,排在后面的是微软公司(Microsoft)2.0万元美元,Alphabet1.77万亿美元,亚马逊(Amazon)1.6万亿美元)。

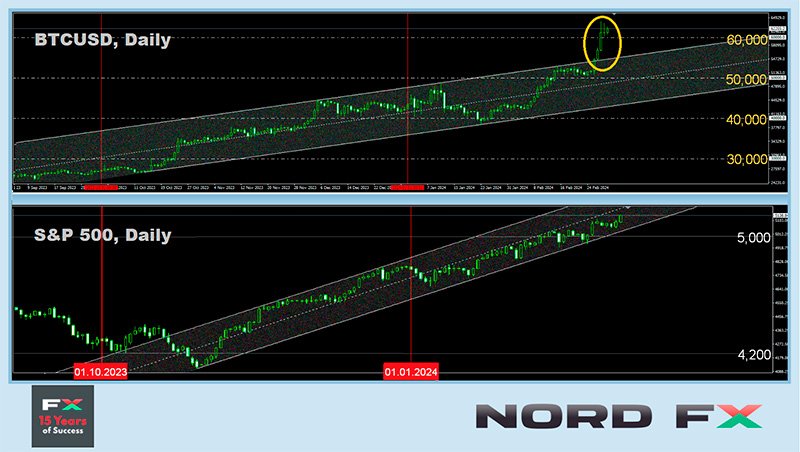

此外,马斯克 凯泽还提醒交易员和投资者,美国股市可能出现重大崩盘。他表示,“类似于1987年的崩盘即将到来。比特币是完美的避风港,它的价格将飙升至50万美元以上。”应该指出的是,比特币已经与股票等这类风险资产完全“脱钩”,它与标准普尔500、道琼斯、纳斯达克等股票指数的相关性已几乎降为零。

● 2月27日,当BTC/USD突破56,000美元之后,传奇交易员、分析师、Factor LLC负责人彼得 勃兰特(Peter Brandt)将他对第一大加密货币比特币2025年的价格预测从120,000美元修改到了200,000美元。这位专家提高了门槛,因为比特币突破了15个月阻力通道的上边界(在BTC/USD的走势图上,这个通道是由连接2022年11月与2023年9月,还有2023年4月份高点与2024年1月高点的趋势线所构成)。据勃兰特所言,目前的牛势周期将在2025年8月-9月结束。到那时,数字黄金的价格应该会涨到他所设定的目标。

关于退场点,勃兰特半开玩笑半认真地写道,他将使用X网络上的激光眼作为“反向指标”,就像2021年那样。“所以,伙计们,”他劝诫到,“如果你想要比特币保持强劲走势的话,请不要在您社交媒体的个人资料头像中使用激光眼。太多的激光眼是一种卖出信号。”

ChatGPT-4也提到了类似的数字。按照这款人工智能的说法,到2025年8月,比特币的价格会涨到179,000美元。不过,ChatGPT-4也承认要做到准确预测是有困难的,并且警示称,“这些计算是推测性的,取决于一系列不可预测的经济、监管以及技术方面的因素。”

● 至于当下的2024年,有预测认为第一大加密货币的价格会在接下来的10个月内达到150,000美元。这一观点是由分析公司Fundstrat的联合创始人汤姆 李(Tom Lee)在接受美国全国广播公司财经频道(CNBC)采访时所提出的。他解释道,“ETF使得需求增加,减半事件减少了供应量,预期的货币宽松政策,这些都给风险资产和比特币提供了助力。”与此同时,这位专家也认为,加密货币市场不应在近期出现回调。就长期的发展而言,李重申了他1月份的预测,即比特币将在未来五年内涨到500,000美元。这位Fundstrat的联合创始人又补充道,“这是一笔不错的钱,我认为它正在证明它的实用性。它是一种很好的价值储备,一款不错的风险资产,而且非常安全。”

● 截至本期评论撰稿时,即3月1日周五晚间,BTC/USD交易价格接近62,500美元。加密货币市场总市值已超过重要阈值2万亿美元,达到了2.34万亿美元(高于一周前的1.95万亿美元)。加密货币恐惧&贪婪指数已从76点上升至80点,目前处于“极度贪婪”区。

● 最后,在一片欢呼声中提一点美中不足。与众多比特币爱好者不同的,欧洲央行的专家认为比特币的公允价值为……零。尽管比特币现货ETF在美国获得了批准,而且目前的价格还在上涨,但情况依然如此。

2022年11月,欧洲央行的专家发表了一篇题为《比特币的最后立场》的文章。在文章中,他们将比特币价格的稳定称为“在踏上最终无关紧的道路前人为引发的最后一搏”。在此之后,数字黄金的价格从大约17,000美元涨到了60,000美元左右。然而,这并没有让欧洲央行的专家们改变他们的看法。在一篇题为《ETF获得批准——皇帝的新装》新作中,他们表示,他们在一年多以前所提出的主要论点是正确的。首先,比特币作为一种全球性去中心化的数字支付货币,已经失败了。其次,这种加密货币没有成为一种合适的投资资产,其价格将不可避免增长。

文章指出,“比特币仍然不适合作为一种投资,” “它不会产生任何现金流(如房地产)或者股息(如股票),无法有效使用(如商品),不会提供任何社会效益(如黄金珠宝),也不会提供基于卓越能力的主观价值(如艺术作品),”欧洲央行的专家这样认为。如果马斯克 凯泽的预测成真,“穿着新装的国王”价格达到每枚2100美元,到时再来看看他们会怎么,将是一件很有趣的事情。

NordFX分析团队

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

返回 返回