Ishimoku Kinko Hyo, hay đơn giản là Ishimoku, được xếp vào hàng những công cụ phổ biến và mạnh mẽ nhất trong kho vũ khí của nhà giao dịch hiện đại. Khả năng thích ứng với các điều kiện thị trường khác nhau và tính linh hoạt trong việc tích hợp với các công cụ kỹ thuật khác khiến nó trở thành một phần không thể thiếu trong phân tích kỹ thuật. Ishimoku hỗ trợ các nhà giao dịch không chỉ xác định và tận dụng xu hướng mà còn quản lý rủi ro thông qua các tín hiệu vào và ra rõ ràng. Tính độc đáo của nó nằm ở khả năng tổng hợp nhiều dữ liệu kỹ thuật thành một dạng đơn giản và dễ hiểu. Những phẩm chất này nâng cao đáng kể khả năng giao dịch thành công trên Forex và các thị trường tài chính khác khi đưa chỉ báo Ishimoku vào bộ công cụ giao dịch.

Lịch sử sáng tạo

Người tạo ra Chỉ báo Ishimoku, một trong những chỉ báo kỹ thuật nổi tiếng nhất trong thế giới giao dịch, là Goichi Hosoda, được biết đến nhiều hơn trong thế giới tài chính với cái tên Sanjin Ishimoku. Mặc dù có ảnh hưởng đáng kể đến phân tích kỹ thuật nhưng thông tin về cuộc đời ông khá thưa thớt và hạn chế. Được biết, Hosoda sinh ra ở Nhật Bản vào đầu thế kỷ 20. Ông bắt đầu sự nghiệp của mình với tư cách là một nhà báo và sớm bắt đầu nghiên cứu thị trường chứng khoán. Vào những năm 1930, Goichi Hosoda bắt đầu phát triển một hệ thống có thể phân tích tốt hơn các thị trường tài chính đang thay đổi năng động. Mục tiêu của ông là tạo ra một chỉ báo không chỉ xác định hướng của xu hướng mà còn cung cấp tín hiệu vào và ra cũng như chỉ ra các mức hỗ trợ và kháng cự. Công việc của ông về chỉ số này kéo dài hơn 30 năm.

Chỉ đến năm 1968, sau nhiều thập kỷ thử nghiệm và cải tiến, Goichi Hosoda mới công bố lý thuyết của mình với tựa đề "Ishimoku Kinko Hyo", tạm dịch là "Cái nhìn tức thì về biểu đồ cân bằng". Hệ thống này nhanh chóng trở nên phổ biến trong giới thương nhân Nhật Bản và sau đó lan rộng khắp thế giới. Hosoda qua đời vào năm 1982, để lại di sản là một trong những công cụ phân tích kỹ thuật hiệu quả nhất vẫn được hàng triệu nhà giao dịch trên toàn cầu sử dụng.

Nguyên tắc hoạt động và chiến lược ứng dụng

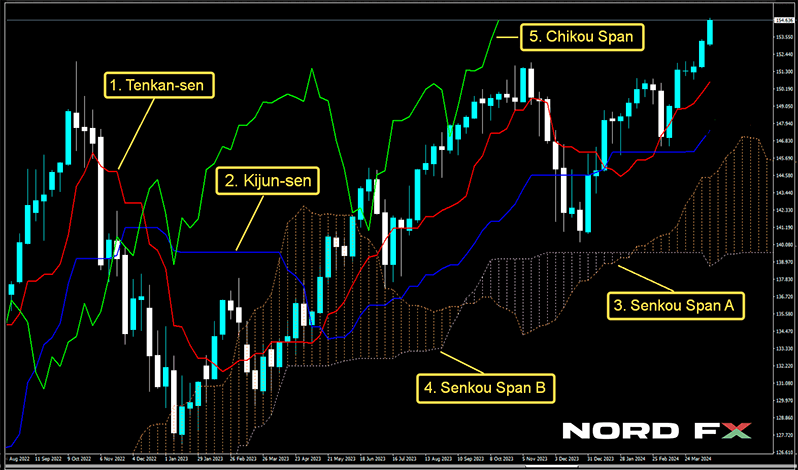

Có thể dễ dàng nhận ra Ishimoku nhờ khả năng hiển thị biểu đồ độc đáo, bao gồm năm đường chính giúp xác định mức hỗ trợ và kháng cự, hướng xu hướng và sức mạnh của nó. Các thành phần của chỉ báo là: 1. Tenkan-sen (đường chuyển đổi) – mức trung bình của mức cao và mức thấp trong 9 kỳ qua; 2. Kijun-sen (đường chuẩn) – mức trung bình của mức cao và mức thấp trong 26 kỳ qua; 3. Senkou Span A (đường dẫn A) – mức trung bình giữa Tenkan-sen và Kijun-sen dự kiến sẽ có 26 tiết tiếp theo; 4. Senkou Span B (đường dẫn B) – mức trung bình của mức cao nhất và mức thấp nhất trong 52 giai đoạn vừa qua được dự báo cho 26 giai đoạn sắp tới; 5. Chikou Span (đường trễ) – giá đóng cửa dự kiến 26 kỳ trước.

Khi hoạt động, chỉ báo này phân tích trạng thái cân bằng thị trường và cung cấp cái nhìn toàn diện về biến động giá. Tín hiệu chính mà các nhà giao dịch tìm kiếm khi sử dụng chỉ báo này là sự giao nhau giữa các đường Tenkan-sen và Kijun-sen. Ngoài ra, "đám mây" (Kumo) đóng vai trò là vùng quan trọng để xác định mức hỗ trợ và kháng cự. Nếu giá nằm trên đám mây, nó cho thấy xu hướng tăng; nếu dưới đây, một xu hướng giảm.

Trong số các chiến lược phổ biến nhất sử dụng chỉ báo này là: 1. Giao dịch chéo các đường (vào lệnh mua khi Tenkan-sen cắt Kijun-sen từ bên dưới; vào lệnh bán khi Tenkan-sen cắt Kijun-sen từ phía trên). 2. Giao dịch trên đám mây (mua khi giá ở trên đám mây và các đường Senkou Span A và Senkou Span B cắt nhau, báo hiệu xu hướng tăng; bán khi giá ở dưới đám mây và các đường giao nhau, biểu thị xu hướng giảm) . 3. Sử dụng đường trễ (nhập lệnh mua khi Chikou Span cắt giá từ bên dưới trong xu hướng tăng; nhập lệnh bán khi Chikou Span cắt giá từ trên trong xu hướng giảm). 4. Chiến lược của đám mây là hỗ trợ và kháng cự động (4.1. Phục hồi sau khi điều chỉnh và tiếp tục xu hướng khi sau khi giá tạm thời quay trở lại đám mây, nó phản ánh từ đó. 4.2. Xu hướng thay đổi khi giá vượt qua đường đám mây và hợp nhất đằng sau nó).

Ishimoku có thể được sử dụng trong bất kỳ khoảng thời gian nào, nhưng nó đặc biệt hiệu quả trên các biểu đồ hàng ngày (D1), bốn giờ (H4) và hàng giờ (H1). Điều rất quan trọng là phải thể hiện sự kiên nhẫn và kỷ luật, và trước khi đưa ra quyết định giao dịch, cần phải chờ hình thành đầy đủ các tín hiệu trong chiến lược giao dịch đã chọn.

Phát triển Ishimoku và các chỉ số phái sinh

Since its creation by Goichi Hosoda in the mid-20th century, the Ishimoku Indicator has undergone significant development and influenced the formation of many other technical analysis tools.

– Adaptation to modern markets. Ishimoku was originally developed for Japanese stock markets, which operated six days a week, explaining the choice of periods of 9, 26, and 52 days (according to the number of trading days in a week, month, and two months, respectively). However, as it gained popularity in Western markets, traders began to adapt these parameters to a five-day work week and to shorter time intervals such as hourly and minute charts, allowing effective use of Ishimoku in intraday trading and scalping.

Kể từ khi được Goichi Hosoda sáng tạo vào giữa thế kỷ 20, Chỉ báo Ishimoku đã trải qua sự phát triển đáng kể và ảnh hưởng đến sự hình thành của nhiều công cụ phân tích kỹ thuật khác.

– Thích ứng với thị trường hiện đại. Ishimoku ban đầu được phát triển cho thị trường chứng khoán Nhật Bản, hoạt động sáu ngày một tuần, giải thích việc lựa chọn các khoảng thời gian 9, 26 và 52 ngày (theo số ngày giao dịch tương ứng trong một tuần, một tháng và hai tháng). Tuy nhiên, khi nó trở nên phổ biến ở các thị trường phương Tây, các nhà giao dịch bắt đầu điều chỉnh các thông số này cho phù hợp với tuần làm việc 5 ngày và các khoảng thời gian ngắn hơn như biểu đồ giờ và phút, cho phép sử dụng hiệu quả Ishimoku trong giao dịch trong ngày và giao dịch lướt sóng.

– Các chỉ số phái sinh. Nhiều chỉ báo phái sinh đã được tạo ra dựa trên nguyên tắc của Ishimoku, sử dụng các khái niệm tương tự về giá cân bằng và sự thay đổi thời gian. Ví dụ: chỉ báo Ichimoku B/B (Ichimoku Breadth & Balance) được phát triển để đánh giá "chiều rộng" và "cân bằng" của thị trường bằng cách phân tích phân bổ giá trong đám mây Ishimoku. Nó giúp xác định mức độ biến động và các điểm đảo chiều thị trường tiềm năng. Một chỉ báo khác, Ichimoku MTF (Khung thời gian đa dạng), cho phép phân tích đồng thời nhiều khoảng thời gian trên một biểu đồ. Điều này giúp nâng cao khả năng trực quan hóa các xu hướng dài hạn và ngắn hạn cũng như các mức hỗ trợ/kháng cự.

- Chiến lược kết hợp. Ishimoku cũng thường được sử dụng kết hợp với các chỉ báo phổ biến khác để nâng cao độ chính xác của tín hiệu giao dịch. Ví dụ: Ishimoku cùng với Chỉ số sức mạnh tương đối (RSI) hoặc các chỉ số ngẫu nhiên khác được sử dụng để xác định hướng của xu hướng, mức hỗ trợ/kháng cự và đánh giá các điều kiện mua quá mức hoặc bán quá mức của thị trường. Việc kết hợp Ishimoku và MACD có thể giúp xác định thời điểm tham gia và thoát khỏi thị trường, trong đó chỉ báo trước xác định xu hướng và các mức chính, còn chỉ báo sau xác nhận sức mạnh của chuyển động xu hướng và khả năng đảo chiều.

– Các biến thể và cải tiến cho các thị trường cụ thể. Tất nhiên, cũng có những sửa đổi của Ishimoku phù hợp với đặc thù của một số thị trường tài chính nhất định, chẳng hạn như thị trường tiền điện tử hoặc hàng hóa. Những sửa đổi này bao gồm thay đổi khoảng thời gian tiêu chuẩn và thêm các bộ lọc bổ sung cho tín hiệu. Ví dụ: đối với thị trường tiền điện tử có đặc điểm là biến động cao và hoạt động 24/7, các nhà giao dịch thường giảm thời gian tiêu chuẩn của Ishimoku để làm cho chỉ báo này nhạy cảm hơn với những thay đổi giá nhanh chóng. Trên thị trường hàng hóa, nơi các xu hướng có thể tồn tại lâu hơn trên Forex, các khoảng thời gian đôi khi được tăng lên để lọc tốt hơn những tiếng ồn và biến động ngẫu nhiên, đồng thời tập trung vào những chuyển động xu hướng quan trọng hơn.

– Tích hợp với giao dịch thuật toán. Ishimoku cũng được các nhà phát triển thuật toán giao dịch cho Expert Advisors (EA) ưa chuộng nhờ khả năng xác định rõ ràng các xu hướng và cấp độ chính mà không cần điều chỉnh cài đặt, như yêu cầu của nhiều chỉ báo khác. Điều này khiến nó gần như trở thành một ứng cử viên lý tưởng để tích hợp vào các hệ thống giao dịch tự động, nơi khả năng dự đoán và tính khách quan là cực kỳ quan trọng.

Tài nguyên giáo dục và văn học

Theo thời gian, nhiều tài nguyên giáo dục đã hình thành xung quanh Ishimoku, bao gồm sách, hội thảo trực tuyến và các khóa học. Những tài liệu này giúp nhà giao dịch hiểu cách sử dụng chỉ báo này một cách hiệu quả nhất và cung cấp ví dụ từ thực tiễn giao dịch thực tế trên nhiều thị trường khác nhau. Đây chỉ là một vài trích dẫn từ các nhà tài chính và thương nhân nổi tiếng:

– Alexander Elder, nhà giao dịch chuyên nghiệp người Mỹ gốc Nga và là tác giả của những cuốn sách giao dịch nổi tiếng bao gồm "Cách chơi và chiến thắng trên thị trường chứng khoán": "Ichimoku đóng vai trò như một bộ lọc tuyệt vời cho các giao dịch của tôi. Nó giúp tôi nhanh chóng đánh giá sức mạnh của một xu hướng và tránh các tín hiệu sai."

– Carol Osborne, một nhà giao dịch và nhà phân tích nổi tiếng chuyên về các chỉ báo phức tạp: "Đám mây Ichimoku cung cấp sự thể hiện trực quan về mức hỗ trợ và mức kháng cự mà bất kỳ công cụ nào khác cũng không thể so sánh được."

– Larry Williams, nhà giao dịch tương lai huyền thoại và là tác giả của nhiều cuốn sách về chiến lược giao dịch và phân tích thị trường: “Tôi sử dụng Ichimoku để xác định điểm vào và điểm thoát; giống như nó đọc thị trường cho tôi vậy”.

– Stanley Kroll, nhà giao dịch và nhà đầu tư dài hạn chuyên về quản lý rủi ro: “Ichimoku không chỉ chỉ ra hướng đi của xu hướng mà còn giúp hiểu được khi nào xu hướng bắt đầu mất đi sức mạnh”.

– John Bollinger, nhà phân tích và người tạo ra chỉ báo "Dải Bollinger" phổ biến: "Đám mây Ichimoku bổ sung thêm chiều sâu cho phân tích Dải Bollinger, cho phép xác định chính xác hơn mức độ biến động của thị trường."

– Mark Minervini, nhà vô địch giao dịch người Mỹ và là tác giả của nhiều cuốn sách về chiến lược đầu tư: “Ichimoku là giải pháp lý tưởng để phát triển các chiến lược dựa trên xu hướng, đặc biệt khi bạn muốn giảm thiểu rủi ro và đặt mức dừng lỗ rõ ràng.”

Hạn chế chính

Bất chấp những lời khen ngợi trên, nhiều nguồn khác nhau cũng lưu ý những hạn chế của chỉ số này. Các nhà giao dịch phải cân nhắc rằng các tín hiệu từ Ishimoku, giống như các chỉ báo khác sử dụng dữ liệu lịch sử, có thể bị trễ và không phải lúc nào cũng phản ánh chính xác các điều kiện thị trường hiện tại.

Một nhược điểm khác chủ yếu liên quan đến những người tham gia vào hoạt động pipsing và lướt sóng. Do các thành phần chính của chỉ báo được tính toán dựa trên dữ liệu trong thời gian dài nên những thay đổi giá nhanh và mạnh có thể không được tính toán chính xác. Kết quả là, trong điều kiện thị trường biến động mạnh, Ishimoku có thể đưa ra các tín hiệu sai, làm phức tạp quá trình ra quyết định.

Hạn chế thứ ba là sự phức tạp trong việc giải thích các tín hiệu từ Ishimoku được đề cập, đặc biệt đối với những người giao dịch mới làm quen. Chỉ báo bao gồm năm đường chính, mỗi đường có tầm quan trọng riêng, do đó tín hiệu từ một đường có thể không khớp với tín hiệu từ các đường khác. Điều này đặc biệt khó chịu trong giao dịch ngắn hạn khi cần có những quyết định rất nhanh. Do đó, như đã đề cập ở trên, nên sử dụng Chỉ báo Ishimoku kết hợp với các công cụ phân tích kỹ thuật khác. Điều này sẽ giúp lọc các tín hiệu sai và tăng số lượng giao dịch có lợi nhuận.

Quay lại Quay lại