EUR/USD: මූල්ය වෙළෙඳපොළ පාලනය කරන්නේ කවුද

● සැබෑ වෙනස්කම් අනුව පමණක් නොව අනාගත වෙනස්කම්වල කාලය සහ විශාලත්වය පිළිබඳ අපේක්ෂාවන් සම්බන්ධයෙන්ද පොලී අනුපාත වෙළඳපල පාලනය කරන බව පැහැදිලිය. 2022 වසන්ත සමයේ සිට 2023 මැද භාගය දක්වා, අනුපාත ඉහළ නැංවීම කෙරෙහි අවධානය යොමු විය; දැන්, අපේක්ෂාව ඔවුන්ගේ අඩු කිරීම දෙසට මාරු වී ඇත. ෆෙඩරල් සංචිතයේ තීරණ සහ වේලාව පිළිබඳව වෙළෙන්දෝ තවමත් අවිනිශ්චිතව සිටින අතර, නියාමකයා විසින් මුදල් ප්රතිපත්ති ලිහිල් කිරීමේ සම්භාවිතාව කෙරෙහි මූලික වශයෙන් ඔවුන්ගේ බලපෑම සඳහා සාර්ව ආර්ථික සංඛ්යාලේඛන පරීක්ෂා කිරීමට ඔවුන් යොමු කරයි.

● පසුගිය සතිය ආරම්භයේදී, එක්සත් ජනපද නිෂ්පාදන අංශයේ ව්යාපාරික ක්රියාකාරකම් (PMI) පිළිබඳ දුර්වල දත්ත හේතුවෙන් ඩොලරය පීඩනයට ලක් විය. ජුනි 3 වන සඳුදා, සැපයුම් කළමනාකරණය සඳහා වූ ආයතනය (ISM) වාර්තා කළේ මැයි මාසයේදී රටේ නිෂ්පාදන ක්රියාකාරකම් ඒකක 49.2 සිට 48.7 දක්වා අඩු වී ඇති බවයි (අනාවැකිය 49.6). දර්ශකය හැකිලීමේ ප්රදේශයේ (50 ට අඩු) පැවති බැවින්, සැප්තැම්බර් මාසයේ ෆෙඩරල් අනුපාත කප්පාදුවක් සිදුවිය හැකි බවට වෙළඳුන් සහ ආයෝජකයින් අතර අලුත් සමපේක්ෂනයක් පැවතුනි.

සේවා අංශයේ ව්යාපාරික ක්රියාකාරකම් දත්ත වලින් එක්සත් ජනපද මුදල් ඒකකයට යම් සහයක් ලැබිණි. මෙවර, PMI අගය ලකුණු 53.8 ක් වූ අතර එය පෙර අගය වූ 49.4 සහ 50.8 ක අනාවැකිය යන දෙකටම වඩා ඉහළ අගයක් ගත් අතර එය ඩොලරයට සහය දක්වන්නන් තරමක් සතුටු කළේය.

● ජුනි 6 බ්රහස්පතින්දා සාපේක්ෂව සන්සුන් විය. යුරෝපීය මහ බැංකුවේ පාලක කවුන්සිලය අපේක්ෂා කළ පරිදි පොලී අනුපාතය පදනම් ලකුණු 25 කින් (bps) 4.25% දක්වා අඩු කළේය. මෙම පියවර අනාවැකි සමඟ සම්පුර්ණයෙන්ම පෙලගැසී ඇති අතර දැනටමත් EUR/USD අගයන් වලට සාධක කර ඇත. සැලකිය යුතු කරුණක් නම්, ECB 2019 වසරේ සිට අනුපාත අඩු කර නොතිබූ අතර, 2022 ජූලි මාසයේ දී ඒවා ඉහළ නැංවීමට පටන් ගත් අතර, පසුගිය රැස්වීම් පහ තුළදී ඒවා එම මට්ටමේම නොවෙනස්ව තබා ඇත. සැප්තැම්බර් 2023 සිට, යුරෝ කලාපයේ උද්ධමනය 2.5% ට වඩා අඩු වී ඇති අතර, දිගු කාලයකදී පළමු වරට මෙම පියවර ගැනීමට නියාමකයාට ඉඩ සලසයි.

රැස්වීමෙන් පසු ECB ප්රකාශය පෙන්නුම් කළේ අනුපාත කප්පාදුව නොතකා, එහි මුදල් ප්රතිපත්තිය සීමාකාරීව පවතින බවයි. මෙම වසරේ සහ ඊළඟ වසරේ උද්ධමනය 2.0% ඉලක්කයට වඩා ඉහළින් පවතිනු ඇතැයි නියාමකයා අනාවැකි පළ කරයි. එබැවින් උද්ධමන ඉලක්කය සපුරා ගැනීම සඳහා අවශ්ය තාක් කල් පොලී අනුපාත සීමා සහිත මට්ටමක පවතිනු ඇත. ECB උද්ධමනය සඳහා එහි අනාවැකිය ඉහළ නැංවූ අතර, දැන් CPI 2024 හි 2.5%, 2025 දී 2.2% සහ 2026 හි 1.9% සාමාන්ය වනු ඇතැයි අපේක්ෂා කරයි.

● සඳහන් කළ පරිදි, මැයි මස අවසානයේ රොයිටර් විසින් සමීක්ෂණය කරන ලද සියලුම ආර්ථික විද්යාඥයින් 82 දෙනා විසින් අනාවැකි පළ කළ පරිදි, ECB හි වත්මන් තීරණය වෙළඳපල විසින් සම්පුර්ණයෙන්ම අපේක්ෂා කරන ලදී. වඩාත් කුතුහලය දනවන කරුණ නම් ඊළඟට කුමක් සිදුවේද යන්නයි. රොයිටර් ප්රතිචාර දැක්වූවන්ගෙන් තුනෙන් දෙකකට වඩා (82 න් 55) විශ්වාස කරන්නේ ECB හි පාලක සභාව මෙම වසරේ සැප්තැම්බර් සහ දෙසැම්බර් මාසවල අනුපාතය දෙගුණයකින් අඩු කරනු ඇති බවයි. ආර්ථික විද්යාඥයින්ගෙන් අඩකට වැඩි පිරිසක් එවැනි අනාවැකියක් පල කළ අප්රේල් සමීක්ෂණයට සාපේක්ෂව මෙම අගය වැඩි වී ඇත.

● එක්සත් ජනපද කම්කරු දෙපාර්තමේන්තු වාර්තාව නිකුත් කරන ලද ජූනි 7 සිකුරාදා ඩොලරයට සහය දක්වන්නන් සඳහා දේශීය ජයග්රහණයක් සිදු විය. අපේක්ෂිත 185K හා සසඳන විට ගොවිපල නොවන අංශයේ (NFP) නව රැකියා සංඛ්යාව මැයි මාසයේදී 272K විය. මෙම ප්රතිඵලය 165K හි සංශෝධිත අප්රේල් අගයට වඩා සැලකිය යුතු ලෙස වැඩි විය. දත්ත සාමාන්ය පැයක ඉපැයීම්වල අපේක්ෂිත ප්රමාණයට වඩා සැලකිය යුතු වැඩිවීමක් පෙන්නුම් කරයි, උද්ධමන දර්ශකයක්, 0.4% කින් වර්ධනය විය, පෙර අගය 0.2% මෙන් දෙගුණයක් සහ 0.3% ක අනාවැකි අගයට වඩා එකහමාරක ගුණයකින් වැඩි විය. අනපේක්ෂිත ලෙස 3.9% සිට 4.0% දක්වා ඉහළ ගිය විරැකියා අනුපාතය එකම සුළු සෘණාත්මක අගයයි. කෙසේ වෙතත්, සමස්තයක් වශයෙන්, මෙම දත්ත ඩොලරයට ප්රතිලාභ ලබා දුන් අතර, EUR/USD යුගලය, 1.0900 හි 3.5-සති සමාන්තර කලාපයේ ඉහළ මායිමෙන් ඉවතට පැන, එහි පහළ මායිම වන 1.0800 හි දී දින පහක කාලය අවසන් විය.

● නුදුරු අනාගතය සඳහා විශ්ලේෂකයින්ගේ අනාවැකිය සම්බන්ධයෙන්, ජූනි 7 සවස වන විට, එය තරමක් අපැහැදිලිය: විශේෂඥයින්ගෙන් 40% ක් යුගලයේ වර්ධනයට සහය ලබා දුන් අතර, එහි පහත වැටීම සඳහා ඒ හා සමාන සංඛ්යාවක් (40%) සහය දුන්හ. ඉතිරි 20% මධ්යස්ත තත්වයක් අපේක්ෂා කළහ. තාක්ෂණික විශ්ලේෂණය ද පැහැදිලි මග පෙන්වීමක් ලබා නොදේ. D1 මත ප්රවණතා දර්ශක අතර, 25% කොළ සහ 75% රතු වේ. ඔස්කිලේටර් අතර, 25% කොළ, 15% උදාසීන-අළු සහ 60% රතු වේ. නමුත් ඒවායින් තුනෙන් එකක් යුගලය අධික ලෙස විකුණා ඇති බවට සංඥා කරයි. ආසන්නතම ආධාරක මට්ටම් 1.0785, පසුව 1.0725-1.0740, 1.0665-1.0680, සහ 1.0600-1.0620 වේ. ප්රතිරෝධක කලාප 1.0865-1.0895, පසුව 1.0925-1.0940, 1.0980-1.1010, 1.1050, සහ 1.1100-1.1140 වේ.

● ඉදිරි සතිය ද ඉතා රසවත් වනු ඇත. ප්රධාන දිනය ජුනි 12 බදාදා වේ. මෙම දිනයේ දී, ජර්මනිය සහ එක්සත් ජනපදය සඳහා පාරිභෝගික උද්ධමනය (CPI) දත්ත නිකුත් කරනු ලබන අතර, එක්සත් ජනපද ෆෙඩරල් මහ බැංකුවේ FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) රැස්වීමෙන් පසුව නියාමකයා විසින් ප්රධාන පොලී අනුපාතය 5.50% හි නොවෙනස්ව තබා ගනු ඇතැයි අපේක්ෂා කෙරේ. එබැවින්, වෙළඳපල සහභාගිවන්නන් FOMC හි ආර්ථික ප්රක්ෂේපණ සාරාංශය සහ ෆෙඩරල් නායකත්වය විසින් පසුව පවත්වන මාධ්ය සාකච්ඡාව කෙරෙහි වැඩි අවධානයක් යොමු කරනු ඇත. ඊළඟ දවසේ, එනම් ජුනි 13 බ්රහස්පතින්දා, එක්සත් ජනපද නිෂ්පාදක මිල දර්ශක (PPI) දත්ත සහ ආරම්භක රැකියා විරහිත හිමිකම් අංක නිකුත් කරනු ඇත. සතිය අවසානයේදී, ජූනි 14 සිකුරාදා, මහ බැංකුවේ මුදල් ප්රතිපත්ති වාර්තාව සමාලෝචනය සඳහා ලබා ගත හැකි වනු ඇත.

USD/JPY: මුදල් ඇමැතිවරයා ප්රශ්නවලට පිළිතුරු දෙයි

● සතියකට පෙර, ජපාන මූල්ය බලධාරීන් එහි විනිමය අනුපාතිකයට සහය දැක්වීම සඳහා අප්රේල් 29 සහ මැයි 1 යන දිනවල දැඩි යෙන් මිලදී ගැනීම් සිදු කළේද යන්න තහවුරු කර නොමැති බව අපි ලිව්වෙමු. එවැනි මූල්ය මෙහෙයුම් සඳහා නව මාසික වාර්තාවක් තබමින් මෙම මුදල් මැදිහත්වීම් සඳහා ඩොලර් ට්රිලියන 9.4ක් (ඩොලර් බිලියන 60ක්) පමණ වැය කරන්නට ඇතැයි බ්ලූම්බර්ග් ඇස්තමේන්තු කළේය. මෙම වියදමේ දිගු කාලීන හෝ මධ්ය කාලීන සඵලතාවය පිළිබඳව අපි ප්රශ්න කළෙමු.

● ජපාන මුදල් අමාත්ය Shunichi Suzuki, අසන ලද ප්රශ්නවලට පිළිතුරු සැපයීමට ඉක්මන් වූ බැවින්, අපගේ සමාලෝචනය කියවූ බව පෙනේ. ඔහුගේ ප්රකාශයේ, ඔහු ප්රථමයෙන් තහවුරු කළේ (උපුටා ගැනීම): "මැයි අවසානයේ ජපානයේ විදේශ සංචිතවල පහත වැටීම මුදල් මැදිහත්වීම් අර්ධ වශයෙන් පිළිබිඹු කරයි." මෙයින් ඇඟවෙන්නේ යෙන් මිලදී ගැනීම් සත්ය වශයෙන්ම සිදු වූ බවයි. මීට අමතරව, අමාත්යවරයා සඳහන් කළේ, "එවැනි මැදිහත්වීම්වල ඵලදායිතාවය සලකා බැලිය යුතු" බවත්, ඒවායේ ශක්යතාව පිළිබඳව තමාට ඇති සැකය පෙන්නුම් කරන බවත්ය.

Suzuki මැදිහත්වීමේ අරමුදල්වල ප්රමාණය පිළිබඳව අදහස් දැක්වීමෙන් වැළකී සිටි නමුත් මුදල් මැදිහත්වීම් සඳහා අරමුදල්වල සීමාවක් නොමැති අතර, ඒවායේ භාවිතය සීමා වනු ඇති බව සඳහන් කළේය.

● කලින් සඳහන් කළ පරිදි, මැදිහත්වීම් වලට අමතරව (සහ ඒවාට ඇති බිය), ජාතික මුදල් සඳහා සහාය වීමට තවත් ක්රමයක් වන්නේ ජපාන බැංකුවේ (BoJ) මුදල් ප්රතිපත්තිය දැඩි කිරීමයි. පසුගිය සතියේ මුලදී, BoJ එහි ප්රමාණාත්මක ලිහිල් කිරීමේ (QE) වැඩසටහනේ පරිමාව අඩු කිරීමට සලකා බලමින් සිටින බවට කටකතා මගින් යෙන් සහාය ලැබුණි. එවැනි තීරණයක් ජපන් රජයේ බැඳුම්කර (JGBs) සඳහා ඉල්ලුම අඩු කළ හැකිය, ඒවායේ ප්රතිලාභ වැඩි කළ හැකිය (එය මිල සමඟ ප්රතිලෝමව සහසම්බන්ධ වේ) සහ යෙන් විනිමය අනුපාතයට ධනාත්මක බලපෑමක් ඇති කරයි. ජපාන බැංකුව ලබන සිකුරාදා, ජුනි 14 වන දින රැස්වීමේදී බැඳුම්කර මිලදී ගැනීම් අඩු කිරීම පිළිබඳව සාකච්ඡා කිරීමට අපේක්ෂා කෙරේ.

● ජූනි 4 වැනි අඟහරුවාදා, BoJ නියෝජ්ය ආණ්ඩුකාර Ryozo Himino දුර්වල යෙන් ආර්ථිකයට ඍණාත්මක ලෙස බලපෑ හැකි අතර උද්ධමනය ඉහළ යාමට හේතු විය හැකි බවට කනස්සල්ල තහවුරු කළේය. ඔහුට අනුව, අඩු ජාතික මුදල් අනුපාතයක් ආනයනික භාණ්ඩවල පිරිවැය වැඩි කරන අතර පරිභෝජනය අඩු කරයි, ඉහළ මිලක් හේතුවෙන් මිනිසුන් මිලදී ගැනීම ප්රමාද කරයි. කෙසේ වෙතත්, Ryozo Himino ප්රකාශ කළේ, ජපාන බැංකුව වැටුප් වර්ධනය මගින් උද්ධමනයට වැඩි කැමැත්තක් දක්වන බවත්, මෙය ගෘහස්ථ වියදම් සහ පරිභෝජනය වැඩි කිරීමට හේතු වන බැවිනි.

ජූනි 7 වන දින එක්සත් ජනපද ශ්රම වෙලඳපොල දත්ත ප්රකාශයට පත් කිරීමෙන් පසු යෙන් ඩොලරයට තවත් පහරක් ලැබුණි. එක්සත් ජනපදයේ වැටුප් වර්ධනය අප්රේල් මාසයේ ජපානයේ අඛණ්ඩව 25 වැනි මාසයේ වැටුප් පහත වැටීම සමග තියුනු ලෙස වෙනස් වීම නිසා USD/JPY යුගලය ඉහල ගියේය.

● USD/JPY පහත වැටීම සඳහා දිගු කාලීන සාධක නිර්මාණය කරමින්, යෙන් ක්ෂයවීම් වලට එරෙහිව නියාමකයා සක්රීයව සටන් කරනු ඇතැයි ආයෝජකයින් බලාපොරොත්තු වේ. දැනට එය 156.74 හි සතිය අවසන් විය.

● ආසන්න කාලය සඳහා විශ්ලේෂකයන්ගේ මධ්ය කාලීන අනාවැකිය පහත පරිදි වේ: BoJ රැස්වීමට පෙර 75% ක් යුගලයේ පහතයාම සහ යෙන් ශක්තිමත් වීම සඳහා සහය ලබා දුන් අතර ඉතිරි 25% ක් මධ්යස්ථ ස්ථාවරයක් ගත්හ. යුගලයේ ඉහළට ගමන් කිරීමට කිසිවෙකු කැමති වූයේ නැත. කෙසේ වෙතත්, තාක්ෂණික විශ්ලේෂණය වෙනස් පින්තූරයක් ඉදිරිපත් කරයි: D1 හි ප්රවණතා දර්ශකවලින් 100% ක්ම හරිත වර්ණ වේ. ඔස්කිලේටර් අතර, 35% කොළ, 55% උදාසීන-අළු සහ 10% පමණක් රතු වේ. ආසන්නතම ආධාරක මට්ටම 156.00-156.25 පමණ වන අතර, පසුව කලාප සහ මට්ටම් 155.45, 154.50-154.70, 153.10-153.60, 151.85-152.35, 150.80-151.00, 149.70-150.00, 148.40, සහ 147.30-147.60, 146.50 වේ. ආසන්නතම ප්රතිරෝධය 157.05-157.15, පසුව 157.70-158.00, 158.60 සහ 160.00-160.20 කලාපයේ වේ.

● ඉදිරි සතියේ සැලකිය යුතු සිදුවීම් අතරට ජපානයේ 2024 Q1 GDP දත්ත නිකුත් කරන ජුනි 10 වැනි සඳුදා සහ, ජපාන බැංකුවේ පාලක සභාව අනාගත මූල්ය ප්රතිපත්ති පිළිබඳ තීරණ ගන්නා ජූනි 14 සිකුරාදා ඇතුළත් වේ. කෙසේ වෙතත්, මහ බැංකුව මෙන්, යෙන් පොලී අනුපාතය නොවෙනස්ව පවතිනු ඇත.

ක්රිප්ටෝ මුදල්: බිට්කොයින් ඉහළට තල්ලු කරන්නේ කුමක් මගින් ද

● ජනවාරි මාසයේදී ස්පෝට් බිට්කොයින් ETF දියත් කිරීම ප්රමුඛ ක්රිප්ටෝ මුදල් සඳහා මිල වැඩිවීමක් ඇති කළේය. මාර්තු 12 වන දින, මෙම අරමුදල් වෙත ගලා ඒම ඩොලර් බිලියන 1 දක්වා ළඟා වූ අතර, මාර්තු 13 වන විට, BTC/USD නව සර්වකාලීන ඉහළම අගයක් දක්වා $ 73,743 දක්වා ඉහළ ගියේය. ඉන්පසුව නිශ්ශබ්දතාවයක් ඇති විය, පසුව නිවැරදි කිරීමක් සිදු වූ අතර අවසානයේ මැයි මාසයේදී වර්ධනය නැවත ආරම්භ විය. පසුගිය සතිය මුලදී, BTC-ETF වෙත ශුද්ධ ගලායාම ඩොලර් මිලියන 887 ක් වූ අතර, මෙම අරමුදල් ඉතිහාසයේ දෙවන විශාලතම අගය වේ. එහි ප්රතිඵලයක් වශයෙන්, BTC/USD යුගලය $70,000 මට්ටම බිඳ දමා $71,922 හි දේශීය ඉහළ අගයක් වාර්තා කළේය.

● නවක විශාල වෙළඳුන් (BTC 1,000කට වඩා වැඩි) ඔවුන්ගේ මුදල් පසුම්බිවලට දිනකට ඩොලර් බිලියන 1ක් එකතු කරමින් කැපී පෙනෙන සමුච්චයක් පෙන්නුම් කළහ. CryptoQuant හි ප්රධානියා, Ki Young Ju, ඔවුන්ගේ වර්තමාන හැසිරීම 2020 ට සමාන බව සටහන් කරයි. එකල, $10,000 පමණ ඒකාබද්ධ කිරීම මාස හයක් පමණ පැවති අතර ඉන් පසුව මිල මාස තුනකින් 2.5 ගුණයකින් වැඩි විය. මෙම නවක විශාල වෙළඳුන්ගේ ප්රධාන නියෝජිතයින්ට එක්සත් ජනපදයේ ප්රධාන ආයතනික ආයෝජකයින් ඇතුළත් වන අතර, කළමනාකරණය යටතේ ඩොලර් මිලියන 100 කට වඩා වැඩි වත්කම් ඇති සමාගම් වලින් Q1 හි (ඩොලර් බිලියන 4 ක් පමණ) ප්රාග්ධන BTC-ETF වෙත ගලා එන ප්රාග්ධනයෙන් තුනෙන් එකක් දායක විය.

● BTC-ETF වලට අමතරව, මෑත කාලීන වර්ධනයට සැලකිය යුතු ලෙස බලපෑවේ අප්රේල් මාසයේ අඩකින් අඩුවීමෙනි. Capriole Investments නිර්මාතෘ චාල්ස් එඩ්වර්ඩ්ස් පවසන පරිදි, Hash Ribbons දර්ශකය ඉදිරි සතිවලදී ඩිජිටල් රත්රන් මිලදී ගැනීමට "ප්රශස්ත සංඥාවක්" ලබා දෙයි. සති දෙකකට පෙර ආරම්භ වූ පතල්කරුවන් යටත් වීමේ තත්වය පෙන්වයි. හැෂ් අනුපාතයේ දින 30 චලනය වන සාමාන්යය දින 60 අනුපාතයට වඩා පහත වැටෙන විට මෙම කාල සීමාව සිදු වේ.

එඩ්වර්ඩ්ස් පවසන පරිදි, පතල් කම්කරුවන්ට යටත් වීම දළ වශයෙන් වසරකට වරක් සිදු වේ, සාමාන්යයෙන් මෙහෙයුම් නතර කිරීම්, බංකොලොත් වීම්, පවරා ගැනීම් හෝ මේ අවස්ථාවේ දී මෙන් අඩකින් අඩු වීම හේතුවෙන් වේ. බ්ලොක් ත්යාගය අඩකින් අඩු කිරීම උපකරණ ලාභ නොලබන අතර එය වසා දැමීමට සහ හෑෂ් අනුපාත පහත වැටීමට හේතු වේ. අවසාන පතල්කරුවන් යටත් වීම 2023 සැප්තැම්බර් මාසයේදී බිට්කොයින් $ 25,000 ක් පමණ වෙළඳාම් කරන ලදී.

නව වර්ධන ආවේගයක් ඇති වූ විට, ඊලඟ මධ්ය කාලීන ඉලක්කය $ 100,000 වනු ඇතැයි එඩ්වර්ඩ්ස් අනාවැකි පළ කරයි. කෙසේ වෙතත්, ගිම්හානය සාම්ප්රදායිකව මූල්ය වෙලඳපොලවල නිශ්චලතාවයක් දකින බැවින්, ඉහළට යන ආවේගය ප්රමාද විය හැකි බවට ඔහු අනතුරු අඟවයි.

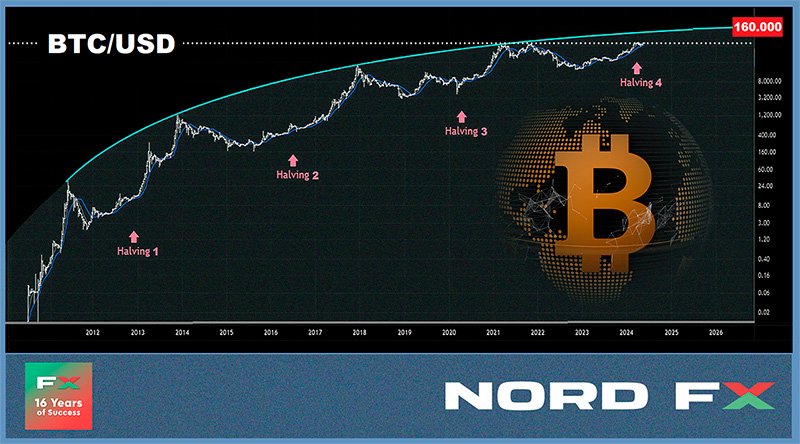

● වෝල් ස්ට්රීට් සහ Factor LLC ප්රධානී පීටර් බ්රැන්ඩ්ට් වෙළඳපල චක්රවල "විශිෂ්ට සමමිතිය" ඉස්මතු කරයි, පහළ සහ ඉහල අගය අතර සති අඩකින් අඩු කරයි. Brandt ගේ ආකෘතිය නිවැරදි නම්, BTC ලබන වසරේ සැප්තැම්බර් වන විට $ 130,000-160,000 අතර උපරිමයට ළඟා විය යුතුය.

ව්යාපාර ආයෝජකයෙකු වන චමත් පලිහපිටිය වඩාත් සුභවාදී අනාවැකියක් ඉදිරිපත් කරයි. බිට්කොයින් හි අර්ධයෙන් පසු චලනය විශ්ලේෂණය කරමින්, මෙම සිදුවීමෙන් මාස 12-18 කට පසුව ක්රිප්ටෝ මුදල් එහි විශාලතම වර්ධනය අත්කර ගත් බව ඔහු සටහන් කරයි. පලිහපිටිය අනාවැකි පළ කරන්නේ තුන්වන භාගයෙන් පසු වර්ධන ගමන්මග නැවත නැවතත් සිදු වුවහොත්, 2025 ඔක්තෝබර් වන විට බිට්කොයින් හි මිල $ 500,000 දක්වා ළඟා විය හැකි බවයි. පසුගිය චක්ර දෙකේ සාමාන්ය සංඛ්යා භාවිතා කරමින්, ඉලක්කය ඩොලර් මිලියන 1.14 කි.

● ඉදිරි සති සඳහා, විශ්ලේෂක Rekt Capital විශ්වාස කරන්නේ ඩිජිටල් රත්රන් විශ්වාසයෙන් යුතුව $ 72,000-$73,000 ප්රතිරෝධක කලාපය ජය ගැනීමට අවශ්ය වනු ඇති බවයි. ජනප්රිය ක්රිප්ටෝ මුදල් විශේෂඥ Ali Martinez අනාවැකි BTC $79,600 ක මිල පරාසයට ගමන් කරනු ඇත. AI PricePredictions යෝජනා කරන්නේ බිට්කොයින් තීරනාත්මක $70,000 සීමාවට ඉහලින් ස්ථිරව ස්ථාපිත කිරීමට පමණක් නොව, ජූනි මස අවසානය වන විට $75,245 දක්වා වර්ධනය වෙමින් පවතින බවයි. මෙම අනාවැකිය Relative Strength Index (RSI), Bolinger Bands (BB) සහ Moving Average Convergence Divergence (MACD) වැනි තාක්ෂණික විශ්ලේෂණ දර්ශක මත පදනම් වේ.

● ක්රිප්ටෝ වෙළඳපොලේ ඉදිරි වර්ධනයට සාධක දෙකක් හේතු විය හැක: S-1 යෙදුම් සඳහා SEC අනුමැතියෙන් පසුව එතීරියම් මත පදනම් වූ ස්ථාන හුවමාරු-වෙළඳාම අරමුදල් දියත් කිරීම සහ එක්සත් ජනපද ජනාධිපතිවරණ. බ්ලූම්බර්ග් විනිමය විශ්ලේෂක ජේම්ස් සෙෆාර්ට්ට අනුව, ජූනි මැද වන විට SEC විසින් අයදුම්පත් අනුමත කරනු ඇත, නමුත් ඒ සඳහා "සති හෝ මාස" ගත විය හැකිය. JP Morgan විශේෂඥයින් විශ්වාස කරන්නේ ETH-ETF පිළිබඳ SEC හි තීරණය එක්සත් ජනපද ජනාධිපතිවරනයට පෙර දේශපාලනිකව අභිප්රේරණය වූවක් බවයි. මේ මැතිවරණයම ඉහළයාමේ රැලියක දෙවැනි සාධකයයි.

● BTC-ETF නිකුත් කරන්නා වන ග්රේස්කේල් විසින් අනුග්රහය දක්වන ලද මෑත කාලීන Harris Poll සමීක්ෂණයකින් හෙළි වූයේ භූ දේශපාලනික ආතතීන් සහ උද්ධමනය වැඩි ඇමරිකානු ඡන්දදායකයින් බිට්කොයින් සලකා බැලීමට පොළඹවන බවයි. එක්සත් ජනපද ඡන්දදායකයින් 1,700 කට අධික සංඛ්යාවක් ඇතුළත් වූ සමීක්ෂණයෙන් හෙළි වූයේ 77% ක් විශ්වාස කරන්නේ ජනාධිපති අපේක්ෂකයින්ට අවම වශයෙන් ක්රිප්ටෝ මුදල් පිළිබඳ යම් අවබෝධයක් තිබිය යුතු බවයි. මීට අමතරව, 47% ඔවුන්ගේ ආයෝජන කළඹ තුළ ක්රිප්ටෝ මුදල් ඇතුළත් කිරීමට සැලසුම් කරයි, එය පසුගිය වසරේ 40% සිට ඉහළ ගොස් ඇත. සැලකිය යුතු ලෙස, වැඩිහිටි ඡන්දදායකයින්ගෙන් 9% BTC-ETF අනුමැතියෙන් පසුව බිට්කොයින් සහ අනෙකුත් ක්රිප්ටෝ වත්කම් කෙරෙහි වැඩි උනන්දුවක් වාර්තා කළේය. NYDIG ට අනුව, එක්සත් ජනපදයේ මුළු ක්රිප්ටෝ මුදල් ප්රජාව දැනට පුරවැසියන් මිලියන 46කට අධික සංඛ්යාවක් හෝ වැඩිහිටි ජනගහනයෙන් 22%ක් වේ.

මෙම තත්ත්වය ඇගයීමට ලක් කරමින්, ආර්ජන්ටිනාවේ ව්යවසායකයෙකු සහ ව්යාපාර සමාගමක් වන Xapo හි ප්රධාන විධායක නිලධාරී Wences Casares, ද්විත්ව මුදල් ක්රමයක් අනුගමනය කළ පළමු රටවලින් එකක් විය හැකි බව විශ්වාස කරයි. මෙම අවස්ථාවේ දී, ඩොලරය එදිනෙදා භාණ්ඩ හා සේවා සමඟ ගනුදෙනු සඳහා භාවිතා කරනු ඇති අතර, ක්රිප්ටෝ මුදල් වටිනාකම් ගබඩාවක් වනු ඇත.

● මෙය ලියන අවස්ථාව වන විට, ජූනි 7 සිකුරාදා සවස, BTC/USD යුගලය $69,220 හි ගනුදෙනු වේ. සම්පූර්ණ ක්රිප්ටෝ වෙළඳපල ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 2.54 (සතියකට පෙර ඩොලර් ට්රිලියන 2.53) වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය සතිය තුළ ඒකක 73 සිට 77 දක්වා ඉහළ ගොස්, ඉල්ලුම කලාපයේ සිට දැඩි ඉල්ලුම කලාපය දක්වා ගමන් කරයි.

● අවසාන වශයෙන්, බිට්කොයින් සහ එතීරියම් වලින් පසු එක්සත් ජනපදයේ ස්ථානීය ETF දියත් කිරීම සඳහා ඊළඟ අපේක්ෂකයා සඳහා වන අනාවැකිය. Galaxy Digital හි ප්රධාන විධායක නිලධාරී Mike Novogratz විශ්වාස කරන්නේ එය Solana වනු ඇති අතර එය පසුගිය වසර පුරා ආකර්ෂණීය ප්රතිඵල පෙන්වූ බවයි. 2023 අවසානයේ SOL $ 21 ක් පමණ වූ නමුත් 2024 මාර්තු වන විට $ 200 ඉක්මවූ අතර එය දස ගුණයක වර්ධනයක් පෙන්නුම් කරයි. දැනට, SOL $ 172 ක් පමණ වන අතර වෙළඳපල ප්රාග්ධනීකරණයේ පස්වන ස්ථානයේ සිටී. Solana හි වත්මන් තත්ත්වය අනුව, Novogratz මෙම අනෙකුත් ප්රධාන ක්රිප්ටෝ මුදල ස්ථානීය ETF සංචිතයට ඇතුළත් කිරීමට හොඳ අවස්ථාවක් ඇති බව විශ්වාස කරයි. මෑතකදී BKCM ආයෝජන සමාගමේ ප්රධාන විධායක නිලධාරී බ්රයන් කෙලී ද එවැනිම අදහසක් ප්රකාශ කළේය.

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න