EUR/USD: ඩොලරයේ වර්ධනය අවසන්?

- ඩොලර් රැලිය අවසන් වී තිබේද? මෙම ප්රශ්නයට පිළිතුර දිනෙන් දින වඩ වඩාත් තහවුරු වේ. එක්සත් ජනපද මුදල් ඒකකය දුර්වල වීමට හේතුව ෆෙඩරල් මහ බැංකුවේ පොලී අනුපාතයයි. මෙය අනෙක් අතට, නියාමකයාගේ මුදල් ප්රතිපත්තිය තීරණය කරන එක්සත් ජනපදයේ ශ්රම වෙලඳපොලේ තත්වය සහ උද්ධමනය මත රඳා පවතී.

අවම වශයෙන් ශ්රම වෙළඳපොළ හොඳින් ක්රියාත්මක වන බව මෑත දත්ත පෙන්වා දෙයි. එ.ජ. කෘෂිකාර්මික අංශයෙන් (NFP) පිටත නිර්මාණය වූ නව රැකියා සංඛ්යාව ඔක්තෝම්බර් මාසයේදී 261K වූ අතර එය 200K ක් වූ අනාවැකි පල කල අගයට වඩා වැඩිය. ආරම්භක රැකියා විරහිත හිමිකම් ගණන වැඩි වුවද, වර්ධනය නොවැදගත් වූ අතර, 220K ක අනාවැකි පල කිරීමත් සමඟ, එය සත්ය වශයෙන්ම 225K (මාසයකට පෙර 218K) විය.

උද්ධමනය සම්බන්ධයෙන් ගත් කල, නොවැම්බර් 10 බ්රහස්පතින්දා ප්රකාශයට පත් කරන ලද දත්ත, පෙර අගයන් සහ අනාවැකි යන දෙකටම වඩා බෙහෙවින් යහපත් විය. මූලික පාරිභෝගික උද්ධමනය (CPI) ඔක්තෝම්බර් මාසයේදී 0.3% කින් වැඩි වූ අතර එය අනාවැකි පල කල 0.5% සහ පෙර සැප්තැම්බර් අගය 0.6% යන අගයන් දෙකටම වඩා අඩුය. මූලික උද්ධමනයේ වාර්ෂික වර්ධන වේගය 6.3% දක්වා අඩු විය (6.5% ක අනාවැකි පල කල අගයට එරෙහිව, මාසයකට පෙර 6.6%).

CPI හි මෙම වෙනස් වීමේ අනුපාතය පසුගිය මාස 9 තුළ මන්දගාමී වන අතර තියුණු පොලී අනුපාත වැඩිවීම් මාලාවක් අවසානයේ අපේක්ෂිත බලපෑමක් ඇති කර ඇති බව පෙන්නුම් කරයි. වෙලඳපොල සහභාගිවන්නන් වහාම තීරණය කර ඇත්තේ ෆෙඩරල් මහ බැංකුව දැන් පොලී අනුපාත වැඩිවීමේ වේගය අඩු කිරීමට ඉඩ ඇති බවයි. එහි ප්රතිඵලයක් වශයෙන්, DXY ඩොලර් දර්ශකය 2.1% අහිමි වෙමින් දැඩි උච්චතම ස්ථානයකට ගිය අතර එය 2015 දෙසැම්බර් මාසයේ සිට වාර්තාගත පහත වැටීමක් විය.

FOMC (ෆෙඩරල් විවෘත වෙලඳපොල කමිටුව) හි මීළඟ දෙසැම්බර් රැස්වීමේදී එක්සත් ජනපද ෆෙඩරල් සංචිතය පදනම් ලකුණු 75 කින් (bp) අනුපාතය වැඩි කිරීමේ සම්භාවිතාව දැන් ශුන්යයට ආසන්නය. අනාගත වෙළඳපොළ අපේක්ෂා කරන්නේ එය 50 bp කින් පමණක් ඉහළ යනු ඇති බවයි. 2023 හි අනුපාතයේ උපරිම අගය දැන් 4.9% ලෙස අනාවැකි පල කර ඇති අතර එයට මැයි මාසයේදී ළඟා විය හැකිය (සතියකට පෙර අනාවැකියක් මගින් ජුනි මාසයේදී 5.14% ක උපරිමයක් පිළිබඳව අනාවැකි පල කරන ලදී).

මේ සියල්ල සත්ය වශයෙන්ම ඉදිරි මාසවලදී ඩොලරයේ ශක්තිමත් වීමේ නව රැල්ලක් බැහැර නොකරයි. නමුත් බොහෝ දේ භූ දේශපාලනික තත්ත්වය සහ අනෙකුත් නියාමකයින්ගේ ක්රියාවන් මත රඳා පවතී. බොහෝ විශ්ලේෂකයින් විශ්වාස කරන්නේ ෆෙඩරල් මහ බැංකුව (QT) විසින් මුදල් දැඩි කිරීමේ වේගය මන්දගාමී වීම ප්රතිවාදී මුදල් වලට ඩොලරයට වඩා ඵලදායි ලෙස මුහුණ දීමට ඉඩ සලසන බවයි. අනෙකුත් රටවල මහ බැංකු මේ වන විට ඇමරිකාවේ අනුපාතයට සමාන වේගයකින් තම අනුපාත ඉහළ නැංවීමට කාලය නොමැතිව අල්ලා ගැනීමේ කාර්යභාරය ඉටු කරයි. ෆෙඩරල් බැංකුව වඩාත් සෙමින් ගමන් කරන්නේ නම් (සහ යම් අවස්ථාවක දී, සම්පූර්ණයෙන්ම මන්දගාමී වේ), ඔවුන්ගේ ඇමරිකානු සහකරු අභිබවා යාමට නොහැකි නම්, අවම වශයෙන් පරතරය නැති කිරීමට හෝ එය අල්ලා ගැනීමට ඔවුන්ට හැකි වනු ඇත.

මෙහිදී අපට උදාහරණයක් ලෙස යුරෝ කලාපය දැක්විය හැක. ඔක්තෝබර් සඳහා මූලික Eurostat දත්ත වලට අනුව, මෙහි උද්ධමනය වාර්තාගත 10.7% දක්වා ළඟා විය. මෙය ECB හි ඉලක්ක මට්ටම 2.0% ක් පමණක් වුවද. එබැවින්, යුරෝපීය මහ බැංකුවේ ප්රධානී ක්රිස්ටීන් ලගාර්ඩ් ප්රකාශ කළ පරිදි, ආර්ථික වර්ධනයේ මන්දගාමිත්වය නොතකා, අනුපාත ඉහල දැමීම හැර නියාමකයාට වෙනත් විකල්පයක් නැත.

වෙළඳපල මනෝභාවය වෙනස් වීම EUR/USD යුගලය උතුරු දෙසට ආපසු හැරීමකට හේතු විය. එය සතියකට පෙර නොවැම්බර් 04 වැනි දින 0.9750 කලාපයේ වෙළඳාම් කළ අතර, නොවැම්බර් 11 සිකුරාදා දින එය 1.0363 ක උසකින් උපරිමයකට පත් විය. දින පහේ කාලපරිච්ඡේදයේ අවසාන අගය එය ආසන්නයේම 1.0357, මට්ටමේ සඳහන් විය.

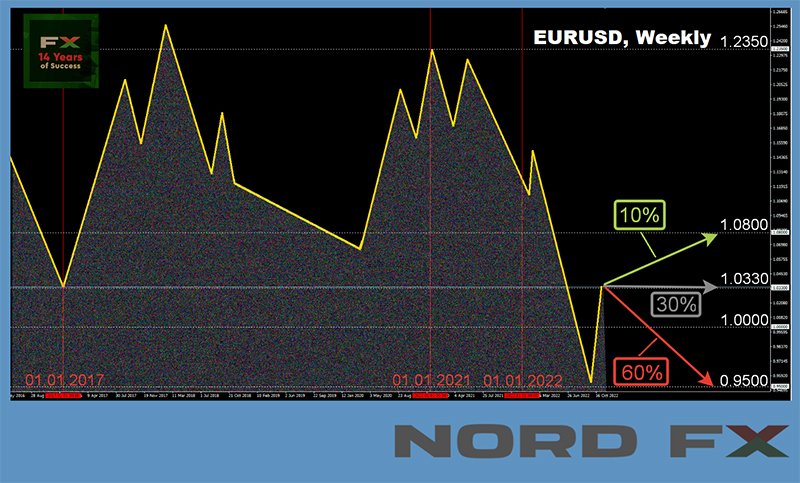

බොහෝ විශ්ලේෂකයින් නුදුරු අනාගතයේ දී යුගලය නැවත දකුණට පැමිණෙනු ඇතැයි අපේක්ෂා කරයි, 60%, සහ උතුරට තවදුරටත් ගමන් කිරීමට අපේක්ෂා කරන්නේ 10% ක් පමණි. විශේෂඥයින්ගෙන් ඉතිරි 30% නැගෙනහිර දෙසට යොමු කරයි. D1 මත ඔස්කිලේටර් අතර තත්වය වෙනස් වේ. ඔස්කිලේටර වලින් 100%ක්ම කොළ පැහැයෙන් වර්ණගන්වා ඇති අතර ඒවායින් තුනෙන් එකක් අධි මිලට ගත් කලාපයේ ඇත. ප්රවණතා දර්ශක අතර, හරිත ඒවාට ද වාසියක් ඇත: 85% යුගලය මිලදී ගැනීමට උපදෙස් දෙන අතර 15% විකිණීමට උපදෙස් දෙයි. EUR/USD සඳහා ක්ෂණික ආධාරක අගය 1.0315 වේ. පසුව මට්ටම් සහ කලාප 1.0254, 1.0130, 1.0070, 0.9950-1.0010, 0.9885, 0.9825, 0.9750, 0.9700, 0.9645, 0.9580 සහ අවසාන වශයෙන් 0.95 හි සැප්තැම්බර් 28 අවමය වේ. පහතයාමේ ඊළඟ ඉලක්කය 0.9500 කි. ඉහළයාම 1.0375, 1.0470, 1.0620, 1.0750, 1.0865, 1.0935 මට්ටම්වල ප්රතිරෝධය සපුරාලනු ඇත.

එළඹෙන සතියේ විශේෂ අවස්ථා අතරට නොවැම්බර් 15 අඟහරුවාදා මූලික යුරෝ කලාපීය GDP දත්ත නිකුත් කිරීම ඇතුළත් වේ. ජර්මනියේ ZEW ආර්ථික හැඟීම් දර්ශකය සහ එක්සත් ජනපදයේ නිෂ්පාදක මිල දර්ශකය (PPI) එදිනම ප්රකාශයට පත් කෙරේ. එක්සත් ජනපදයේ සිල්ලර විකුණුම් පිළිබඳ දත්ත බදාදා, ඔක්තෝබර් 16 වන දින පැමිණෙන අතර, ඔක්තෝබර් 17 බ්රහස්පතින්දා යුරෝ කලාපයේ පාරිභෝගික මිල දර්ශකය (CPI) වැනි වැදගත් උද්ධමන දර්ශකයක් ප්රකාශයට පත් කිරීම දෙස වෙළෙඳපොළ බලා සිටිනු ඇත. ECB සභාපති Christine Lagarde නොවැම්බර් 16 සහ 18 යන දිනවල කතා කිරීමට නියමිතය.

GBP/USD: එක්සත් රාජධානියේ ආර්ථිකය අවපාතයකට ඇද වැටුනි

- එංගලන්ත බැංකුව (BoE), නොවැම්බර් 3 වැනි දින රැස්වීමේදී මෙන්ම ෆෙඩරල් මහ බැංකුවේ දී 2.25% සිට 3.00% දක්වා ප්රධාන අනුපාතය 0.75% කින් ඉහළ නැංවූ බව මතක තබා ගන්න. මෙම පියවර 1980 ගණන්වල අගභාගයේ සිට එක් වරක් සිදු වූ ප්රබලම අනුපාත ඉහළ යාමයි. ඒ අතරම, එංගලන්ත බැංකුවේ (BoE) ප්රධානී ඇන්ඩෲ බේලි නොවැම්බර් 11 සිකුරාදා ප්රකාශ කළේ "ඉදිරි මාසවලදී තවත් පොලී අනුපාත ඉහල දැමීමට ඉඩ ඇත" සහ "උද්ධමනය මැඩපැවැත්වීමේ උත්සාහයන් මාස 18 සිට අවුරුදු දෙකක් දක්වා ගැනීමට ඉඩ ඇති බවයි." බ්රිතාන්ය මහ බැංකුවේ මුදල් ප්රතිපත්ති කමිටුවේ සාමාජිකයෙකු වන Silvana Tenreiro ආසන්න වශයෙන් එම දිනයන් ප්රකාශයට පත් කළේය. ඇයට අනුව, මුදල් ප්රතිපත්තිය ලිහිල් කිරීමට සමහර විට 2024 දී සිදුවනු ඇත.

කෙසේ වෙතත්, BoE පවුම් අනුපාතය වැඩි කරන්නේ කවදාද සහ කොපමණ වේද යන්න තවමත් පැහැදිලි නැත. පසුගිය සතියේ නිකුත් කරන ලද එක්සත් රාජධානියේ GDP දත්ත, -0.5% හි අනාවැකි පල කල අගයට වඩා අඩු වුවද, Q3 හි ආර්ථිකයේ -0.2% කින් පහත වැටීමක් පෙන්නුම් කරමින් තවමත් සෘණ කලාපයට ගමන් කරයි. මෙය කාර්තු 6 ක පළමු පහත වැටීම වූ අතර, එය දිගු අවපාතයකට රට ඇද වැටීම ආරම්භ කළ බව පෙනේ, එය ප්රමාණාත්මක දැඩි කිරීම (QT) දිගටම පැවතුනහොත්, එංගලන්ත බැංකුවට අනුව, වසර 2 ක් පමණ පැවතිය හැකිය.

Bank of America Global Research හි ආර්ථික විද්යාඥයින් බලශක්ති මිල ගණන් සහ මහ බැංකු ප්රතිපත්ති සාමාන්යකරණයේ වේගය G10 මුදල්වලට බලපාන ආකාරය විශ්ලේෂණය කළහ. එහි ප්රතිඵලයක් වශයෙන්, ගෙවුම් ශේෂයේ ගතිකත්වය 2023 දී යුරෝ, නවසීලන්ත ඩොලරය සහ බ්රිතාන්ය පවුම වැනි මුදල් ඒකක සඳහා බාධාවක් වනු ඇතැයි ඔවුහු නිගමනය කළහ.

මේ අතර, එක්සත් ජනපදයේ මන්දගාමී උද්ධමනය පිළිබඳ දත්ත පසුබිමට එරෙහිව, GBP/USD, මෙන්ම EUR/USD, ඉහළ ගොස්, සතිය තුළ ආසන්න වශයෙන් පොයින්ට් 555 එකතු කර 1.1854 හි සතියේ ඉහළම අගයට ළඟා විය. වෙළඳ සැසියේ අවසාන අගය 1.1843 ලෙස සනිටුහන් විය. තවද, ඇමරිකානු ආයෝජන බැංකුවේ Brown Brothers Harriman (BBH) හි උපායමාර්ගිකයින්ට අනුව, පවුම 1.1900 හි අගෝස්තු 26 ඉහළම අගය ඉක්මනින් පරීක්ෂා කරනු ඇත.

නුදුරු අනාගතය සඳහා විශ්ලේෂකයින්ගේ මාධ්ය කාලින අනාවැකිය සම්බන්ධයෙන් ගත් කල, මෙහි ඉහළයාමට 25% ක සහයක් ලැබී ඇති අතර පහතයාමට 35% ක් සහ ඉතිරි 40% විශේෂඥයින් මධ්යස්ථව සිටීමට කැමැත්තක් දක්වයි. D1 මත ඔස්කිලේටර් අතර, 100% හරිත පැත්තේ ඇති අතර, එයින් 25% යුගලය අධික ලෙස මිල දී ගෙන ඇති බවට සංඥා කරයි. ප්රවණතා දර්ශක අතර තත්වය EUR/USD යුගලයට සමාන වේ: හරිතයන්ට පක්ෂව 85% සහ රක්ත වර්ණයට 15% දක්වා. බ්රිතාන්ය මුදල් සඳහා මට්ටම් සහ ආධාරක කලාප: 1.1800-1.1830, 1.1700-1.1715, 1.1645, 1.1475-1.1500, 1.1350, 1.1230, 1.1150, 1.1100, 1.1060, 1.0985-1.1000, 1.0750, 1.0500 සහ සැප්තැම්බර් 28 අවම අගය වූ 1.0350. යුගලය උතුරට ගමන් කරන විට, ඉහළයාම 1.1900, 1.1960, 1.2135, 1.2210, 1.2290-1.2330, 1.2425 සහ 1.2575-1.2610 මට්ටම්වල ප්රතිරෝධය ලබා ගනී.

එළඹෙන සතියේ සිදුවීම් වලින්, නොවැම්බර් 15 අඟහරුවාදා නිකුත් කෙරෙන එක්සත් රාජධානියේ විරැකියාව සහ වැටුප් පිළිබඳ දත්ත අවධානය ආකර්ෂණය කරයි. පාරිභෝගික මිල දර්ශකයේ (CPI) අගය පසුදා එනම් නොවැම්බර් 16 වැනි බදාදා ප්රසිද්ධියට පත් වනු ඇති අතර එක්සත් රාජධානියේ උද්ධමන වාර්තාව ද නිකුත් වනු ඇත. එක්සත් රාජධානියේ සිල්ලර විකුණුම් පිළිබඳ දත්ත වැඩ කරන සතිය අවසානයේ නොවැම්බර් 18 සිකුරාදා ප්රකාශයට පත් කෙරේ.

USD/JPY: යෙන් හි ශක්තිය දුර්වල ඩොලරයයි

- ඩොලරයේ පහත වැටීම USD/JPY ඉක්මවා නොගිය බව පැහැදිලිය, එහි ප්රතිඵලයක් වශයෙන්, 2022 අගෝස්තු අග - සැප්තැම්බර් මුල අගයන් වෙත නැවත පැමිණ ඇත. සතියේ අවම අගය නොවැම්බර් 11 සිකුරාදා 138.46 ට වාර්තා විය. 138.65 කින් අවසන් විය. එවැනි චලනයක් සඳහා හේතුව 'යෙන්' ශක්තිමත් වීම නොව ජපාන බැංකුවේ (BoJ) මුදල් මැදිහත්වීම් නොව ඩොලරයේ සාමාන්ය දුර්වල වීම බව පැහැදිලිය.

USD/JPY වසර 32ක ඉහළම අගයට පත් කරමින් ඔක්තෝබර් 21 වන දින 151.94ට ළඟා වූ පසු, BoJ එහි ජාතික මුදල් සඳහා ආධාර කිරීම සඳහා අවම වශයෙන් ඩොලර් බිලියන 30ක් විකුණා දැමූ බව මතක තබා ගන්න. ඉන්පසු එය දිගටම මැදිහත් විය.

මුදල් අමාත්ය Shinichi Suzuki නොවැම්බර් 4 දා කියා සිටියේ මැදිහත් වීමෙන් මුදල් යම් යම් මට්ටම්වලට යැවීමට රජයට අදහසක් නොමැති බවයි. විනිමය අනුපාතිකය මූලික දර්ශක පිළිබිඹු කරමින් ස්ථාවරව ගමන් කළ යුතු බව ඔහු සඳහන් කළේය. නමුත් ජපාන ආර්ථිකයේ කිසිදු මූලික වෙනසක් නොමැතිව සහ ජපාන බැංකුවෙන් කිසිදු මූල්ය පිරිවැයක් නොමැතිව ඩොලරය දැන් දින කිහිපයකින් ඒකක 800 කින් පමණ පසු බැස ඇත. මෙය සිදු වූයේ ෆෙඩරල් මහ බැංකුව පොලී අනුපාත ඉහළ නැංවීමේ අනුපාතය අඩු කළ හැකි බවට වූ අපේක්ෂාවන් නිසා පමණි.

එය අඩු නොකළහොත් කුමක් කළ යුතුද? ජපාන මහ බැංකුව මැදිහත්වීම් එකක් හෝ කිහිපයක් පිළිබඳව තීරණය කරයිද? සහ මේ සඳහා ප්රමාණවත් මුදලක් එහි තිබේද? ජපාන බැංකුව ultra-dove විනිමය අනුපාතිකයෙන් ඉවත්ව නොයන අතර එය සෘණ මට්ටමේ -0.1%ක තබා ගන්නා බැවින්, යෙන් සඳහා ආධාර කිරීම සඳහා වන දෙවන මෙවලම වන පොලී අනුපාතය, බොහෝ විට අමතක විය හැක.

ඩොලරය ඉක්මනින්, අවම වශයෙන් පාඩු වලින් කොටසක් ආපසු ලබා ගැනීමට උත්සාහ කරන අතර USD/JPY උතුරට හැරෙනු ඇතැයි විශ්ලේෂකයින්ගෙන් 65% ක් අපේක්ෂා කරයි. ඉතිරි 35% පහත වැටීම දිගටම පැවතීමට සහය ලබා දෙයි. D1 මත ඔස්කිලේටර් සඳහා, තත්වය මේ ආකාරයෙන් පෙනේ: 80% ක් දකුණු දෙස බලයි, ඔවුන්ගෙන් තුනෙන් එකක් අධික ලෙස විකුණන ලද කලාපයේ ඇත, 20% ක් උතුරට ඔවුන්ගේ ඇස් යොමු කර ඇත. ප්රවණතා දර්ශක අතර, කොළ සහ රතු අනුපාතය 15% සිට 85% දක්වා දෙවැන්නට පක්ෂව වේ. ආසන්නතම ශක්තිමත් ආධාරක මට්ටම 138.45 කලාපයේ පිහිටා ඇති අතර, පසුව මට්ටම් 137.50, 135.55, 134.55 සහ කලාපය 131.35-131.75 වේ. මට්ටම් සහ ප්රතිරෝධක කලාප: 139.05, 140.20, 143.75, 145.25, 146.85-147.00, 148.45, 149.45, 150.00 සහ 151.55 වේ. 152.00 ට වඩා ඉහළට ස්ථානයක් ලබා ගැනීම ඉහළයාමේ අරමුණයි. එවිට 1990 ඉහළම අගය වන 158.00 පමණ වේ.

ජපාන ආර්ථිකයේ තත්ත්වය පිළිබඳ සාර්ව සංඛ්යාලේඛන නිකුත් කිරීම සම්බන්ධයෙන් සැලකීමේ දී, අපට 2022 Q3 සඳහා රටේ දළ දේශීය නිෂ්පාදිතය පිළිබඳ දත්ත නොවැම්බර් 15 අඟහරුවාදා නිකුත් වනු ඇත. අනාවැකියට අනුව, දළ දේශීය නිෂ්පාදිතය 0.9% සිට 0.3% දක්වා අඩු වනු ඇත. අනාවැකිය සැබෑ වුවහොත්, එය ජපන් බැංකුවේ පොලී අනුපාතිකය එම සෘණ මට්ටමේ තබා ගැනීමට තවත් තර්කයක් වනු ඇත.

ක්රිප්ටෝ මුදල්: සතිය සිදු වූ සිදුවීම් ද්විත්වයයි

- පසුගිය සතිය සිදුවීම් දෙකකින් සලකුණු විය. පළමුවැන්න මගින් ආයෝජකයින් ඇදහිය නොහැකි ශෝකයකට පත්කරනු ලැබූ අතර දෙවැන්න මගින් සෑම දෙයක්ම එතරම් නරක නොවන බවට බලාපොරොත්තුවක් ලබා දුන්නේය. ඒ අනුව, ඒවා එකින් එක.

සිදුවීම් අංක 1 FTX හුවමාරුවේ බංකොලොත්භාවය සිදු විය. FTX ප්රධාන විධායක නිලධාරී Sam Bankman-Fried සතු ක්රිප්ටෝ වෙළඳ සමාගමක් වන Alameda Research හි ද්රවශීලතා අර්බුදය පිළිබඳව දැනගත් පසු, Binance CEO, Chang Peng Zhao විසින් FTT ටෝකන විකිණීම පිළිබඳ පණිවිඩයක් ප්රකාශයට පත් කළේය. FTT යනු FTX කණ්ඩායම විසින් නිර්මාණය කරන ලද සංකේතයක් බව මතක තබා ගන්න, Chang Peng Zhao ගේ ක්රියාවන් වහාම එහි අගය වේගයෙන් පහත වැටීමට හේතු විය. FTX භාවිතා කරන්නන් ඔවුන්ගේ ඉතුරුම් ඉවත් කර ගැනීමට විශාල වශයෙන් උත්සාහ කිරීමට පටන් ගත්හ. ඩොලර් බිලියනයක පමණ ක්රිප්ටෝ මුදල් සහ stablecoins හුවමාරුවෙන් ඉවත් වූ අතර එහි ශේෂය සෘණාත්මක විය. FTT වලට අමතරව, FTX සහ Alameda යන ද්විත්වයටම සම්බන්ධ වන Solana ව්යාපෘතියේ Sol සහ අනෙකුත් ටෝකන් වල මිලද තියුනු ලෙස පහත වැටුනි.

අනෙකුත් ක්රිප්ටෝ මුදල් ද පහත වැටීමට බලපා ඇත. ආයෝජකයින් ඕනෑම අවදානම් වත්කමක අසාර්ථක වීමක් දැකීමට කැමති නැති අතර, එක් සමාගමක බිඳවැටීම අනෙක් අයගේ පැවැත්මට තර්ජනයක් වන විට ඇතිවන බලපෑමට ඔවුන් බිය වෙති.

දිරිගන්වනසුලු තොරතුරු Binance හි ප්රධානියාගෙන් පැමිණියේය: Chang Peng Zhao නොවැම්බර් 08 දින නිවේදනය කළේ ඔහුගේ හුවමාරුව බංකොලොත් FTX මිලදී ගැනීමට යන බවයි. (සමහර ඇස්තමේන්තු වලට අනුව, එහි අයවැයේ "කුහරය" ඩොලර් බිලියන 8 ක් පමණ වේ). කෙසේ වෙතත්, ගනුදෙනුව සිදු නොවන බව පසුව පෙනී ගියේය. උපුටා ගැනීම් තවත් පහළට වැටුණි. එහි ප්රතිඵලයක් වශයෙන්, බිට්කොයින් මිල බරපතල ලෙස පහත වැටුණු අතර, නොවැම්බර් 10 වන විට 25% කින් පමණ පහත වැටුණි: $20,701 සිට $15,583 දක්වා. එතීරියම් $1,577 සිට $1,072 දක්වා 32% කින් "හැකිලී" ගියේය. ක්රිප්ටෝ වෙළඳපොලේ මුළු ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 1.040 සිට ඩොලර් ට්රිලියන 0.792 දක්වා අඩු වී ඇත.

FTX කඩාවැටීම සමස්ත කර්මාන්තයටම නියාමන පීඩනය වැඩි කරන බවට සැකයක් නැත. පෙර සමාලෝචනයේදී, අපි ක්රිප්ටෝ වෙළඳපල නියාමනය හොඳ දෙයක්ද නරක දෙයක්ද යන ප්රශ්නය සාකච්ඡා කිරීමට පටන් ගත්තෙමු. ආයතන බහුතරයක් නියාමනය සඳහා සහය ලබා දෙන බව සැලකිල්ලට ගත යුතුය. උදාහරණයක් ලෙස, BNY Mellon, ඇමරිකාවේ පැරණිතම බැංකුව, ආයතනික ආයෝජකයින්ගෙන් 70% ක් ක්රිප්ටෝ මුදල් සඳහා ඔවුන්ගේ ආයෝජන වැඩි කළ හැකි නමුත්, ඒ සමඟම ඔවුන් ආරක්ෂිතව ක්රිප්ටෝ වෙළඳපොළට ඇතුළු වීමට මාර්ග සොයමින් සිටින අතර, ඉහළ ලාභ පිලිබඳ බලාපොරොත්තු රහිතව මුදල් ආයෝජනය නොකරයි.

Mastercard හි ප්රධාන නිෂ්පාදන නිලධාරී Michael Miebach විසින් ද ආසන්න වශයෙන් එයම මෑතකදී ප්රකාශ කර ඇත. ඔහුගේ මතය අනුව, අධීක්ෂණ බලධාරීන් සුදුසු නීති හඳුන්වා දුන් වහාම මෙම වත්කම් පන්තිය මිනිසුන්ට වඩාත් ආකර්ෂණීය වනු ඇත. මෙය බොහෝ දෙනෙකුට අවශ්ය නමුත් ක්රිප්ටෝ කර්මාන්තයට ඇතුළු වන්නේ කෙසේද සහ ඔවුන්ගේ වත්කම් සඳහා උපරිම ආරක්ෂාවක් ලබා ගන්නේ කෙසේදැයි නොදනී.

සමාලෝචනයේ ආරම්භයේ සඳහන් අංක 2 සිදුවීම සම්බන්ධයෙන් සැලකීමේදී, එය නොවැම්බර් 10 බ්රහස්පතින්දා එක්සත් ජනපදයේ උද්ධමන දත්ත ප්රකාශයට පත් කිරීම විය. එය සිදු වූ පරිදි, එය පහත වැටෙමින් පවතින අතර, එයින් ෆෙඩරල් බැංකුව පොලී අනුපාත ඉහළ නැංවීමේ වේගය අඩු කළ හැකි බව වෙළඳපල නිගමනය කළේය. DXY ඩොලර් දර්ශකය වහාම පහත වැටුණු අතර අවදානම් වත්කම් ඉහළ ගියේය. FTX කඩාවැටීමේදී අහිමි වූ ක්රිප්ටෝ මුදල් සහ කොටස් දර්ශක S&P500, Dow Jones සහ Nasdaq අතර සහසම්බන්ධය පාහේ (නමුත් සම්පූර්ණයෙන්ම නොවේ) යථා තත්ත්වයට පත් වී ඇති අතර BTC, ETH සහ අනෙකුත් ඩිජිටල් වත්කම්වල මිල ගණන් ද වර්ධනය වීමට පටන් ගත්තේය.

මෙම සමාලෝචනය ලියන අවස්ථාව වන විට, නොවැම්බර් 11 සිකුරාදා සවස BTC/USD $17,030 කලාපයේ වෙළඳාම් කරයි, ETH/USD යුගලය $1,280 වේ. ක්රිප්ටෝ වෙළඳපොලේ මුළු ප්රාග්ධනීකරණය ඩොලර් ට්රිලියන 0.860 (සතියකට පෙර ඩොලර් ට්රිලියන 1.055) වේ. ක්රිප්ටෝ බිය සහ ඉල්ලුම දර්ශකය නැවතත් අන්ත බිය කලාපයට දින හතක් තුළ ස්ථාන 21 දක්වා පහත වැටුණි.

ව්යාපාර ප්රාග්ධන සමාගමක් වන DRW හි ක්රිප්ටෝ හස්තය වන Cumberland, ඩිජිටල් වත්කම් වෙළඳපොලේ "ඉහළ ප්රවණතාවක්" මතුවෙමින් පවතින බව විශ්වාස කරයි. “ඩොලරයේ නොවැළැක්විය හැකි රැලිය මේ වසර මුලදී සියලුම ප්රධාන අවදානම් වත්කම් පන්තිවල මනෝභාවයන් විනාශ කර දැමීය” සමාගම පැවසීය. 2023 මැද භාගය වන විට ෆෙඩරල් බැංකුව ගමන් මග වෙනස් කරනු ඇතැයි අපේක්ෂා කිරීමේ ප්රතිඵලයක් ලෙස මෙම රැලිය උච්චතම අවස්ථාවට පැමිණ ඇති බව පෙනේ.

2021 නොවැම්බරයේ සිට එහි ඉහළ සහ පහළ ඇතුළුව බිට්කොයින් හි පෙර මිල ක්රියාව විශ්ලේෂණය කිරීමෙන් පසුව, ක්රිප්ටෝ විශ්ලේෂක Mustache නිගමනය කළේ ක්රිප්ටෝ මුදල් “ඉහළයාමේ මෙගාෆෝන් රටාවක්” ප්රදර්ශනය කර ඇති බවයි. ඔහුගේ මතය අනුව, මෙගාෆෝනයක් හෝ ප්රතිලෝම සමමිතික ත්රිකෝණයක් මෙන් පෙනෙන ප්රසාරණය වන ආකෘතිය මගින් පෙන්නුම් කරන්නේ 2023 ගිම්හානයේදී බිට්කොයින් $ 80,000 දක්වා ළඟා විය හැකි බවයි.

කෙටි කාලීන දෘෂ්ටිය සම්බන්ධයෙන් ගත් කල, සමහර විශ්ලේෂකයින් විශ්වාස කරන්නේ 2022 අවසානය වන විට බිට්කොයින්ට තීරනාත්මක ආධාරක මට්ටමක් නැවත ලබා ගත හැකි අතර සමහර විට එහි ඉහළම $ 25,000 නැවත ලබා ගත හැකි බවයි.

අහිමි වූ බිට්කොයින් හි මුළු පරිමාව මෙන්ම දිගු කාලීන ක්රිප්ටෝ මුදල් ආයෝජකයින්ගේ මුදල් පසුම්බිවල ඩිජිටල් රත්රන් වසර පහක ඉහළ මට්ටමට පැමිණ ඇත. මෙයින් අදහස් කරන්නේ ඉල්ලුම වැඩි වීම හෝ ස්ථාවරව පැවතීම නම්, මිල ගණන් සඳහා ශුභවාදී අපේක්ෂාවන් පොරොන්දු වෙමින් ක්රිප්ටෝ මුදල් හි ක්රියාකාරී වෙළඳපල සැපයුම අඩුවෙමින් පවතින බවයි.

ප්රකෝටිපති Tim Draper ට අනුව, සිල්ලර වියදම්වලින් 80% ක් පමණ පාලනය කරන බැවින්, මීළඟ ඉහළයාමේ වෙළෙඳපොළේ ප්රධාන ධාවකයා වනු ඇත්තේ කාන්තාවන්ය. “ඔබට තවමත් බිට්කොයින් සමඟ ආහාර, ඇඳුම් පැළඳුම් සහ නිවාස මිලදී ගත නොහැක, නමුත් ඔබට එය හැකි වූ පසු, සාමාන්ය මුදල් රඳවා ගැනීමට කිසිදු හේතුවක් නැත” ඔහු පැවසුවේ පළමු ක්රිප්ටෝ මුදලේ මිල, 2023 මැද භාගය වන විට $ 250,000 දක්වා ඉහළ යනු ඇති බවයි. මෙම අනාවැකිය කිසිසේත් අලුත් නොවන බව සඳහන් කළ යුතුය. 2018 දී, Draper 2022 වන විට බිට්කොයින් $ 250,000 ක් ලෙස අනාවැකි පළ කළේය. 2021 ගිම්හානයේදී අනාවැකිය 2023 මුල් භාගයට ගෙන ගොස් එය දැන් තවත් මාස හයකට දීර්ග කළේය.

අවසාන වශයෙන්, අපරාධ ලෝකයෙන් සමහර තොරතුරු. එපමණක්ද නොව, එය අනාගතය පමණක් නොව, අතීතය සහ වර්තමානය පිළිබඳවද සැලකිලිමත් වන අතර එය අප සෑම කෙනෙකුටම වැදගත් වේ. ඕස්ට්රේලියානු සුරැකුම්පත් සහ ආයෝජන කොමිසම (ASIC) ක්රිප්ටෝ මුදල් වංචා පිළිබඳ සිද්ධීන් අධ්යයනය කර ඒවා කාණ්ඩ තුනකට බෙදා ඇත. පළමුවැන්න වංචාවට සම්බන්ධ වේ, එහිදී වින්දිතයා තමන් නීත්යානුකූල වත්කමක ආයෝජනය කරන බව විශ්වාස කරයි. කෙසේ වෙතත්, ක්රිප්ටෝ යෙදුම, හුවමාරුව හෝ වෙබ් අඩවිය ව්යාජ එකක් බවට පත්වේ. වංචාවන් හි දෙවන කාණ්ඩයට මුදල් විශුද්ධිකරණය කිරීමේ ක්රියාකාරකම් සඳහා පහසුකම් සැලසීමට භාවිතා කරන ව්යාජ ක්රිප්ටෝ ටෝකන ඇතුළත් වේ. තුන්වන ආකාරයේ වංචාව වන්නේ වංචාකාරී ගෙවීම් සිදු කිරීම සඳහා ක්රිප්ටෝ මුදල් භාවිතා කිරීමයි.

ASIC පවසන්නේ ක්රිප්ටෝ වංචාවක ප්රධාන සලකුණු අතරට "නිල් වලින් පිරිනැමීමක් ලබා ගැනීම", "ව්යාජ කීර්තිමත් දැන්වීම්" සහ "ඔන්ලයින් හි දී පමණක් දන්නා සහකරුවෙකුගෙන්" ක්රිප්ටෝ හි මුදල් යැවීමට ඉල්ලා සිටීම ඇතුළත් වේ. අනෙකුත් ඒවා අතර ක්රිප්ටෝ හි මූල්ය සේවා සඳහා ගෙවීමට ඉල්ලා සිටීම, අරමුදල් වෙත ප්රවේශ වීමට වැඩි මුදලක් ගෙවීමට ඉල්ලා සිටීම, "බදු අරමුණු සඳහා" ආයෝජන ලාභ රඳවා තබා ගැනීම හෝ "නොමිලේ මුදල්" හෝ "සහතික" කළ ආයෝජන ආදායමක් පිරිනැමීම ඇතුළත් වේ.

සාමාන්යයෙන්, The Elder Scrolls V: Skyrim පරිගණක ක්රීඩාවේ Imperial Legion හි නියෝජිත වන Adventus Caesennius පැවසුවේ: “ඔබ සුපරීක්ෂාකාරීව සිටින්න. එය ඔබට ඉක්මනින් උපකාරී වනු ඇත"

NordFX විශ්ලේෂණ කණ්ඩායම

Notice: These materials are not investment recommendations or guidelines for working in financial markets and are intended for informational purposes only. Trading in financial markets is risky and can result in a complete loss of deposited funds.

ආපසු යන්න ආපසු යන්න